Dopis fondu VAULT za 2Q 2021

Vážení podílníci,

hodnota podílového listu fondu VAULT ve druhém čtvrtletí roku 2021 vzrostla o 4,69 %. Akciový index MSCI World vzrostl za stejné období o 7,58 %. Jeden podílový list měl k 30.06.2021 hodnotu 1,2834 Kč.

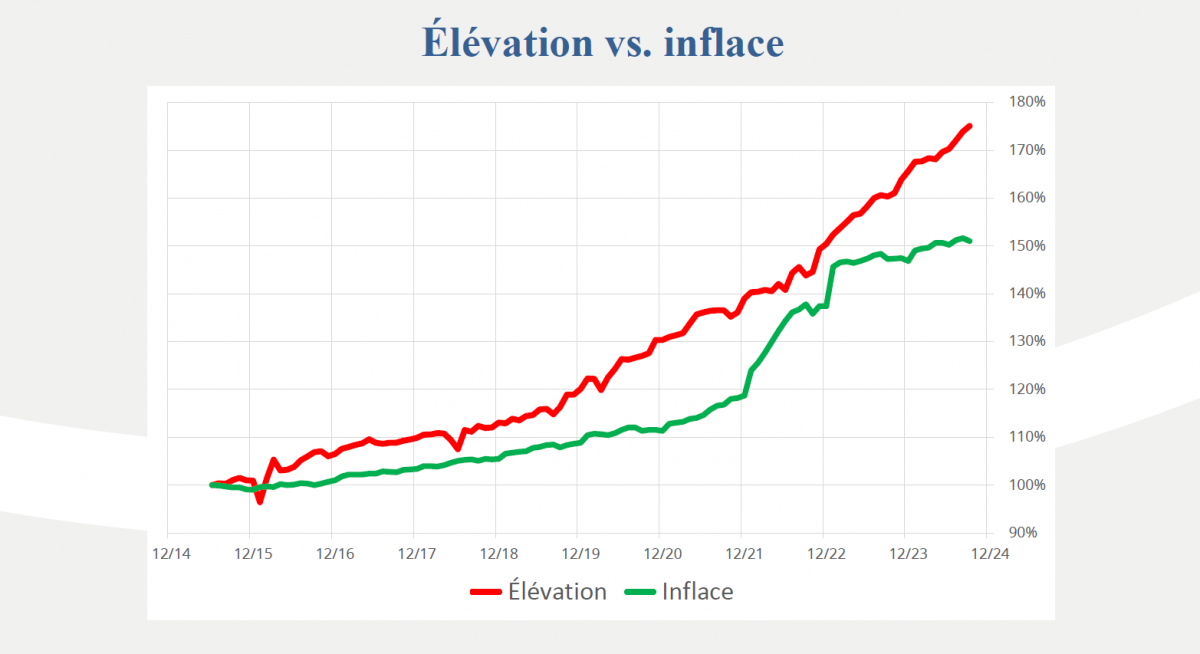

Mezi investory byly ústředními tématy druhého čtvrtletí inflace, očekávaný růst sazeb a nedostatek čipů. Zejména o inflaci se už delší dobu vedou v investorské komunitě vášnivé debaty. Bude vysoká? Pokud ano, pouze dočasně anebo s námi bude vyšší inflace několik let? Jak na to zareagují centrální banky, společnosti, spotřebitelé, jak na to zareagují ceny aktiv? Jako obvykle, nikdo nemá správnou odpověď na žádnou z otázek a my jako investoři se musíme rozhodnout, zda se pokusíme případnou změnu tohoto makroekonomického ukazatele promítnout do skladby našeho portfolia anebo ji ignorovat.

Pro náš akciový fond je důležité, zda mají naše společnosti schopnost si s případnou vyšší inflací poradit. Tržby některých našich firem s inflací automaticky porostou (Alphabet, Booking, eBay), jiné si s vyšší inflací postupně poradí skrze svou silnou značku a produkty (Comcast, Progressive, SAP, Diageo). Z dlouhodobého hlediska však nebude mít na hospodaření většiny našich firem inflace negativní vliv. Dále jsme se podívali do historie na korelaci výkonnosti akciových trhů v prostředí nízké, střední a vysoké inflace. Historicky se nejlépe dařilo akciím v době mírné inflace. Pokud se pohybovala v rozmezí 0,9 % až 3,0 % byl reálný[1] výnos S&P 500 vždy nad hranicí 10 % p.a. Pokud byla inflace nižší než 0,9 % nebo záporná, byl průměrný reálný výnos 6,5 %. Akcie si umí poradit i se středně vysokou inflací, pokud byla v rozmezí od 3,0 % do 4,7 %, byl reálný výnos S&P 500 7,1 %. Pouze v případě, kdy inflace byla vyšší než 4,7 % byl v průměru reálný výnos akcií -3,5 % (nominální stále +4,0 %). Značnou část negativního výnosu tvoří abnormální období, kdy roční inflace dosahovala 9 až 18 % (ropná krize v 70. letech a období kolem 2. světové války). Současnou inflaci v USA kolem 5 % považujeme za výjimečnou díky nízké srovnávací základně z minulého roku a některým jednorázovým vlivům. Z různých makroekonomických indikátorů vyplývá, že by měla inflace postupně klesat zpět. Závěrem, pokud nás nečeká další nečekaný inflační šok, měla by si se současnou inflací většina z našich společností okamžitě nebo postupně poradit skrze navýšení cen svých produktů, a proto by nás, dlouhodobé investory, neměla inflace znepokojovat.

Aktivita v portfoliu

V průběhu čtvrtletí jsme doplnili portfolio o společnosti Nintendo, Naked Wines, Carmax a malou pozici v ANGI (částečně držíme tuto společnost i přes IAC). V portfoliu se nově objevila i společnost Vimeo, jejíž akcie jsme obdrželi v rámci spin-offu ze společnosti IAC. Dále jsme postupně prodali všechny akcie Cars.com (realizovali jsme zisk 117 %) a DXC Technology (zisk 123 %).

Přílohy

V první části přílohy Vás čeká popis společnosti Nintendo. V druhé části se podruhé věnuji tématu investičních výhod. Tentokrát výhodě strategické. Kolega Jiří Dopita byl v květnu hostem podcastu, kde rozebral některé firmy z našeho portfolia a zaměřil se v detailu na společnost Viasat. Podcast si můžete poslechnout na tomto odkazu. Závěrem přikládám odkaz na odemčený rozhovor, který jsem poskytl pro Hospodářské noviny.

Za celý tým Art of Finance přeji příjemně prožité léto,

Jakub Skryja, manažer fondu VAULT

1. Investiční část

Nintendo

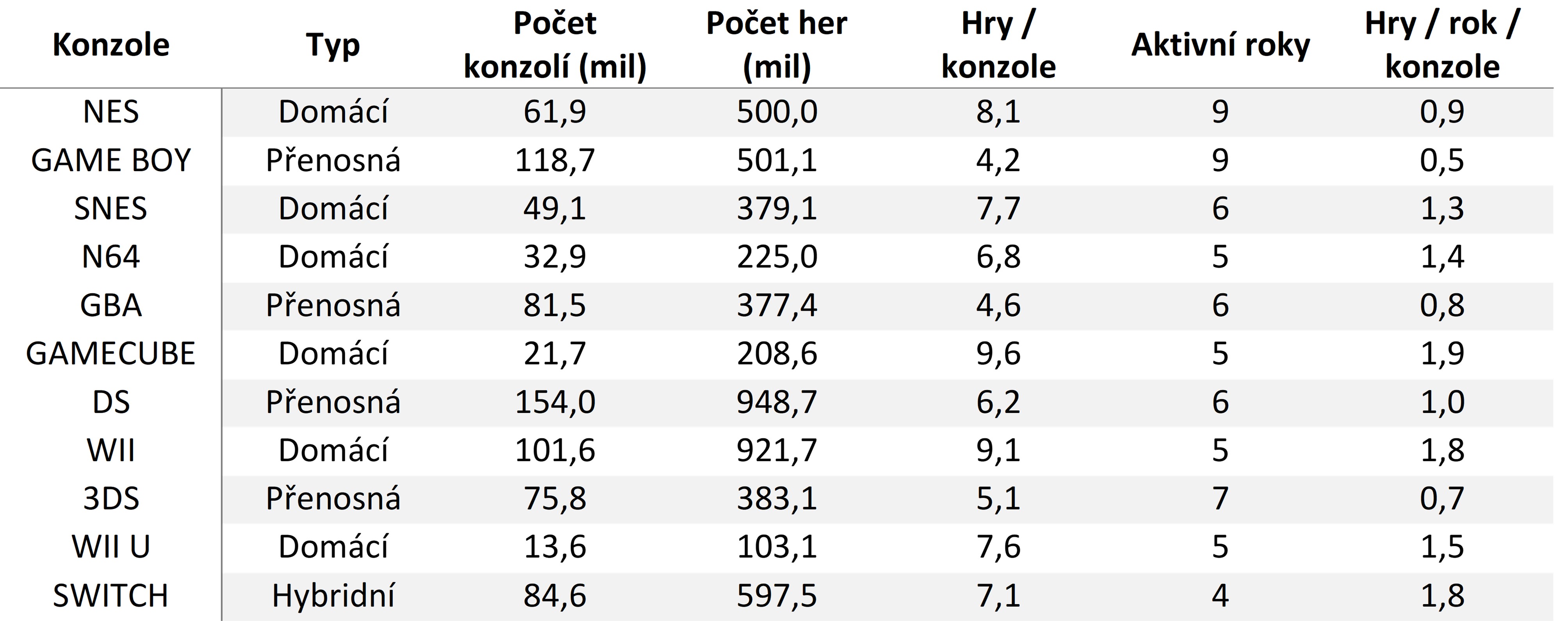

Nintendo je japonský výrobce herních konzolí a vývojář her. Firma vznikla už roku 1889 jako výrobce hracích karet, dnes je ale známá spíše videohrami s legendárními postavičkami jako Super Mario nebo Zelda. Transformace firmy směrem k videohrám začala roku 1983 vydáním populární domácí herní konzole NES (Nintendo Entertainment System), které se prodalo přes 60 milionů kusů. Tento úspěch byl roku 1989 podpořený vydáním pravděpodobně nejúspěšnějšího přenosného herního zařízení všech dob s názvem Game Boy.

Od té doby Nintendo vydalo 9 dalších herních konzolí, přičemž životní cyklus jednotlivých zařízení byl 5 až 8 let. Po ukončení životnosti vydalo Nintendo vždy novou variantu, která znamenala výraznou inovaci oproti staré verzi a nabízela unikátní herní zážitek. Nintendo mělo navíc na trhu vždy jak domácí, tak přenosné herní zařízení, jejichž prodeje se navzájem doplňovaly.

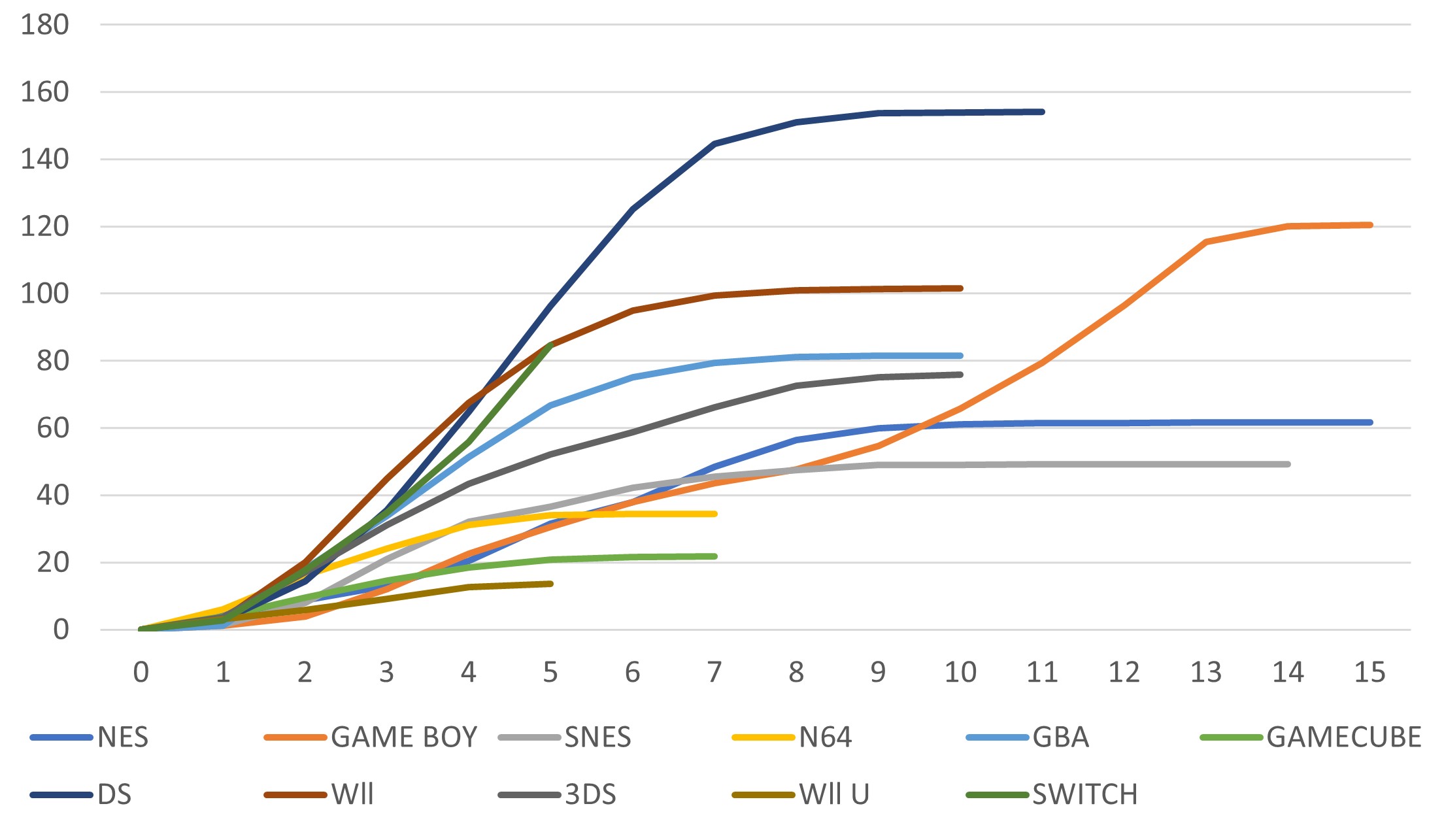

Obrázek: Kumulativní počet prodaných herních zařízení Nintenda během 15 let (v milionech)

Zdroj: Nintendo

Nejpopulárnější kombinací domácí a přenosné konzole byly Nintendo DS a Nintendo Wii, jejichž společné prodeje v roce 2013 dosáhly kumulativně více než 250 milionů kusů. Historicky činil součet prodaných domácích a přenosných zařízení Nintenda přibližně 200 milionů kusů. Hlavním důvodem popularity konzolí od Nintenda není jejich výpočetní výkon (v tom zaostávají za svou konkurencí Xbox a PlayStation), ale hry postavené na oblíbených postavičkách spadajících do jejich duševního vlastnictví a jedinečný hrací zážitek spojený s mnohdy unikátním ovládáním her. Tyto hry jsou hratelné výhradně na zařízeních Nintenda.

Vlastní hry představují tu nejdůležitější část byznysového příběhu Nintenda. Byznys model Nintenda je totiž do velké míry podobný například společnosti Gillette, která si ztrátu z prodaných holících strojků vynahrazuje následným lukrativním prodejem dokupovaných žiletek. Nintendo prodává herní zařízení přibližně za cenu výrobních nákladů nebo i s malou ztrátou, ale na oplátku prodává vysoce ziskové vlastní hry nebo si účtuje licenční poplatek ve výši 30 % z ceny každé prodané hry třetích stran.

Celý ekosystém Nintenda pak funguje na základě následujícího mechanismu:

- Nintendo vyvine novou herní konzoli.

- Na ni vydá vlastní hry postavené na oblíbených postavičkách.

- Popularita her vede k nákupu konzole, čímž se zákazník částečně uzamkne do ekosystému Nintenda po dobu životnosti zakoupeného zařízení.

- Čím více lidí konzoli vlastní, tím je pro ostatní vývojáře atraktivnější vydat na ni hru, což vede k většímu celkovému počtu vydaných her.

- Čím více her je na konzoli k dispozici, tím je atraktivnější pro nové potenciální zákazníky. Zároveň je Nintendo schopné podpořit své tržby licenčními poplatky za prodej her třetích stran.

Poměrně krátký životní cyklus konzolí v minulosti představoval pro vývojáře her a samotné Nintendo problém. Každá nová verze herního zařízení byla většinou fundamentálně rozdílná a nekompatibilní s verzí předchozí. To mělo za důsledek významnou cykličnost tržeb společnosti a do velké míry i skepticismus ze strany ostatních vývojářů. Ti museli neustále hry upravovat, aby byly kompatibilní s novou konzolí Nintenda, což pro ně představovalo velké náklady navíc. Situaci dále komplikovala strategie mít na trhu dva typy herních zařízení (domácí a přenosné) s rozdílnými operačními systémy. Menší výkon zařízení v porovnání s konkurencí navíc znemožňoval jednoduše přeprogramovat hry vydané na jiné herní konzole a prodávat je na konzolích Nintenda. Z tohoto důvodu bylo množství dostupných her často limitované na hry od Nintenda a pro ostatní vývojáře byly atraktivnější konkurenční konzole. Zařízení od Nintenda tak často bylo do domácností kupováno až jako druhá volba. Tuto problematiku dnes částečně zmírňuje přechod k populárním a často používaným herním enginům (software pro vývoj her) jako Unity nebo Unreal, které mnohonásobně ulehčují přeprogramování her na odlišné konzole. Samotné Nintendo však učinilo poměrně značnou změnu ve své strategii, když představilo novou konzoli s názvem Switch.

Nintendo Switch

Nintendo Switch je nejnovější generace herní konzole vydaná roku 2017. Výjimečnost Switche spočívá v tom, že představuje domácí i přenosné zařízení zároveň. Tímto způsobem mohou uživatelé používat Switch na cestách ve formě tabletu (jako historicky Game Boy), nebo mohou připojit Switch pomocí dokovací stanice k TV a používat ho jako domácí konzoli (jako historicky Nintendo Wii).

Tato kombinace dvojí využitelnosti se projevila i v popularitě Switche, jehož celkové prodeje od roku 2017 dosáhly více než 85 milionů jednotek a v kategorii současně prodávaných konzolí zaostávají jen za PlayStation 4, které se od roku 2013 prodalo přibližně 115 milionů. Kromě sjednocení domácí a přenosné herní platformy se Nintendo snaží vyhladit a prodloužit životní cyklus zařízení přes postupnou inovaci vydáváním nových verzí Switche. Podobnou strategii uplatnilo Nintendo již u přenosné konzole Game Boy, kdy se jí za pomoci neustálých nových iterací podařilo prodloužit životnost až na 15 let. Na podpoření prodejů Switche vydalo Nintendo roku 2019 verzi Switch Lite za 200 USD (původní verze stála okolo 300 USD) a letos představilo novou verzi původní konzole s větší OLED obrazovkou za 350 USD. Taktéž se očekává, že v následujících letech vyjde verze Switch Pro, která nabídne vyšší grafický výkon schopný konkurovat novým verzím Xboxu a PlayStation. V případě, že by se Nintendu podařilo uspět a alespoň částečně vyhladit cykličnost spojenou s vydáváním nových konzolí, mělo by to mít velmi pozitivní vliv na stabilizaci zákaznické báze a atraktivnost systému pro vývojáře her. Prodeje vzájemně kompatibilních konzolí by měly významně podpořit kontinuální prodej her na Switchi.

Prodej her

Samotná popularita Switche je podpořena zejména unikátností her, které Nintendo samo vyvíjí. Nintendo za dobu své existence vyvinulo vlastní svět populárních franšíz a vydalo 21 z 25 nejprodávanějších her na konzole. Tento úspěch pokračuje i v současnosti. Společnost při vývoji her preferuje kvalitu před kvantitou, což je viditelné například na nové hře „The Legend of Zelda“, které se prodalo více než 22 milionů kusů.

Ziskovost firmy se odvíjí převážně od počtu prodaných her. Jedním z nejdůležitějších faktorů při investici do této společnosti je tak počet prodaných her na jednu konzoli, který se u domácích zařízení historicky pohyboval mezi 7 až 10 hrami. V případě, že bychom toto číslo porovnali s počtem roků, kdy se konzole aktivně prodávala, tak se v průměru od roku 2000 prodalo na domácí konzoli 1,8 her ročně. U přenosných zařízení je to celkově 5 her na konzoli, což představuje 0,7 her ročně. Tím, že Switch představuje kombinaci obou těchto světů a funguje jako domácí i přenosné zařízení, tak očekáváme, že se počet prodaných her bude blížit nejúspěšnějším domácím konzolím z minulosti.

Zdroj: Nintendo, vlastní výpočty

Na Switch se roku 2020 prodalo 241 milionů her v hodnotě přibližně 10,7 miliard USD (v průměru přibližně 45 USD za hru). Z této částky představovaly hry vytvořené Nintendem přibližně 50 %, zbytek tvořily hry od ostatních vývojářů. Celkové příjmy ze softwaru činily roku 2020 pro Nintendo 7,6 miliard USD, což je částka nižší, než je hodnota prodaných her, jelikož při prodeji her ostatních vývojářů si Nintendo účtuje jen 30% licenční poplatek. V rámci těchto tržeb je zahrnutý i prodej předplatného na Nintendo Switch Online (NSO), jehož cena je 19,99 USD ročně a jehož zakoupením získává zákazník možnost hrát hry online ve více lidech (multiplayer) a přístup ke starším hrám Nintenda. Tržby NSO za rok 2020 odhadujeme na 500 milionů USD, přičemž množství předplatitelů překročilo ke konci téhož roku hranici 30 milionů.

Prodej her představuje nejziskovější část byznysu, provozní zisk činil roku 2020 více než 5 miliard USD. Provozní marže při prodeji her se pohybuje okolo 67 %, což znamená, že Nintendo nyní dokáže každých 45 USD za prodej jedné hry přetavit do 30 USD provozního zisku. Potenciál pro zlepšení ziskovosti představuje nízký podíl digitálně prodaných her, který roku 2020 činil pouze kolem 40 %. Digitální prodej pro společnost představuje úspory především v distribuci (25 % z ceny fyzicky prodané hry) a nákladech materiálu na paměťové SD-karty (5 %), na kterých jsou hry fyzicky prodávány. Zvýšení podílu digitálního prodeje ze 40 % na 60 % (konkurentům jako Electronic Arts nebo Activision Blizzard představuje digitální prodej již nyní 80 % tržeb) by tak mohlo podpořit provozní marže z prodeje softwaru až o 6 %. Zatím je však expanze digitálního prodeje her limitovaná nedostatečně velkým paměťovým úložištěm Switche, což představuje jednu z možností na zlepšení do budoucna.

Ostatní aktivity

Na rozdíl od většiny herních studií úspěch Nintenda nezávisí jen na schopnosti neustále přicházet s novou tvorbou, ale odvíjí se i od velké loajální zákaznické báze, která je zvyklá hrát hry ze světů Nintenda. V tomto případě je byznys Nintenda částečně srovnatelný s firmami jako je Coca-Cola, u kterých záleží především na budování a udržování již úspěšné značky. Nintendo se tak stále více snaží podpořit své nejoblíbenější světy a postavičky i mimo svou hlavní herní platformu. K tomu Nintendo podniká následující kroky:

- Zábavní parky: Ve spolupráci se společností Universal Studios (dceřiná společnost NBCUniversal) otevřelo roku 2020 první Super Nintendo World park v Osace. Společnost poskytuje pouze licenci k postavičkám ze svého světa, výstavbu a provoz parku má na starosti Universal. V dalších pěti letech jsou v plánu další parky v lokalitách Orlando, Hollywood, Moskva, Jižní Korea a Singapur.

- Vlajkové obchody: V listopadu roku 2019 otevřelo vlajkový obchod v Tokiu, který se po New Yorku stal teprve druhým takovým obchodem. Návštěvníci mají možnost si v obchodech vyzkoušet nové konzole a vidět ukázky nejnovějších her.

- Filmy: Momentálně pracuje na novém animovaném filmu s tématikou Maria společně s Illumination Entertainment (dceřiná společnost NBCUniversal), jehož dokončení se plánuje na rok 2022.

- Mobilní hry: V posledních letech se s pomocí partnerských firem začalo více angažovat ve výrobě a prodeji mobilních her. Doposud nejúspěšnější hrou, na které Nintendo participovalo a kterou vyvinula firma Niantic, je populární hra založená na principech AR (rozšířená realita) s názvem Pokémon GO. Kromě této hry Nintendo za pomocí partnerů vydalo 6 dalších mobilních her, které od vydání vygenerovaly na tržbách více než 1,5 miliardy USD. Strategie společnosti na poli mobilních her je zaměřena především na nalákání hráčů do světa Nintenda, čímž eventuálně podpoří ochotu hráčů koupit si konzoli a kvalitnější konzolové hry.

Investiční aktiva a valuace

Nintendo kromě svého herního byznysu navíc vlastní množství investičních aktiv. Asi nejvýznamnější z nich je podíl ve firmě The Pokémon Company (TPC), která vlastní a poskytuje licenční práva na značku Pokémon. Díky značce Pokémon je TPC osmou největší licenční firmou na světě. TPC je soukromě vlastněná společnost a získat o ní detailní informace je poměrně náročné. Dle odhadů jsou její celosvětové tržby přibližně 5,1 miliardy USD. Jelikož TPC operuje jako licenční firma, je její nákladová struktura pravděpodobně velmi nízká. Provozní marže podobných firem se pohybují v okolí 75 %. Pokud bychom konzervativně aplikovali jen 50% marži, tak ziskovost TPC by se měla pohybovat na úrovni 2,5 miliardy USD. Její celkovou hodnotu vidíme mezi 25 až 35 miliardami USD (10 až 14násobek provozního zisku).

Zjistit přesný podíl Nintenda v TPC je také poměrně obtížné. Vlastnická struktura TPC je rozdělena mezi společnosti Nintendo, Creatures a Game Freak. Přímý podíl Nintenda je 32 %, k tomu ale navíc Nintendo vlastní odhadem 15 % ve společnosti Creatures, efektivně tak vlastní přibližně 37 %. Z různých legálních dokumentů navíc vyplývá, že skutečným vlastníkem obchodní značky Pokémon a všech postaviček je právě Nintendo a tyto značky licencuje TPC, která je následně spravuje. Pokud by to byla pravda, tak by ekonomický podíl Nintenda na TPC byl podstatně vyšší. Konzervativně počítáme pouze s 37% podílem, hodnotu podílu Nintenda v TPC tak odhadujeme na 9 až 13 miliard USD.

Ostatní investiční aktiva, která představují čistá hotovost a podíly v různých společnostech (např. Niantic, DeNa nebo Bandai Namco), mají hodnotu přibližně 20 miliard USD. Celková hodnota investičních aktiv včetně TPC, pokud vezmeme střední hodnotu valuačního rozpětí TPC, je tedy přibližně 31 miliard USD.

Po očištění tržní kapitalizace Nintenda o hodnotu investičních aktiv se při ceně ke konci června, která činila 64 620 JPY, dostaneme na Enterprise Value ve výši 46 miliard USD. Pokud bychom vzali pouze námi odhadovanou ziskovost z prodeje her na konzoli Switch ve výši 5,1 miliard USD a zisk z prodeje herních zařízení nechali na nule, tak se Nintendo obchoduje za 9násobek provozního zisku z her. Takový valuační násobek nám pro firmu s kvalitami Nintenda připadá jako velmi nízký. Otázkou je udržitelnost momentální ziskovosti, která byla do velké míry podpořena pandemií, kdy lidé trávili více času hraním her.

K tomu, aby Nintendo bylo schopno dosahovat této ziskovosti udržitelně, by musel počet prodaných konzolí Switch vzrůst ze současných 85 milionů na 115 milionů. Dostat se na tuto úroveň nebude jednoduché, pokud vezmeme v potaz, že doposud nejúspěšnější domácí konzole Nintendo Wii se prodalo pouze 100 milionů kusů. V případě Switche je ale nutné si připomenout, že jde o kombinaci domácí a přenosné konzole a těch se dohromady přes různé cykly prodalo v průměru více než 200 milionů kusů. Proto věříme, že dosáhnout 115 milionů prodaných kusů není nereálné. Pokud by se prodej her pohyboval na úrovni 1,8 hry ročně na konzoli a 40 % vlastníků by si platilo předplatné NSO jako doposud, tak by Nintendo mělo být schopné dosahovat tržeb z her okolo 7 miliard USD. Do budoucna předpokládáme nárůst digitálního prodeje her a s tím spojenou vyšší ziskovost byznysu, provozní zisk by se tak měl za těchto předpokladů udržet na úrovni 5,1 miliard USD. Při této ziskovosti a ocenění ke konci června kupujeme Nintendo s očekávanou výnosností 11 % ročně, což nám přijde velmi atraktivní vzhledem k námi odhadovaným nákladům na kapitál, které se u společností kvalit Nintenda nyní pohybují mezi 6 až 7 %. K tomu navíc získáváme opcionalitu dalšího růstu prodejů Switch nad 115 milionů jednotek a další monetizace duševního vlastnictví firmy.

2. Investiční výhody

V minulém dopise investorům jsem se věnoval popisu prvních dvou investičních výhod dle metodiky Billa Millera – informační a analytické[2]. Nyní bych se rád věnoval výhodě, kterou jsem nazval strategická výhoda. Výhodu psychologickou, kterou považuji za neméně důležitou, bych si nechal na jeden z příštích dopisů.

Za strategickou výhodu považuji soubor investičních praktik, které se každý investor může rozhodnout využít ve svůj prospěch. Opět existuje obrovská paleta možností a kombinací, jak se investor může pokusit naklonit pravděpodobnost úspěchu na svoji stranu.

Stock picking

V minulém dopise jsem zmínil, že náš fond investuje metodou stock pickingu. Je to systematická hloubková analýza fundamentů firem a následné investování pouze do těch s vyšší pravděpodobností úspěchu. Pravděpodobnost si zde snažíme naklonit pečlivou kvalitativní analýzou a posouzením možných cest k růstu hodnoty společnosti. Firma může být podhodnocená z mnoha důvodů. Trh například nemusí správně oceňovat potenciál růstu společnosti, skryté byznysové opce, pozitivní vliv vedení společnosti, udržitelnost konkurenční výhody anebo naopak třeba přeceňuje vliv krátkodobých negativních vlivů. Myslím si, že pokud je metoda stock pickingu aplikována konzistentně a v dostatečně kvalitní hloubce, přináší nadstandardní výsledky. Překvapivě je však tento systém dnes v minoritě, protože je pracný a často nepřináší okamžité výsledky. Je mnohem míň sexy než aktivní alternativy, které těží z krátkodobých pohybů (ať už se jedná o čiré krátkodobé spekulace nebo trendové a momentové investování). Kromě aktivně řízených alternativ dochází v posledních dekádách k přesunu podstatné části peněz do pasivních investičních produktů (indexové nebo smart beta investování). Tento trend vnímám jako další strategickou výhodu pro dlouhodobé aktivní manažery, a právě díky němu může metoda stock pickingu dlouhodobě fungovat. Vybavuje se mi analogie z filmu Forest Gump. Po návratu z války se Forest rozhodl podnikat v krevetovém byznysu, s parťákem si pořídili rybářskou loď. Nebyli však na moři zdaleka jediní, a proto se vraceli s prázdnou sítí. Až když jednoho dne přišla silná bouře a jejich loď přežila jako jediná, stali se z nich úspěšní lovci krevet. Pasivní investování je pro aktivní manažery velká bouře a kdo ji přežije, vytěží z ní v porovnání s trhem dobré investice.

Posedlost krátkodobými výsledky

Kromě vlastní investiční strategie může investor využívat nedokonalostí nebo omezení investičních strategií ostatních. Jako příklad bych zmínil paradox velkých fondů. Velké investiční fondy čelí několika problémům. Díky své popularitě jsou pod mikroskopem médií a investorů a jsou často závislé na obrovské prodejní síti. Aby si udržely majetek pod správou, uchylují se často z dlouhodobého pohledu k suboptimálním investičním rozhodnutím. Vzhledem k tomu, že jsou na pravidelné bázi porovnávány s konkurencí a s indexy, vytváří to tlak na krátkodobé výsledky. Tento tlak nutí fondy upravit svou investiční strategii tak, aby více korelovaly s výsledky ostatních a minimalizovaly šanci významně horšího výsledku v krátkodobém horizontu (například za měsíc nebo čtvrtletí), který by mohl způsobit odliv kapitálu. Toho mohou fondy dosáhnout třeba tím, že více přiblíží složení portfolia indexům (tzv. closet tracking) anebo jenom zvýší diverzifikaci, aby vyhladily volatilitu jednotlivých pozic (viz odstavec „Ředění výnosů úspěšných investic skrze vysokou diverzifikaci“). Prodejní síť pak může dále prodávat historickou p.a. výkonnost fondu (která může být z dob, kdy byl fond malý, dravější a neměl omezenou investiční strategii) aniž by hrozilo, že současná výkonnost by někoho příliš nahněvala. S velkou pravděpodobností ale budoucí výkonnost takového fondu bude přinejlepším kopírovat index, spíše bude díky nákladovosti a poplatkům nižší. Fondy tak těží ze své skvělé minulosti (princip přeživšího), protože to, co prodává, je historická výkonnost, ne ta budoucí.

Dalším neduhem častého reportování výsledků je strach z držení ztrátových nebo nepopulárních pozic. Řada manažerů raději zvolí prodej ztrátové nebo nepopulární pozice těsně před reportingem (tzv. window dressing), než aby čelila negativním komentářům a obhajobě držení takové pozice v portfoliu před investory nebo médii. Přitom v daném okamžiku může být výhodnější spíše danou pozici navýšit a znásobit tak ziskový potenciál.

Ve VAULTu nejsme posedlí krátkodobými výsledky a portfolio není na „nahánění“ krátkodobých výsledků stavěno. Naše frekvence obchodování je velmi nízká a koncentrované portfolio zpravidla vykazuje menší korelaci s trhem. Logicky nastanou období, kdy naše výkonnost bude negativní nebo významně pod výkonností trhu. Zároveň věříme, že v opačném případě, kdy naše výkonnost bude významně překonávat trh, nepodlehneme tendenci předčasného výběru zisků. K tomu by nám měla napomoct právě hloubková analýza společností v portfoliu. Díky ní si tvoříme nezávislý odhad hodnoty společnosti. Proto nás nevyvede z míry, když firma vyroste o 100 %, pokud si myslíme, že má mnohem vyšší potenciál. Stejně tak se nezalekneme poklesu, pokud není spojen se změnou fundamentu. V takovém případě raději místo rigidní realizace tzv. stop-lossu[3] nemáme strach ztrátovou pozici navýšit. Dokážeme zároveň využívat poklesů sledovaných akcií, které jsou pod tlakem například kvůli window dressingu velkých fondů nebo sektorové rotaci. Naším cílem je překonávat trh v 5letém horizontu, v kratším horizontu hraje nezanedbatelnou roli náhoda.

Omezený investiční svět a investiční přístup

Velká část analytiků a investorů se omezuje na trhy, o kterých jsou přesvědčeni, že jim nejlépe rozumí, anebo na sektory, které jsou zrovna populární. Tento pocit může být iluzí vyvolanou například tím, že historicky investor v tomto sektoru realizoval úspěšné investice anebo žije a podniká v dané zemi[4]. V posledních letech jsou populární akcie v technologickém sektoru. Někteří investoři a analytici si přisuzují velké schopnosti především díky tomu, že akciím technologických firem se dařilo. Nepřipouštějí si však fakt, že se dařilo celému technologickému sektoru, nejenom jejich akciím. Technologický sektor poslední dvě dekády těžil ze sekulárního trendu postupné digitalizace, globalizace, vyšší penetrace online prostředí a také z následného sebeposilujícího cyklu. Díky tomu, že se technologickým akciím dařilo, přilákalo to více investorů, ti nalili do investic více kapitálu, díky tomu technologické akcie posílily, to přilákalo více kapitálu atd.

Úspěšné investice tak nemusely nutně být díky schopností investora. Mnohem více lidí se koncentruje na vítězné sektory a opouští sektory, kterým se krátkodobě nedaří anebo daří, ale nejsou aktuálně v kurzu. Historie je plná příkladů, kdy přehnaný optimismus a sebevědomí vedlo k vytvoření neudržitelných sebeposilujících se cyklů (investice do rozvíjejících se trhů, bublina na japonských akciích, internetová bublina na přelomu tisíciletí, biotechnologická horečka, nemovitostní bublina apod.).

Dalším příkladem může být omezení investičního světa například pouze na americké společnosti, společnosti s vyšší tržní kapitalizací, společnosti s likviditou převyšující určitou mez anebo třeba dnes velmi populární investování dle zásad ESG[5]. Pokud má investor otevřenou mysl, nepřeceňuje své schopnosti, neomezuje se na úzký okruh investic a smysluplně diverzifikuje, v dlouhodobém horizontu má větší šanci na úspěch.

Portfolio VAULTu se nesnažíme řadit do žádné škatulky a obecně se nevyhýbáme žádnému typu investic. Jediné, co požadujeme, je dostatečná transparentnost výkazů a informací, čestné a srozumitelné jednání managementu a takovou likviditu, abychom mohli nakoupený podíl zlikvidovat v řádech dnů.

Ředění výnosů úspěšných investic skrze vysokou diverzifikaci

Existuje několik přesvědčivých studií[6], které říkají, že nejlepší investice aktivních manažerů dlouhodobě překonávají výnosy indexů o 3 – 4,5 % p.a. Problém spočívá v tom, že portfolia nejsou složena pouze z těch nejlepších investic a ty horší pak výrazně snižují celkový výsledek. Je tu však větší problém. Pokud je portfolio příliš diverzifikované, tak i přesto, že obsahuje několik vítězů, je jejich váha tak malá, že nedokáže celkovou výkonnost portfolia posunout nad výkonnost trhu. Přílišná diverzifikace plyne z již zmiňovaného strachu z vyšší volatility portfolia, resp. větší pravděpodobnosti, že krátkodobá výkonnost fondu se bude významně rozcházet s výkonností trhu. Mnoho studií potvrdilo, že 80 % benefitu diverzifikace investor dosahuje při pouhých 8 investicích v portfoliu. 90 % benefitu diverzifikace je dosaženo při 20 investicích v portfoliu. Další přidávání pozic do portfolia již vyšší benefit diverzifikace prakticky nepřináší. Aby bylo dosaženo benefitu diverzifikace už při 8 pozicích, je potřeba, aby jednotlivé pozice nebyly významně korelované. Nákupem akcií osmi různých sociálních sítí investor potřebné diverzifikace nedosáhne.

Strategie VAULTu je postavená na menší diverzifikaci, obsahuje 15 až 25 investic z několika odlišných sektorů. Nemáme problém vytvářet větší koncentrované pozice, pokud máme silné přesvědčení o budoucích prospektech společnosti vzhledem k podstupovanému riziku. Riskujeme tím krátkodobou vyšší volatilitu portfolia a menší korelaci s trhem. Z dlouhodobého hlediska se nám ale otevírá prostor k vyššímu p.a. výnosu oproti trhu, pokud naše investiční teze budou správné a budeme v průměru vybírat více vítězů než poražených. Díky větší koncentraci portfolia jsme navíc schopni si udržovat dostatečnou hloubku znalostí o všech našich pozicích, resp. zařazovat do portfolia pouze naše nejlepší nápady. Tím se zmenší pravděpodobnost rizika, že nás něco nemile překvapí.

Zmíněný seznam strategických výhod není vyčerpávající, je na každém investorovi, jaký styl a přístup k investování zvolí, zda se nechá ovlivňovat svým okolím, zda bude přeceňovat nebo naopak podceňovat své schopnosti a zda se bude v investování omezovat. Pro nás je důležité, abychom se co nejvíce snažili těžit z našich silných stránek, abychom si uvědomovali rizika i naše slabší stránky a zároveň abychom využívali neefektivit na trhu a slabých stránek ostatních investorů a účastníků trhu.

[1] Reálný výnos = nominální výnos - inflace

[3] Náš přístup ke stop-lossům, tzn. mechanické realizaci ztráty dle předem stanoveného pravidla, je velmi rezervovaný. Tak například v průběhu covidu bychom museli vyprodat prakticky celé portfolio velmi blízko dna. I kdybychom měli stop-loss pravidlo nastavené na relativní bázi (třeba výkonnost akcie vs. výkonnost indexu), většinu pozic bychom museli zlikvidovat, místo abychom nakupovali. Stop-loss dle mého názoru není vhodným nástrojem risk managementu pro stock pickera

[4] Americký investor se bude zaměřovat na investice v USA, například střední Evropa mu přijde mimo jeho kruh kompetencí. Stejně tak třeba investor podnikající v IT bude přirozeně tíhnout k investicím do IT firem, protože má větší pocit jistoty, že daným společnostem rozumí

[5] Zkratka ESG představuje Environmental, Social and Corporate Governance. Jedná se o investiční styl, který se zaměřuje na společnosti s tzv. udržitelnou strategií nebo vizí. Představit si pod tím můžeme třeba investice do firem, jejichž produkce nezatěžuje životní prostředí, do rozvoje obnovitelných zdrojů energie, do firem s etickou korporátní kulturou, která nediskriminuje sociálně slabší skupiny, apod.

[6] Například Miguel Antón, Randolph B. Cohen, and Christopher Polk. Best Ideas (June 30, 2020) v odkazu

Dopis je také ke stažení v PDF.

Právní upozornění (disclaimer)

Tento materiál je propagační sdělení a nelze jej považovat za nabídku nebo doporučení k nákupu podílových listů Fondu VAULT OPF (dále jen „Fond“), investiční doporučení, ani investiční poradenství.

Podrobnější informace jsou obsaženy ve statutu Fondu a Sdělení klíčových informací (KID). Investor by neměl činit žádné investiční rozhodnutí pouze na základě údajů zde uvedených, ale měl by si zajistit další, podrobnější informace a kvalifikované investiční poradenství. Fond je určen pro kvalifikované investory (ve smyslu §272 zák. č . 240/2013 Sb.).

Informace obsažené v tomto materiálu mohou obsahovat prohlášení, která tvoří „výhledová prohlášení“ ve smyslu platných právních předpisů o cenných papírech. Tato prohlášení mohou obsahovat finanční a jiné předpoklady, stejně jako prohlášení o budoucích plánech, cílech nebo hospodářských výsledcích anebo odhady na tom založené. Jakákoli taková výhledová prohlášení vycházejí z předpokladů a rozborů provedených Společností na základě její zkušenosti a vnímání historických trendů, současného stavu a očekávaného budoucího vývoje i dalších skutečností, které považuje za daných okolností za vhodné. To, zda budou skutečné výsledky a vývoj odpovídat očekávání Společnosti a předpovědím, však závisí na množství rizik, předpokladů a nejistých skutečností. Pokud platné právní předpisy o cenných papírech nevyžadují jinak, Společnost nemá v úmyslu, ani se nezavazuje aktualizovat či upravovat výhledová prohlášení tak, aby odrážela následné informace, události, výsledky, okolnosti či jiné skutečnosti. Společnost ani žádný z jejích vedoucích pracovníků, zaměstnanců, zástupců či poradců, ani žádná jiná osoba nečiní žádné výslovné ani implicitní prohlášení a neposkytuje žádnou výslovnou ani implicitní záruku ve vztahu k přesnosti či úplnosti obsahu tohoto materiálu. Neponese ani žádnou odpovědnost (vyplývající z nedbalosti či jiné skutečnosti) za žádnou ztrátu jakýmkoli způsobem vzniklou v důsledku použití tohoto materiálu.

Výše minimální investice do Fondu je 125 000 EUR resp. ekvivalent této částky v Kč dle aktuálního kurzu ČNB. Za předpokladu, že administrátor vydá písemné potvrzení o vhodnosti investice do podílových listů vzhledem k investorovu finančnímu zázemí, investičním cílům, odborným znalostem a zkušenostem v oblasti investic, je minimální investice do Fondu ve výši 1 000 000 Kč.