Dopis fondu VAULT za 3Q 2023

Vážení podílníci,

hodnota podílového listu fondu VAULT ve třetím čtvrtletí roku 2023 poklesla o 3,64 %. Akciový index MSCI World poklesl za stejné období o 2,63 %. Jeden podílový list měl k 30.09.2023 hodnotu 1,2175 Kč.

Po velmi silném startu v první polovině roku si akciové trhy daly v letních měsících oddych. V průběhu třetího čtvrtletí většina trhů zaznamenala mírnou korekci, avšak od začátku roku jsou zisky stále významné. Alespoň tedy u některých akcií.

Asi nejzajímavější statistikou prvních tří čtvrtletí je fakt, že akciové indexy, resp. jejich výkonnost, je tažena velmi úzkou skupinou několika vítězů. Ať už je média označují jako FAANG, FANGMAN, Magnificent seven nebo jinak, jedná se vždy o elitu největších amerických společností. Je to známé uskupení v čele se společnostmi Amazon, Apple, Alphabet, Meta, Microsoft, Netflix, Tesla a nově Nvidia. Pokud bychom vyřadili těchto 8 společností z indexu S&P 500, jeho výkonnost by k 30.9. byla od začátku roku kolem nuly, což je v porovnání s celkovým výnosem S&P 500 od začátku roku (+11,8 %) dost podstatný rozdíl.

Na celé statistice je zajímavé především to, že ačkoliv se zdá, že akciím se letos nadprůměrně daří, můžeme to říct prakticky jen o hrstce velkých společností. Společnosti se střední a menší kapitalizací jsou naopak letos spíše kolem nuly nebo v minusu. Ano, je pravda, že na některé zadlužené nebo menší společnosti již doléhají vyšší sazby (vyšší náklady na dluh, neschopnost přenést inflaci vstupů na koncový produkt) a zisky jim klesají, nelze to ovšem zobecnit na všechny společnosti. Z našeho pohledu se letos dále zlevňují i kvalitní společnosti bez významných problému a přesně v tomto prostředí se tvoří investiční příležitosti. Aktuálně máme v hledáčku několik firem, které sledujeme již několik let a jejichž cena se konečně začíná přibližovat atraktivnímu vstupu.

Aktivita v portfoliu

V průběhu čtvrtletí jsme prodali celou pozici v Booking Holdings (akcie se od prvního nákupu zhodnotila o 88,0 %) a také zbývající pozici ve společnosti Viasat (akcie od prvního nákupu poklesla o 14,4 %). Do portfolia jsme nově zařadili společnost Vivendi.

Booking jsme prodali jednak kvůli nadprůměrnému zhodnocení a růstu valuace společnosti a také kvůli tomu, že může dojít ke zpomalení poptávky po evropských dovolených oproti současným očekáváním s tím, jak se inflační náklady negativně promítnou do spotřeby domácností. Společnost vnímáme nadále jako velmi kvalitní, jako lídra ve svém oboru a jsme připraveni ji v případě příznivějšího ocenění opět do portfolia zařadit.

Situace u Viasatu byla komplikovanější. Naše investiční teze stála zejména na vypuštění nových satelitů. Nejdříve se díky narušení dodavatelských řetězců celá mise zpozdila o rok. Firma poté po 1,5ročním odkladu konečně na začátku května letošního roku vystřelila první ze tří nových satelitů ViaSat-3. Bohužel spuštění plnohodnotného provozu satelitu se nezdařilo, problém nastal s komunikační částí satelitu, tedy anténou, a vypadá to, že kapacita satelitu bude jen 10% oproti původním plánům. Část investovaných peněz by měli získat zpět díky pojistce, ale než vypustí náhradní satelit, zabere to dalších 6 měsíců, kdy opět přibude konkurence, což jen zhorší příležitosti pro nový byznys Viasatu. Firma má navíc díky výstavbě nových satelitů nemalé zadlužení a schopnost generovat volnou hotovost v budoucnu je kvůli poruše satelitu snížená. Firma nejenže kvůli zpoždění a poruše zatím negeneruje hotovost z nových satelitů, ale ještě platí nemalé úroky na svém dluhu a její náklady na pojištění satelitů mohou do budoucna výrazně růst. Hodnota firmy se tak místo toho, aby rostla, jen snižovala. Rozhodli jsme se tak realizovat u této firmy ztrátu vzhledem k rizikům, která u firmy nyní vidíme, a tomu, že se naše investiční teze nejprve značně posunula a poté se dále výrazněji zkomplikovala.

Příloha

V příloze se věnujeme popisu společnosti Porsche Automobil Holding, kterou jsme začali do portfolia fondu nakupovat v červnu 2023.

Za celý tým Art of Finance Vám přeji úspěšný zbytek roku,

Jakub Skryja, manažer fondu VAULT

Investiční část – Porsche Automobil Holding

Porsche Automobil Holding SE (dále jen Porsche SE) je holdingová společnost, jejíž hlavní aktiva tvoří 31,9% podíl v automobilovém holdingu Volkswagen AG (dále jen Volkswagen) a 12,5% podíl ve výrobci automobilů Porsche AG. Holding Porsche SE ovládají rodiny Porsche a Piëch, které jsou s oběma automobilkami historicky výrazně propojené. Volkswagen i Porsche AG mají dva druhy akcií, akcie běžné, které mají hlasovací práva, a akcie preferenční, které hlasovací práva nemají. Porsche SE vlastní většinu běžných akcií Volkswagenu, díky čemuž má většinu hlasovacích práv ve Volkswagenu a skrze Volkswagen i většinu hlasovacích práv v Porsche AG, fakticky tak tyto firmy ovládá.

V další části dopisu rozebíráme stručně automobilový trh, proč nám nyní připadají akcie Volkswagenu atraktivní a proč jsme raději koupili podíl v Porsche SE než v samotném Volkswagenu.

Automobilový trh

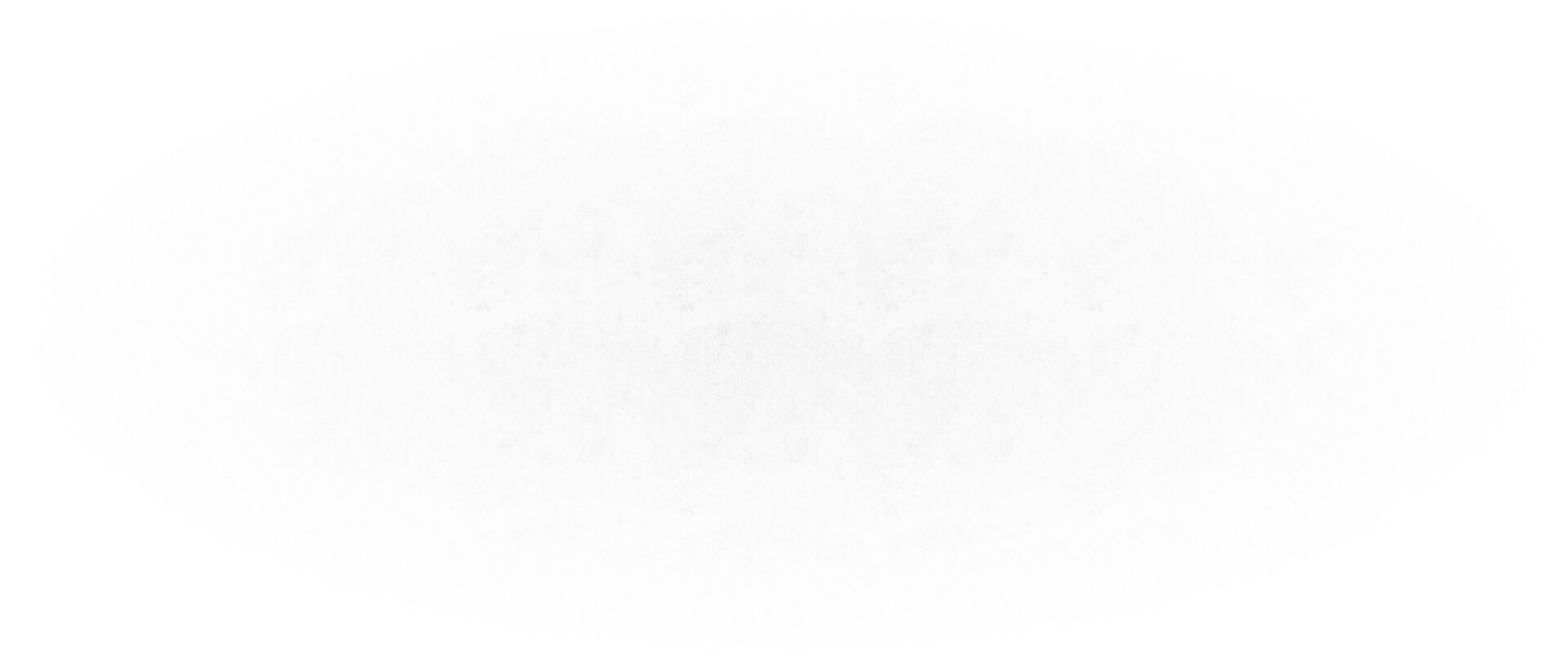

Prodeje nových automobilů celosvětově již několik let stagnují. V rozvinutých zemích je počet aut na

1 000 obyvatel poměrně stabilní a pohybuje se mezi 500 a 800 vozy. Proto prodeje nových automobilů následují populační růst, který je v těchto zemích do 1 % ročně. Růst cen nových automobilů byl v posledních letech také poměrně pomalý. Pokud se podíváme na dlouhodobější data z USA, tak vidíme, že za normálních podmínek (bez problémů způsobených covidovou epidemií a následnou inflací) roste cena nových automobilů podobně jako inflace. Celý automobilový trh ve vyspělých zemích je tak již poměrně málo rostoucí a je ve fázi stabilizace/zralosti.

Drtivá většina růstu automobilového trhu pochází z rozvíjejících se trhů. Za posledních 20 let byla nejvýraznějším zdrojem růstu Čína, která tak zachránila mnoho výrobců automobilů před stagnací. Počet aut na obyvatele v jednotlivých zemích výrazně koreluje s HDP na obyvatele, proto se zpomalením růstu HDP zpomalí i prodeje nových automobilů. Automobily jsou pro většinu domácností po bydlení druhým nejdražším aktivem, které si kupují. Při zhoršené finanční situaci tak domácnosti mnohdy nákup nového automobilu odkládají nebo využívají alternativní zdroje dopravy. I proto se mnohdy říká, že když má ekonomika rýmu, automobilový trh dostane rovnou zápal plic. Výše popsané zpomalení HDP spojené s poklesem prodejů nastalo v roce 2019 v Číně. Mimo Čínu existuje pár dalších zemí, které by mohly globální růst trhu posílit, z nichž nejvýraznější je Indie.

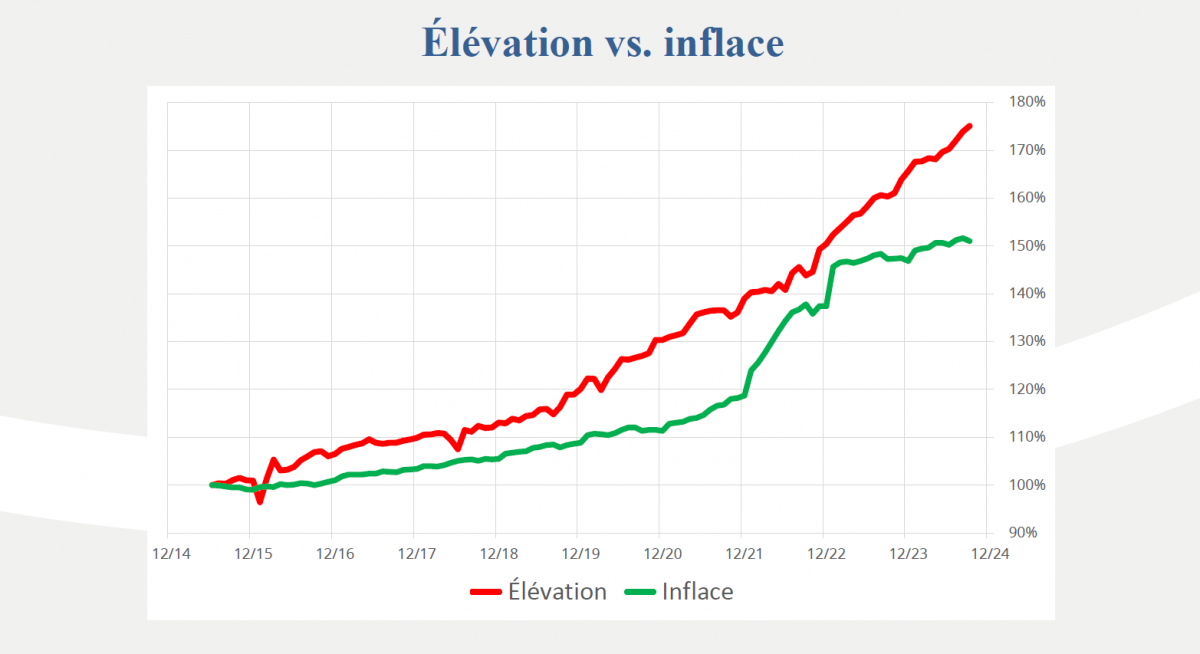

My na obnovený výraznější růst automobilového trhu nespoléháme a spíše se klaníme ke scénáři, že celý trh bude růst pomaleji, jak je tomu nyní v rozvinutých zemích. Automobilový trh je dnes globální a velmi konkurenční, jak lze vidět v tabulce níže, která udává stav za rok 2021. Jako měřítko koncentrovanosti trhu je pro přehlednost použit Herfindahl – Hirschmanův Index[1] (HHI).

Zdroj: goodcarbadcar.net

Segment luxusních automobilů

Segment luxusních automobilů má oproti celému trhu rozdílné charakteristiky. Růst více koreluje s růstem luxusního zboží jako celku než s HDP. Dlouhodobě (od roku 1996) roste segment luxusního zboží téměř 1,5krát rychleji než globální HDP. Zdá se, že prodej luxusního zboží je více navázán na množství peněz v ekonomice a počet velmi bohatých lidí. Od roku 2009 rostl trh s luxusním zbožím tempem 7 % ročně, výrazně rychleji než HDP, které rostlo 4% tempem. Segment luxusních automobilů za stejné období rostl tempem 8 % ročně. To je poměrně častý jev v prosperující ekonomice, kdy vidíme, že tempo růstu zboží s vysokou pořizovací cenou je nadprůměrné.

Když se podíváme na pět výrobců luxusních automobilů, u kterých jsou veřejně dostupná data (Aston Martin, Bentley, Ferrari, Lamborghini a Porsche), vidíme, že růst tržeb byl tažen počtem prodaných automobilů, a nikoliv vyšší cenou, která rostla pouze inflačním tempem. Důvod, proč se výrazně zvýšil počet prodaných kusů, je prostý: nárůst popularity luxusních SUV. Jako první v tomto segmentu prorazilo Porsche, které roku 2002 představilo model Cayenne. Velký nárůst v počtu prodaných kusů zaznamenalo také Lamborghini, když začalo prodávat SUV s názvem Urus.

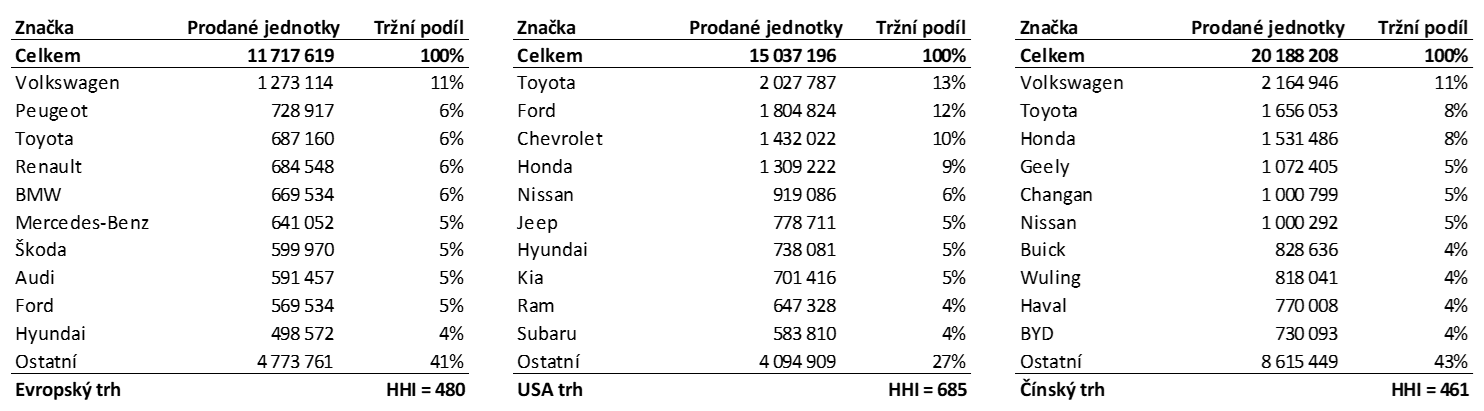

Největším aktivem výrobců luxusních automobilů je hodnota jejich značky. Vybudovat globální značku v luxusním zboží je poměrně zdlouhavý a náročný proces. Luxusní zboží nesmí být dostupné pro každého a cílem je, aby poptávka byla vyšší než nabídka. Díky převisu poptávky nad nabídkou mají luxusní automobily zpravidla vyšší zůstatkovou hodnotu (jejich hodnota klesá pomaleji), čímž jsou atraktivnější k nákupu. Díky omezenému počtu luxusních značek si tyto automobilky mohou dovolit držet ceny aut poměrně vysoko, což má za následek jejich vyšší profitabilitu oproti běžným výrobcům. Konsolidovanost trhu automobilů s cenovkou vyšší než 100 000 EUR je znázorněna grafem níže.

Zdroj: Bernstein

Luxusní automobilky mají kromě zmíněných výhod i rizika, kterým běžné automobilky nečelí. Největším rizikem je částečná ztráta exkluzivity a snížení hodnoty značky tím, že se firmy snaží nabízet i levnější/dostupnější modely (to se stalo Audi, BMW i Mercedesu), nebo že špatnou cenovou politikou nastaví příliš vysoké ceny a potom je musí snižovat, čímž poníží i zůstatkovou hodnotu dříve prodaných aut a rozzlobí své současné zákazníky.

Volkswagen AG

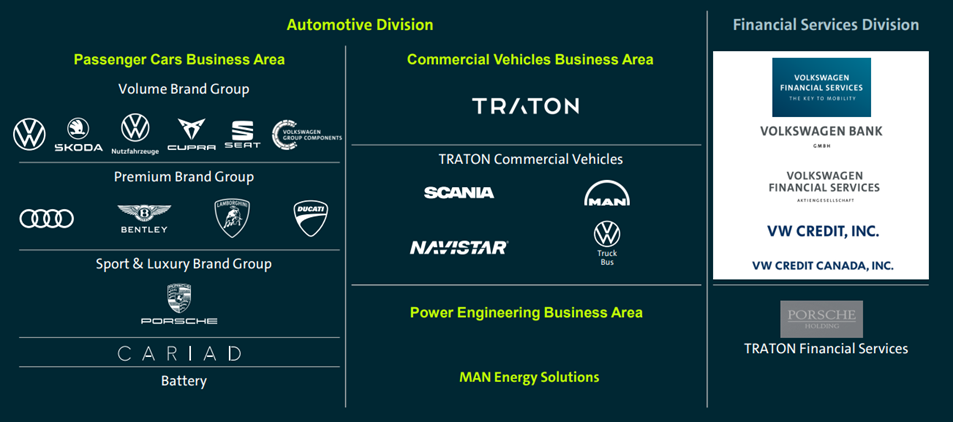

Přehled všech značek a aktivit koncernu Volkswagen je znázorněný na obrázku níže. Firma vyrábí osobní automobily, užitková vozidla, která jsou i samostatně obchodovaná na burze pod názvem Traton, a poskytuje finanční služby.

Zdroj: Volkswagen Group

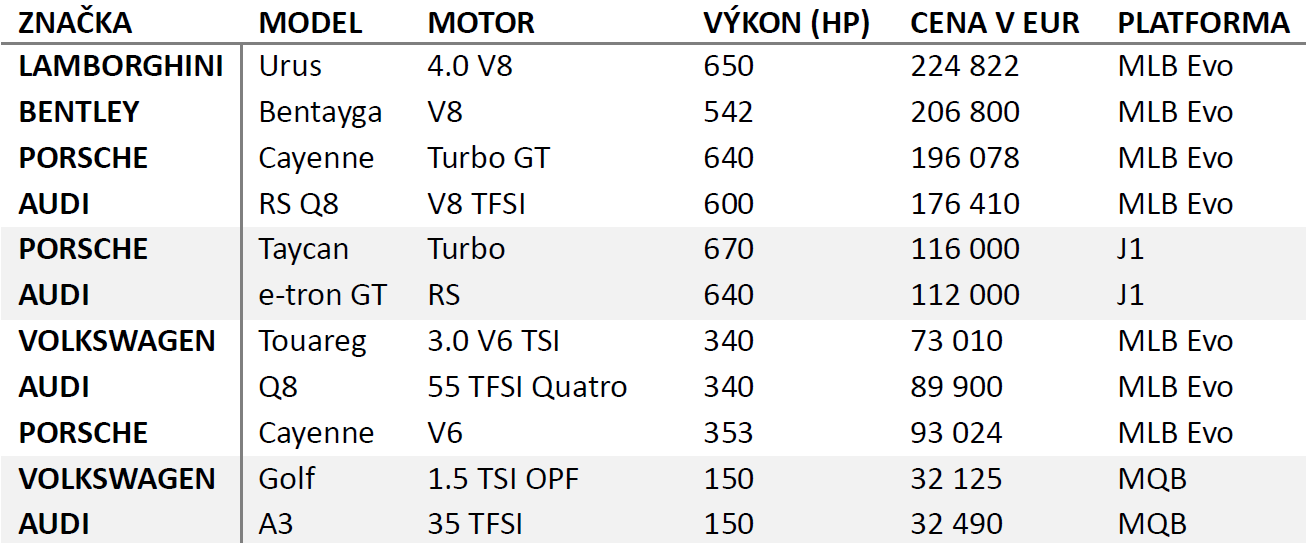

Osobní automobily firma dělí na masová auta, kam spadají značky Volkswagen, Škoda, Cupra a Seat, a na prémiová a sportovní auta, kde se řadí Porsche, Audi, Bentley a Lamborghini. Pro porovnání cenových hladin vybraných značek jsme vytvořili tabulku níže, kde lze vidět, jak se cenově liší podobné modely různých značek postavené na stejné platformě s podobně výkonným motorem.

Zdroj: Volkswagen, Audi, Porsche, Bentley, Lamborghini

Zajímavostí je poměrně velké rozpětí u značky Audi, kdy ve vyšších kategoriích jsou vozy cenově srovnatelné s luxusní značkou Porsche (například u modelu e-tron), kdežto v nižších řadách (Audi A3) se naopak dostáváme na úroveň masové značky Volkswagen.

Porsche

Luxusní značky Volkswagenu představují Porsche, Lamborghini, Bentley a částečně Audi. Skrze tyto značky ovládá koncern Volkswagen 30% podíl na trhu s luxusními vozy. Nejvýraznější luxusní značkou je Porsche, jejíž IPO proběhlo v polovině roku 2022 (již zmíněné Porsche AG). Volkswagen v současnosti vlastní přes 75 % firmy, zbytek je pak rozdělen přibližně půl na půl mezi Porsche SE a akcionáře z řad veřejnosti, kteří si koupili akcie na trhu při nebo po IPO.

Porsche rostlo od roku 2012 přibližně 10% tempem a je konzistentně druhou nejprofitabilnější automobilkou po Ferrari, která ovšem prodává výrazně menší počet vozů. Vysokou profitabilitu značky Porsche dokazuje provozní marže, která se v minulých letech pohybovala stabilně okolo 16 %. Vysokou ziskovost si firma udržela i v roce 2009, kdy jí tržby meziročně klesly o 26 %, ale provozní marže byla na úrovni 10 %.

Porsche si svou pozici na trhu luxusních automobilů vydobylo svými 6 modely. Každým jednotlivým modelem firma rozšířila své portfolio trochu jinam a tím pádem zvýšila i počet potenciálních zákazníků. Nejznámější je dnes ikonický model 911, což je supersportovní auto představené již v roce 1963. V roce 1996 firma představila model 718 (Cayman, Boxster), což je menší sportovní auto. V roce 2004 firma přišla se svým velkým SUV s názvem Cayenne, které později roku 2014 doplnilo menší SUV s názvem Macan. Macan měl větší úspěch u žen a umožnil tak firmě cílit na segment, kde dříve nebyl tolik úspěšný. V současnosti představují tyto dvě SUV přibližně 60 % nově prodaných vozů. V roce 2009 se Porsche pustilo do segmentu rodinných sportovních aut, když představilo 4dvěřový vůz Panamera. Nejnovějším modelem je čistě elektrický Taycan, který je nejpodobnější modelu Panamera. Ze současně dostupných dat vyplývá, že prodeje vozů Taycan nijak nekanibalizují prodeje vozů Panamera. Porsche si tak otevřelo další inkrementální trh a cestu k vyšším tržbám.

Celková hodnota firmy (enterprise value) Porsche je nyní (23. října 2023) 80,2 miliard EUR, což je přibližně 11násobek zisků. Při současné ceně tak má 75% podíl Volkswagenu v Porsche AG hodnotu 60,2 miliardy EUR. Při růstu tržeb v dalších 10 letech na úrovni 5 % a provozní marži na úrovni 17,5 % (management cílí na více než 20 %) vidíme hodnotu Porsche AG mezi 90 a 110 miliardami EUR.

Lamborghini a Bentley

Lamborghini je považováno za nejluxusnější značku koncernu Volkswagen. Tahle supersportovní značka měla historicky pouze dva modely, kterých ročně prodala přibližně 4 000. To se změnilo v roce 2018, kdy se začalo prodávat SUV s názvem Urus. V roce 2022 již bylo prodaných 9 233 aut a provozní marže dosáhla vysoce nadprůměrných 25 %. Urus dnes představuje více než 50 % prodaných vozů značky, navíc potvrdil zájem trhu o supersportovní SUV, které nekanibalizuje klasické sportovní vozy.

Další luxusní značkou koncernu je Bentley, které se potýkalo v minulých letech s řadou problémů. Historicky se prodávalo přibližně 11 000 vozů ročně s profitabilitou horší než Audi. Hlavní trable začaly roku 2014, kdy se populární sedany Continental GT a Flying Spur blížily konci svého produktového cyklu. Nepomohlo ani představení SUV s názvem Bentayga na konci roku 2015. V roce 2018 navíc Bentley v Evropě nestihlo projít novým WLTP testováním, jelikož si svá auta včas nepřipravili a neměli zamluvenou testovací kapacitu, což jim znemožnilo vozy na nějakou dobu prodávat. To mělo za následek nižší prodeje jejich SUV a odložení uvedení na trh nového Continental GT. Od té doby již značka funguje opět velmi dobře, uvedla na trh nové verze modelů Continental GT a Flying Spur a v roce 2022 prodala přes 15 000 vozů s provozní marží 20 %.

Lamborghini a Bentley v roce 2022 vytvořily dohromady provozní zisk ve výši 1,3 miliardy EUR. Pokud tyto značky oceníme 15násobkem provozního zisku (dle našeho názoru i férový násobek pro Porsche), dostaneme se na hodnotu 19,5 miliardy EUR. Jen pro srovnání, Ferrari se nyní obchoduje za 45násobek (nutno podotknout, že v ceně je již promítnutý budoucí velký nárůst tržeb a zisků kvůli očekávanému uvedení jejich prvního SUV s názvem Purosangue).

Audi

Audi je prémiová značka, jejíž produktové portfolio sahá od masových modelů podobných značce Volkswagen po luxusní modely na úrovni značky Porsche. Toto rozložení je vidět i na ziskovosti značky, kdy se provozní marže pohybovala mezi 6 a 9 % a návratnost na investovaný kapitál mezi 10 a 20 %.

Hlavním negativem značky Audi je stagnující růst tržeb, který začal roku 2019 v návaznosti na první náznaky problémů globálního růstu. Značku zasáhlo zejména zpomalení v Číně, která do té doby představovala největší zdroj růstu tržeb i zisků pro prémiové automobilky.

Tak jako u masových značek, ani u Audi se nespoléháme na dlouhodobý růst tržeb. To je reflektováno v násobku provozních zisků, kterým tuto značku oceňujeme. Při tržbách z roku 2022 a normalizované provozní marži na úrovni 6 % se dostaneme k provoznímu zisku ve výši 3,4 miliardy EUR. Po aplikování 5násobku zisků tuto značku oceňujeme na 17 miliard EUR.

Jen pro porovnání, historicky se 0,36% podíl v Audi obchodoval na burze, dokud se ho koncern Volkswagen nerozhodl v roce 2020 odkoupit za 237 milionů EUR. V té době sice pod Audi spadala i značka Lamborghini, ale implikovaná hodnota jen těchto dvou značek byla téměř 66 miliard EUR.

Masové značky

Jak již bylo zmíněno, masové značky zahrnují Volkswagen, Škoda, Cupra a Seat. Tato skupina značek zaznamenala od roku 2019 největší propad prodejů, který byl způsoben zejména provozními problémy.

Jakmile začala roku 2020 pandemie spojená s virem Covid-19, většina výrobců automobilů výrazně snížila své objednávky čipů, protože sami výrobci nevěděli, kdy a kolik aut budou vyrábět. Jakmile se výroba aut znovu rozjela a výrobci chtěli objednávky znovu navýšit, zjistili, že výrobci čipů už svou kapacitu prodali výrobcům IT zboží, po kterém byla v pandemii naopak velká poptávka, což mělo za následek dlouhotrvající nedostatek čipů v automobilovém sektoru. K tomu se roku 2022 přidala válka na Ukrajině, a protože měli evropští výrobci aut většinu svých továren na kabely umístěných právě tam, tak se k chybějícím čipům přidaly i chybějící kabely. To vyústilo v omezenou produkční kapacitu celého sektoru v letech 2021 a 2022, přičemž Volkswagen byl zasažen ze všech automobilek nejvíce.

Volkswagen se rozhodl situaci s chybějícími čipy řešit tak, že upřednostnil produkci modelů s nejvyššími zisky na prodaný automobil, tedy luxusní a prémiové vozy. Masové vozy byly zasaženy nejvíce. Většina provozních problémů je už dnes ale minulostí a výroba automobilů masových značek by se měla vrátit do dřívějších kolejí.

Je ale důležité zmínit, že masové značky koncernu Volkswagen si za posledních 15 let prošly vícero problémy. Nejdříve se musely zotavit z finanční krize v roce 2008, po které následovala evropská dluhová krize, poté se přidal Dieselgate a nakonec již zmíněná pandemie a válka. Provozní marže tohoto segmentu se pohybovala mezi 2 a 5 % a průměrná návratnost na investovaný kapitál byla pouhých 6 %, výrazně pod náklady na kapitál.

Management chce dostat provozní marži na 8% úroveň, prozatím bez úspěchu. Zdá se, že segment masových značek se neustále snaží o obrat k lepšímu, který ale ne a ne přijít. Jistá šance na úspěch v podobě vyšších marží pravděpodobně existuje, ale my se na tento scénář rozhodně nespoléháme.

Do budoucna počítáme s 3% provozní marží, kterou když aplikujeme na tržby dosažených za 12 měsíců končících 30. června 2023 ve výši 130 miliard EUR, dostaneme se na provozní zisk ve výši 3,9 miliardy EUR. Segment oceňujeme 5násobkem provozních zisků, tedy na 19,5 miliardy EUR. Tento segment tak tvoří pouze 15 % hodnoty celého koncernu Volkswagen, přestože pod něj spadá více než 40 % prodaných automobilů koncernu (vozy prodané skrze podniky vlastněné 50/50 s čínskými partnery zde nepočítáme).

Ostatní aktiva

- Finanční služby

Koncern Volkswagen provozuje finanční služby pod názvem Volkswagen Financial Services (VFS), jejichž hlavním byznysem je poskytování půjček a leasingu zákazníkům s délkou až 5 let. Také poskytuje financování prodejcům automobilů jejich značek. VFS financuje přibližně 1/3 prodaných koncernových vozů, přičemž dlouhodobý úspěch této entity závisí na prodejích masových a prémiových vozů.

Rentabilita vlastního kapitálu[2] (ROE) je poměrně atraktivní a pohybuje se mezi 7 a 11 %. Entita operuje s dostatkem vlastního kapitálu na úrovni 16 %, zbytek tvoří dluhové financování. Výše vlastního kapitálu v této divizi (nebereme v potaz finanční entity spadající pod Porsche AG a Traton) je 38,4 miliardy EUR. Vzhledem k rizikovosti podnikání bychom od této investice chtěli návratnost ve výši 12 %, proto při budoucí uvažované hodnotě ROE na úrovni 8 % oceňujeme tuto divizi 0,67násobkem účetní hodnoty. VFS tak přiřazujeme hodnotu 25,6 miliardy EUR.

- Podniky vlastněné 50/50 s čínskými partnery

Velká část výrobních kapacit Volkswagenu se nachází v Číně. V podstatě každá zahraniční společnost, která chce vyrábět a prodávat své produkty v Číně, musí vytvořit společný podnik s některou čínskou společností, který pak vlastní půl na půl. Volkswagen roku 2022 vyrobil a prodal více než 2,5 milionu aut pod hlavičkou těchto společností: FAW-VW Automotive Company, SAIC-VW Automotive Company a SAIC-VW Sales Company.

Tyto firmy pro Volkswagen historicky generovaly 4 až 5 miliard EUR provozního zisku ročně. V posledních letech se ale tyto závody také potýkaly s nedostatkem čipů. To bylo způsobeno zejména faktem, že tyto podniky vyrábí modely značek Volkswagen a Audi s nižšími cenovkami, a také tím, že se koncern rozhodl čipy poskytnout raději výrobním kapacitám v jiných zemích, odkud mu plyne plných 100 % zisků a ne pouze půlka.

Díky nedostatku čipů Volkswagen vygeneroval z čínských společných podniků roku 2022 provozní zisk ve výši 3,2 miliardy EUR. Vzhledem k rizikovosti byznysu v Číně (úpadek popularity značky Volkswagen v Číně, rychlý přechod na elektromobilitu, domácí konkurence) tento byznys hodnotíme pouze 3,5násobkem stlačeného provozního zisku a přiřazujeme mu tak hodnotu pouze 11,2 miliardy EUR.

- Traton

Traton, který byl dříve známý pod názvem Volkswagen Truck & Bus AG, je výrobce užitkových vozidel známý především značkami MAN, Scania a Navistar. Volkswagen se roku 2019 rozhodl uvést akcie firmy Traton na burzu, ale stále v ní vlastní 89,72% podíl. Při současné ceně akcií je tržní hodnota firmy 9,1 miliardy EUR, podíl Volkswagenu tak má hodnotu 8,1 miliardy EUR.

Elektrifikace

Elektrifikace vozidel bude mít na fungování celého koncernu do budoucna velký vliv. Přestože je elektrická pohonná jednotka levnější než celý pohonný systém pracující se spalovacím motorem, je v současnosti výroba elektroaut dražší zejména kvůli bateriím. Konzultační společnost Oliver Wyman v roce 2020 odhadovala, že vyrobit elektroauto je o 40 až 45 % dražší než auto se spalovacím motorem s tím, že baterie představují 40 % celkových nákladů na výrobu vozidla. Baterie jsou u elektromobilů pro odlišení se od konkurence stejně tak důležité, jako jsou motory u spalovacích aut. Volkswagen se tak rozhodl do konce roku 2030 zainvestovat do výroby baterií přes 20 miliard EUR. Již nyní tak probíhá výstavba továren pro výrobu baterií ve městech Salzgitter, Valencie a Ontario.

V roce 2022 prodal Volkswagen 817 tisíc elektrifikovaných vozidel (včetně hybridů), což představovalo přibližně 10 % jejich celkově prodaných automobilů a 7,9% tržní podíl. Tržní podíl Volkswagenu se ale oproti roku 2020, kdy dosáhl 13,1 %, výrazně snížil. To bylo způsobeno zejména výrazným nárůstem elektromobilů v Číně, kde má Volkswagen na trhu s elektromobily nízký tržní podíl, a nedostatkem kabelů z továren na Ukrajině. Elektromobily potřebují oproti klasickým autům podstatně vyšší množství kabelů, proto byla jejich produkce ovlivněna nepoměrně více.

V současnosti se klaníme k názoru, že jakmile se produkce elektromobilů Volkswagenu naplno rozjede a koncern bude schopen do výroby integrovat své vlastní kapacity na výrobu baterií, bude Volkswagen schopen dosáhnout svých deklarovaných cílů v elektromobilitě. Tedy že elektromobily v roce 2030 budou představovat 50 % všech nově prodaných aut a že marže na jejich prodeji bude srovnatelná s marží u aut se spalovacími motory.

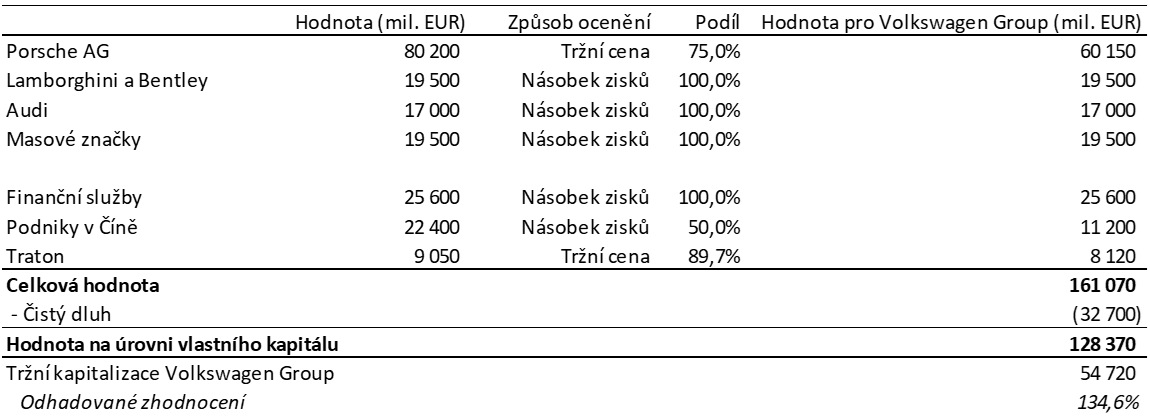

Valuace a závěr

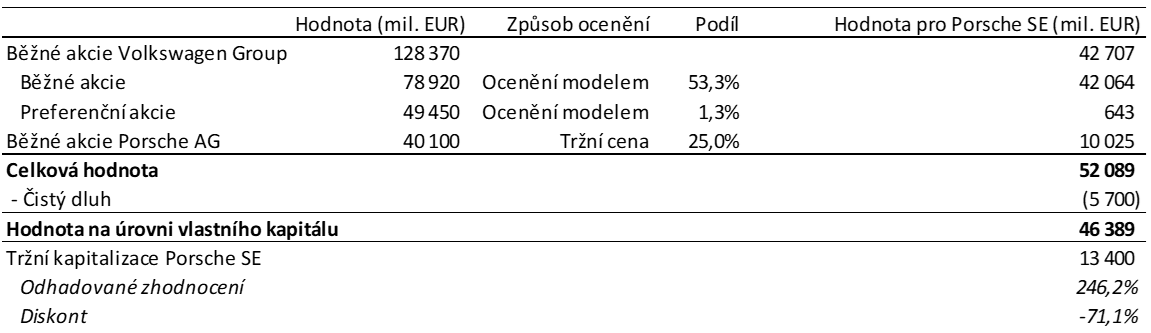

Pokud sečteme hodnotu všech částí Volkswagenu dohromady a od této částky odečteme čistý dluh koncernu, dostaneme se na hodnotu 128 miliard EUR. To je o 135 % více než je současná tržní hodnota firmy. To samo o sobě představuje velmi lákavou investiční příležitost.

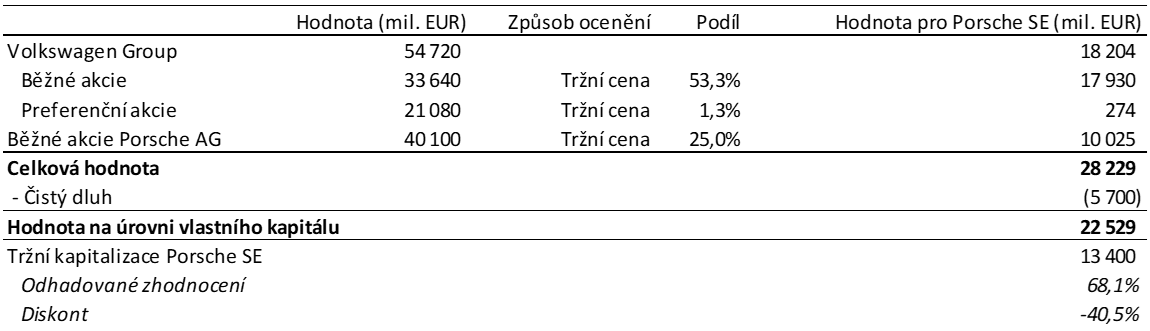

Existuje ale ještě levnější cesta, jak vlastnit akcie koncernu Volkswagen, a to skrze vlastnictví akcií Porsche SE, jak již bylo zmíněno na začátku. Porsche SE vlastní běžné i preferenční akcie Volkswagenu a běžné akcie Porsche AG. Z těchto podílů plynou do Porsche SE značné dividendy, které firma historicky z 90 % vyplácela akcionářům.

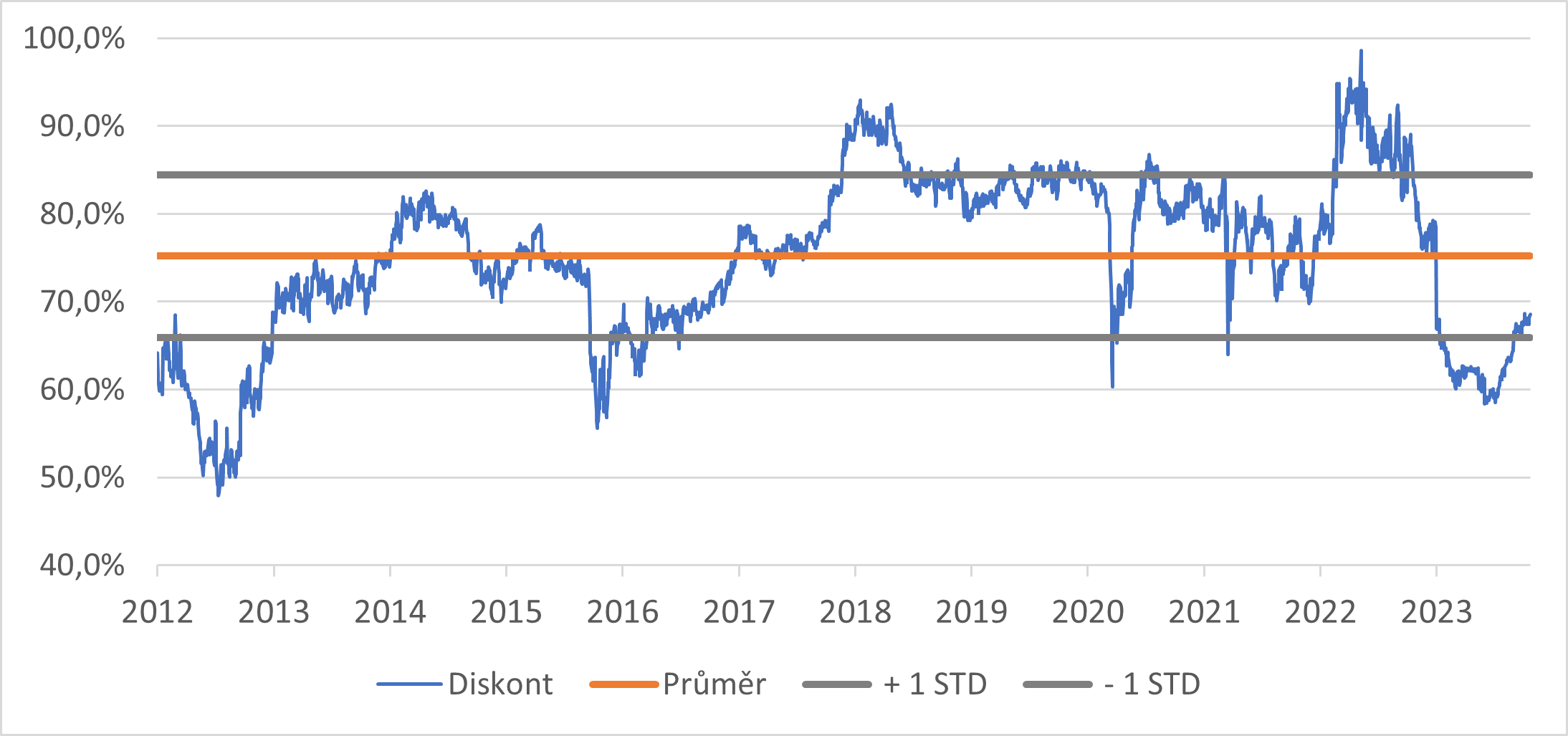

Momentální diskont vůči hodnotě na úrovni celé firmy (enterprise value) je 32 %, na úrovni vlastního kapitálu pak 41 %. V minulosti byl diskont na úrovni celé firmy v průměru 25 %. Vzhledem k tomu, že 90 % obdržených dividend bylo vyplaceno dále akcionářům, věříme, že diskont by měl být spíše v rozmezí 10 až 20 %. Vývoj diskontu v čase zobrazuje graf níže.

V případě, že bychom podíl Porsche SE ve Volkswagenu ocenili na námi odhadovanou hodnotu, tak je hodnota aktiv Porsche SE vůči současné tržní kapitalizaci vyšší o 246 %.

U Porsche SE tak spoléháme na štědré dividendy, růst valuace samotného Volkswagenu, snížení holdingového diskontu u Porsche SE nebo kombinaci všech těchto faktorů. Pokud by se diskont u Porsche SE snížil na opodstatněnou úroveň a akcie Volkswagenu by zůstaly nadále atraktivní, tak bychom s největší pravděpodobností akcie Porsche SE prodali a nakoupili přímo akcie Volkswagenu.

[1] Herfindahl – Hirschmanův Index se používá v rámci teorie antimonopolní politiky k měření koncentrace daného odvětví na trhu. Pokud je index nižší než 1 500, lze trh považovat za konkurenční. Nad 2 500 se naopak hovoří o koncentrovaném trhu s nízkou mírou konkurence.

[2] ROE (Return On Equity) měří výnosnost kapitálu, který do podniku vložili jeho vlastníci. Při výpočtu ROE poměřujeme hodnotu čistého zisku/ztráty k výši vlastního kapitálu.

Dopis je také ke stažení v PDF.

Právní upozornění (disclaimer)

Tento materiál je propagační sdělení a nelze jej považovat za nabídku nebo doporučení k nákupu podílových listů Fondu VAULT OPF (dále jen „Fond“), investiční doporučení, ani investiční poradenství.

Tento materiál vytvořila společnost Art of Finance investiční společnost, a.s. (dále jen “Společnost”) výhradně pro potřeby těch osob, jimž bude doručena. Podrobnější informace jsou obsaženy ve statutu Fondu a Sdělení klíčových informací (KID). Investor by neměl činit žádné investiční rozhodnutí pouze na základě údajů zde uvedených, ale měl by si zajistit další, podrobnější informace a kvalifikované investiční poradenství. Fond je určen pro kvalifikované investory (ve smyslu §272 zák. č. 240/2013 Sb.).

Informace obsažené v tomto materiálu mohou obsahovat prohlášení, která tvoří „výhledová prohlášení“ ve smyslu platných právních předpisů o cenných papírech. Tato prohlášení mohou obsahovat finanční a jiné předpoklady, stejně jako prohlášení o budoucích plánech, cílech nebo hospodářských výsledcích anebo odhady na tom založené. Jakákoli taková výhledová prohlášení vycházejí z předpokladů a rozborů provedených Společností na základě její zkušenosti a vnímání historických trendů, současného stavu a očekávaného budoucího vývoje i dalších skutečností, které považuje za daných okolností za vhodné. To, zda budou skutečné výsledky a vývoj odpovídat očekávání Společnosti a předpovědím, však závisí na množství rizik, předpokladů a nejistých skutečností. Pokud platné právní předpisy o cenných papírech nevyžadují jinak, Společnost nemá v úmyslu, ani se nezavazuje aktualizovat či upravovat výhledová prohlášení tak, aby odrážela následné informace, události, výsledky, okolnosti či jiné skutečnosti. Společnost ani žádný z jejích vedoucích pracovníků, zaměstnanců, zástupců či poradců, ani žádná jiná osoba nečiní žádné výslovné ani implicitní prohlášení a neposkytuje žádnou výslovnou ani implicitní záruku ve vztahu k přesnosti či úplnosti obsahu tohoto materiálu. Neponese ani žádnou odpovědnost (vyplývající z nedbalosti či jiné skutečnosti) za žádnou ztrátu jakýmkoli způsobem vzniklou v důsledku použití tohoto materiálu.

Výše minimální investice do Fondu je 125 000 EUR resp. ekvivalent této částky v Kč dle aktuálního kurzu ČNB. Za předpokladu, že administrátor vydá písemné potvrzení o vhodnosti investice do podílových listů vzhledem k investorovu finančnímu zázemí, investičním cílům, odborným znalostem a zkušenostem v oblasti investic, je minimální investice do Fondu ve výši 1 000 000 Kč.