Dopis fondu VAULT za 2Q 2024

Vážení podílníci,

hodnota podílového listu fondu VAULT ve druhém čtvrtletí roku 2024 poklesla o 5,20 %. Akciový index MSCI World vzrostl za stejné období o 3,03 %. Jeden podílový list měl k 30.06.2024 hodnotu 1,3664 Kč.

Máme za sebou další čtvrtletí, které na akciových trzích patřilo téměř výhradně sedmi největším americkým společnostem (tzv. uskupení Magnificent 7[1]), opět v čele s dominantní výkonností společnosti Nvidia. Pro ilustraci, více než třetina letošní výkonnosti amerického akciového indexu S&P 500 je tvořena růstem akcií společnosti Nvidia, 6 největších společností (Magnificent 7 bez Tesly) tvoří více než 60 % letošního zisku indexu. V průměrném roce má zhruba polovina společností lepší výkonnost než zbytek indexu, letos je to pouze čtvrtina, což je nejnižší hodnota za posledních 50 let. Optimismus se logicky přelévá i do odhadů budoucích zisků a růstu tržeb této úzké skupinky vítězů. Případné nenaplnění optimistických odhadů zvyšuje riziko jejich významnější korekce (ostatně nemusíme pátrat příliš dlouho v historii, z důvodu nenaplnění přemrštěných očekávání jsme v roce 2022 nakupovali po významných poklesech společnosti Amazon a Netflix).

Důsledkem významné koncentrace kapitálu do hrstky největších společností je odliv kapitálu ze společností, které nezapadají do žádné škatulky aktuálních horkých témat[2]. Situace je dle našeho názoru natolik zajímavá, že si zaslouží podrobnější analýzu, kterou můžete najít v příloze dopisu. Závěr této studie koresponduje s naším rozhodnutím k postupné redukci expozice na společnosti Amazon, Alphabet a Netflix a realokaci kapitálu do menších společností. U nich vidíme více investičních příležitostí s vyšším očekávaným výnosem do budoucna, což by se mělo v dalších čtvrtletích příznivě projevit na výkonnosti fondu ve srovnání s indexy, které jsou stále více koncentrované do již zmiňovaných obrovských společností.

Aktivita v portfoliu

V průběhu čtvrtletí (a počátkem července) jsme uzavřeli pozice ve společnostech Amazon (akcie se od našeho prvního nákupu v listopadu 2022 zhodnotily o 123,8 %) a Netflix (akcie se od našeho prvního nákupu v lednu 2022 zhodnotily o 74,8 %). Obě společnosti nám dle našeho názoru již neposkytují atraktivní očekávaný výnos oproti ostatním investičním příležitostem. Dále jsme významně snížili expozici na Alphabet. Nově jsme do portfolia zařadili akcie americké společnosti Arrow Electronics. Arrow Electronics je jeden z největších distributorů polovodičů na světě, působí ve více než 85 zemích světa a má více než 200 tisíc zákazníků. Popisu společnosti se budeme věnovat v jednom z následujících dopisů. Kromě historického porovnání malých a velkých podniků se v příloze dopisu věnujeme společnosti Camden Property Trust, kterou jsme do portfolia zařadili v dubnu letošního roku.

Jakub Skryja, manažer fondu VAULT

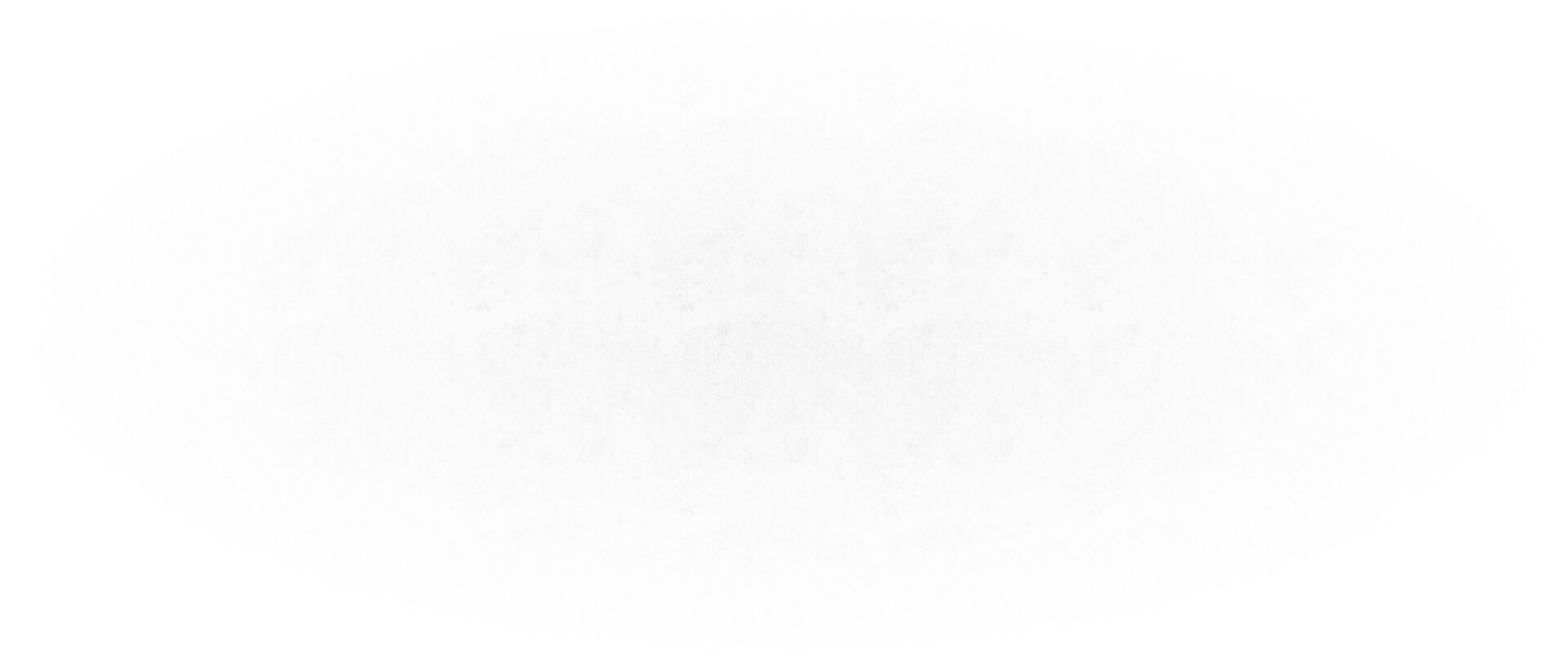

1. Pokračování tématu malé vs. velké společnosti

Z historického pohledu byly největší společnosti v indexu spíše přítěží, co se týče výkonnosti. Obecně platilo, že čím větší společnost, tím menší šance na dlouhodobý udržitelný růst tržeb nebo ziskovosti. Vyšší růst tržeb (v procentech) bylo možné logicky pozorovat spíše u menších společností, které přicházely s novými produkty a službami, případně se snažily díky inovaci ukrojit kus koláče větším zavedeným společnostem a napadat tak jejich dominantní tržní postavení. Tento fakt byl reflektován i do ocenění společností, větší společnosti se obchodovaly se slevou oproti menším společnostem, viz graf níže, který porovnává historické ocenění velkých a malých podniků v USA, Velké Británii a v kontinentální Evropě.

Zdroj: Morgan Stanley

Tento mechanismus, kdy menší podniky častěji pronikaly mezi ty velké a dařilo se jim vyrůst v etablované hráče, fungoval naposledy na přelomu tisíciletí, kdy technologická bublina dala vzniknout firmám jako je Alphabet, Salesforce, Netflix nebo Amazon. Velká finanční krize z let 2008 – 2009 možná v lidech zasela tolik strachu, že sázka na jistotu vytvořila sebe posilující cyklus, který nahrává více velkým společnostem, které světu dominují dodnes. S výjimkou automobilky Tesla a sociální sítě Meta se do největších 50 společností v USA dle tržní kapitalizace neprobojovala již žádná další firma založená po roce 2000.

Objektivních důvodů, proč se velkým firmám dodnes daří, je několik. Zaprvé, pracovat pro tyto společnosti je prestižní a jsou tedy schopné lákat (a zaplatit) talent. Díky tomu je míra inovací vysoká. Zadruhé, díky tvorbě volné hotovosti jsou tyto společnosti doslova stroje na peníze a byly schopné jak spolykat menší a dravější konkurenty díky akvizicím, tak zaplatit potřebné kapitálové výdaje na upevnění své konkurenční výhody (viz například desítky miliard dolarů, které Amazon ročně vynaloží na budování prvotřídní logistické sítě, anebo desítky miliard dolarů, které Amazon, Microsoft, Meta a Alphabet ročně utrácejí za výstavbu datacenter). A zatřetí, přerod z analogové do digitální ekonomiky bylo natolik silné a dlouhotrvající téma (nejprve nástup osobních počítačů, později mobilních zařízení a vznik zcela nové online ekonomiky díky internetu), že prostor k růstu byl a stále je výrazný.

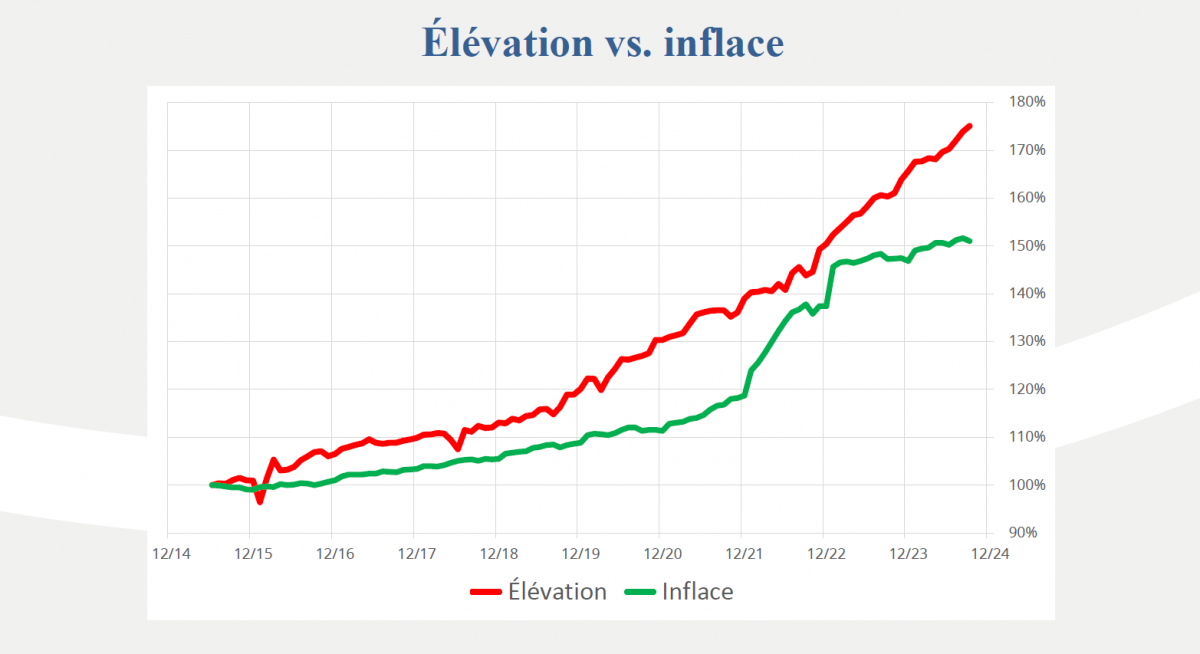

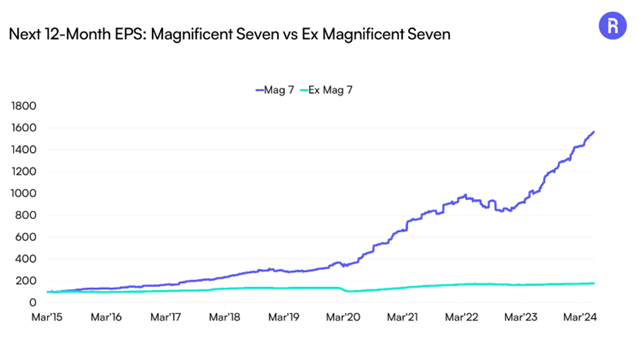

Je zajímavé sledovat, jak dlouho trvalo firmám jako je Google nebo Amazon vybudovat si dostatečnou velikost k tomu, aby mohly začít generovat zisk. Ačkoliv tyto společnosti vznikly na prahu tisíciletí, ze svého dominantního postavení začaly těžit až kolem roku 2015. Podobně Apple nezačal vytvářet obří zisky a marže hned po uvedení prvního iPhonu v roce 2007, vybudovat ziskový ekosystém mu trvalo několik let. Na grafu níže můžeme vidět porovnání růstu zisků Magnificent 7 oproti zbytku firem z indexu S&P 500 od roku 2015.

Zdroj: Roundhill Investments, Bloomberg

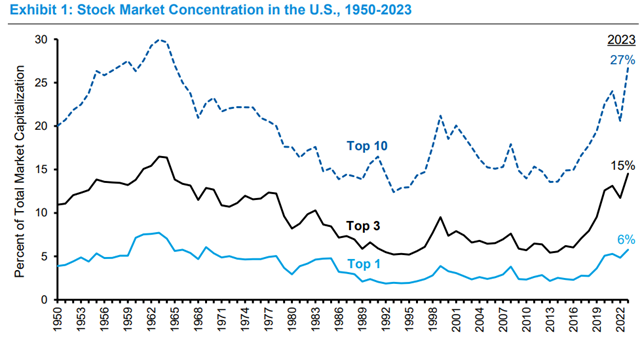

To, že se velkým firmám dařilo a daří vytvářet podstatnou část ziskovosti celého akciového indexu, jde pak ruku v ruce se zmiňovanou rostoucí koncentrací. Na grafu níže můžeme vidět, jak se vyvíjela koncentrace tržní kapitalizace největší firmy, resp. největších 3 a 10 firem v indexu za posledních 70 let. Aktuálně se nacházíme blízko maxim ze 60. let minulého století, kdy trhům vládly společnosti jako IBM, AT&T, Kodak, GE nebo General Motors.

Zdroj: Morgan Stanley

Investoři jsou ochotní ocenit dominantní postavení a stabilní růst zisků prémiovou valuací. Z výše uvedených grafů je zřejmé, že velké společnosti si své vyšší valuace zasloužily, protože byly schopné nejenom dostát očekávání investorů, ale zároveň tato očekávání mnohdy významně překonat (viz například v minulosti chronicky podceňovaný Amazon, který reinvestoval téměř vše do svého růstu, záměrně držel čistý zisk kolem nuly a opticky se mohly jevit jeho akcie jako drahé, kdy násobek očekávaných zisků zřídkakdy klesl pod 100).

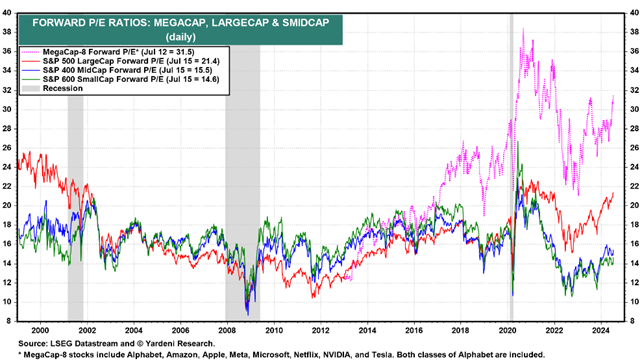

Na grafu níže vidíme vývoj poměrového ukazatele P/E za posledních 25 let u indexů firem s velkou tržní kapitalizací (červená, S&P 500 LargeCap), střední tržní kapitalizací (modrá, S&P 400 MidCap) a malou tržní kapitalizací (zelená, S&P 600 SmallCap). Zatímco mezi lety 2005 až 2018 se společnosti s velkou tržní kapitalizací obchodovaly spíše s diskontem oproti středním a menším podnikům, od roku 2019 až dodnes se velké společnosti obchodují s výraznou prémií. Do grafu je ještě přidána od roku 2013 růžová linie, která představuje valuační násobek P/E osmi společností s obří tržní kapitalizací (Magnificent 7 + Netflix). Prémie, kterou jsou investoři nyní ochotni zaplatit za těchto 8 společností je vyšší než 100 % oproti podnikům se střední a nízkou kapitalizací.

Zdroj: Yardeni Research

Z výše uvedeného nám vyplývá, že těžko můžeme nyní očekávat významnou změnu paradigmatu. Předpokládáme, že velkým společnostem se bude nadále dařit a část z nich bude jistě dále získávat a upevňovat své tržní postavení, ale tempo růstu již bude pomalejší než v minulosti. Tak například za posledních 15 let bylo průměrné roční tempo růstu tržeb společnosti Amazon kolem 25,3 %, za posledních 3 roky však zpomalilo na 14,4 % (obdobně pro Apple 16,3 % vs. 9,5 %). Za zpomalující tempo růstu tržeb a zisků by měl trh dříve nebo později začít platit nižší násobky než nyní. Resp. dává nám smysl se postupně těchto kvalitních ale podstatně dražších společností zbavovat a hledat příležitosti spíše mezi menšími a středními podniky, kde nám kombinace očekávaného růstu a valuace poskytuje mnohem atraktivnější očekávaný výnos. Zatímco ještě na konci roku 2023 činila kombinovaná váha společností Amazon, Alphabet a Netflix v portfoliu našeho fondu 17,7 %, nyní již držíme pouze 4% pozici ve společnosti Alphabet. Historie ukazuje, že stabilita byznysu nijak významně nekoreluje se stabilitou ceny akcie. Většina firem z Magnificent 7 si v posledních letech prošla více než 50% korekcí ceny akcie a budoucnost nám tedy s nejvyšší pravděpodobností poskytne mnoho příležitostí se do velkých společností vrátit s lepším očekáváným výnosem, než který pozorujeme nyní.

2. Camden Property Trust

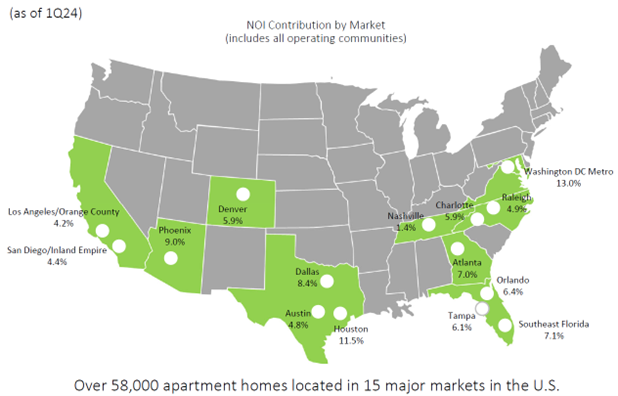

Camden Property Trust (Camden) je americká realitní společnost specializující se na vlastnictví, správu a rozvoj bytových domů. Camden vlastní celkem 171 domů, ve kterých pronajímá přes 58 000 bytů. Domy jsou postaveny především v regionu Sun Belt ve Spojených státech, přičemž více než tři čtvrtiny bytových domů se nachází na jihu USA, včetně států jako Texas, Florida a Arizona, viz mapa níže.

Zdroj: Camden Property Trust

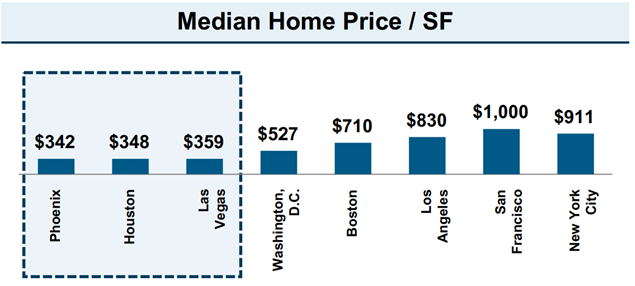

Díky této geografické koncentraci společnost těží z příznivých demografických a migračních trendů v daných lokalitách. Pozitivní trendy jsou způsobeny především nižšími cenami nemovitostí na jihu oproti jiným regionům v USA (viz níže srovnání mediánové ceny domu za čtvereční stopu v různých městech), což podporuje vyšší růst populace.

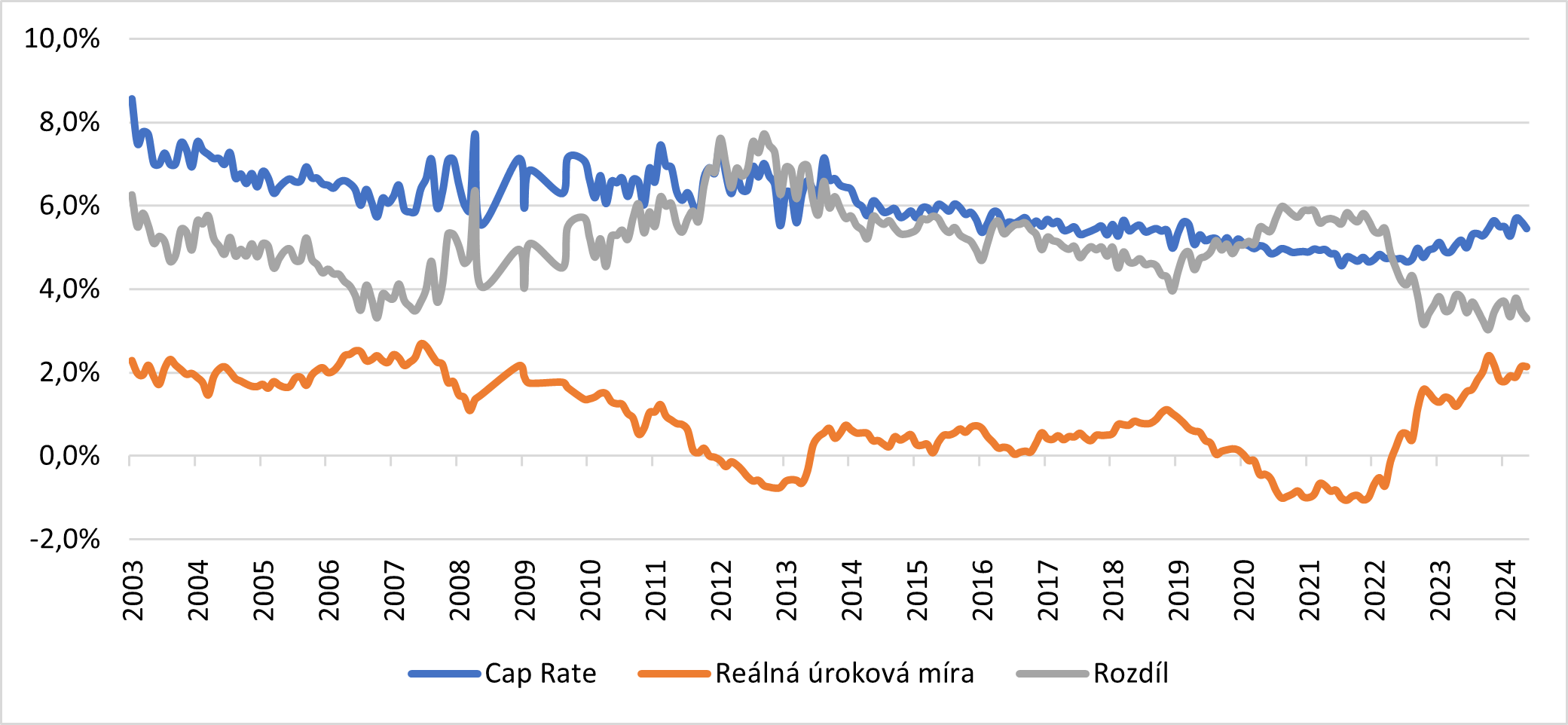

Zdroj: Howard Hughes Holdings – 1Q 2024 Investor presentation

Během posledního desetiletí zažil jih USA roční růst populace o přibližně 1 %, zbytek USA rostl jen o 0,3 %. Nižší náklady na život by měly tyto trendy udržet a dále podpořit atraktivitu nemovitostí na jihu. Rostoucí poptávka na druhou stranu podnítila významnou novou výstavbu bytů od konkurence. Tomu také napomohly historicky nízké úrokové sazby během pandemie, které přímo ovlivňují hodnoty nemovitostí prostřednictvím tzv. míry kapitalizace[3] (cap rate). Cap rate, který je obvykle mezi 3 až 7 % nad reálnou úrokovou sazbou, je klíčový pro hodnocení výnosů z nemovitostí a úzce souvisí s celkovými úrokovými sazbami. Vývoj cap rate v USA oproti reálné úrokové míře (výnos státního dluhopisu očištěný o inflaci) od roku 2004 můžete vidět na grafu níže.

Zdroj: Bloomberg

Ruku v ruce s poklesem úrokových sazeb jde i pokles cap rate, což vede k vyšším hodnotám nemovitostí, které obvykle výrazně převyšují náklady na novou výstavbu. Tento rozdíl mezi rostoucími cenami nemovitostí a náklady na výstavbu motivuje developery ke zvýšení výstavby. Historicky představovaly nově zahájené bytové stavby na jihu přibližně 1,2 % všech vystavěných jednotek. Vývoj nově zahájených bytových staveb na jihu USA v posledních 10 letech ukazuje graf níže.

Zdroj: Census.gov

V roce 2022, v období nízkých úrokových sazeb, se nově zahájené stavby zvýšily o více než třetinu na 1,6 %. Jelikož výstavba bytů trvá přibližně rok a půl až dva roky, nové jednotky vstupují na trh až od druhé poloviny roku 2023 a vyvíjejí tlak i na ceny nájmů, což vedlo k 1% poklesu nájmů za posledních šest měsíců, s očekávaným postupným zlepšením v druhé polovině roku 2024.

Naopak rostoucí úrokové sazby zvyšují cap rate, což může potenciálně snížit hodnoty nemovitostí pod reprodukční náklady a učinit tak nové výstavby neekonomickými. Po roce 2022 vedly inflační tlaky k vyšším úrokovým sazbám, což spolu s rostoucími náklady na materiál a práci zvýšilo celkové náklady na výstavbu. Tento trend zmenšil rozdíl mezi tržními hodnotami a reprodukčními náklady a v důsledku toho nové výstavby na jihu poklesly pod historický průměr a dostaly se v roce 2024 na pouhé 1 % všech vystavěných jednotek.

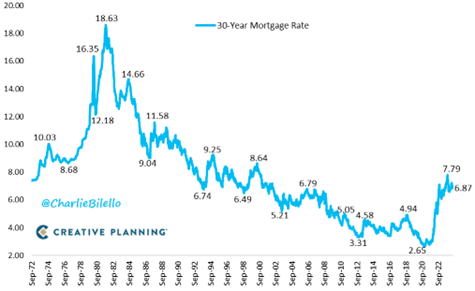

Omezená nabídka nemovitostí spolu s vysokými hypotečními sazbami výrazně podpořily poptávku po pronájmech. Díky vysokým hypotečním sazbám (viz vývoj 30letých hypotečních sazeb v USA níže) se pro mnohé vlastnictví domu stává nedostupným, což tlačí potenciální kupce směrem k nájemnímu trhu. To je patrné z výsledků Camden, kde stěhování kvůli koupi domu historicky stálo za 15 % z celkového počtu vypovězených nájemních smluv, ale v současnosti je to jen 9,4 %.

Zdroj: Charlie Bilello

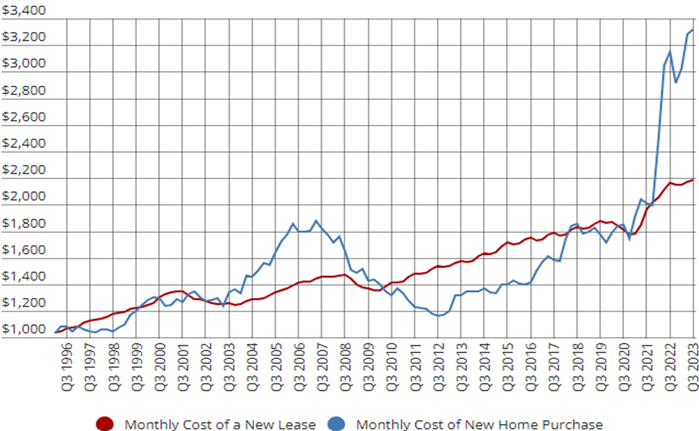

Významný rozdíl mezi měsíčními splátkami hypotéky a náklady na nájem (viz graf níže) nyní činí nájem finančně výrazně výhodnější možností.

Zdroj: CBRE Research

Hlavním důsledkem vyšších diskontních sazeb, a tedy i cap rate, je nevyhnutelný pokles ocenění nemovitostí, což významně ovlivnilo veřejně obchodované firmy jako Camden. Od konce roku 2021 do dnešního dne klesla cena akcií Camden o více než třetinu a v současnosti se obchoduje za cap rate kolem 6,5 %. Tato sazba je výrazně vyšší než sazby u soukromých transakcí s rezidenčními bytovými domy, které se pohybují kolem 5 až 5,5 %. I větší transakce, například nedávná akvizice AIR Communities společností Blackstone, proběhla za přibližně 5,5% cap rate. Dokonce i nové výstavby bytových domů probíhají s předpokládaným cap rate v rozmezí od středních 5 % do nízkých 6 %, což naznačuje, že reprodukční hodnota portfolia Camden převyšuje jeho současnou tržní cenu.

Další možností k určení hodnoty společnosti Camden je zkoumání hodnoty aktiv. V současnosti mají aktiva Camden účetní hodnotu pouze 9,1 miliardy dolarů, což je výrazně pod tržní hodnotou celého podniku (tržní hodnotou celého podniku myslíme tržní kapitalizaci + dluh), která se pohybuje kolem 15,5 miliardy dolarů. Na rozdíl od mnoha nemovitostních společností, které přeceňují aktiva na základě míry kapitalizace, Camden uvádí hodnoty aktiv na základě počátečních nákladů na výstavbu mínus akumulované odpisy. Přidání těchto odpisů zpět vede k hrubé hodnotě aktiv ve výši 13,5 miliardy dolarů. Tento výpočet však nezohledňuje inflaci cen nemovitostí, jenž byla v průběhu let významná. Průměrné stáří budov společnosti Camden je totiž kolem 15 let.

Zhodnocení nemovitostí Camden v čase je zřejmé i z příležitostných prodejů jejich bytových komplexů, u kterých společnost za poslední desetiletí průměrně dosahovala více než 50% zisku oproti počátečním nákladům na výstavbu. Po zohlednění inflace by celková hodnota hrubých aktiv Camden vzrostla na hodnotu mezi 18 a 21 miliardami dolarů, v závislosti na tom, zda se použije obecná inflace nebo inflace ve stavebním sektoru. Tato upravená hodnota naznačuje míru kapitalizace pro Camden v rozmezí 5 % až 5,5 %, což se blíží současným soukromým transakcím a odpovídala by ceně akcií mezi 130 a 160 dolary. Vzhledem k tomu, že aktuální tržní míra kapitalizace je u Camden výrazně nad jejich současnými výnosy z výstavby, se vedení společnosti nedávno rozhodlo vyčlenit část kapitálu pro zpětný odkup akcií.

Další pozitivní vlastností společnosti Camden je její relativně nízká úroveň zadlužení. V současnosti čistý dluh představuje přibližně 30 % její neupravené hrubé hodnoty aktiv, resp. asi 20 % hrubé hodnoty aktiv upravené o inflaci. To je obzvláště nízké ve srovnání s jinými realitními společnostmi, což umožňuje společnosti vydávat nový dluh za relativně nízké náklady, kdy nejnovější emise dluhu měla efektivní úrokovou sazbu kolem 5 %.

Jedním z rizik pro Camden je rychlý pokles poptávky kvůli makroekonomickým faktorům. V době finanční krize v roce 2009 ale Camden zaznamenala pouze 5% ztrátu příjmů, což je vzhledem k úrovni dluhu společnosti zvládnutelné. Dalším možným rizikem je dle našeho názoru významný pokles reprodukční hodnoty aktiv. To se však zdá nepravděpodobné z několika důvodů. Průměrné náklady na výstavbu v USA tvoří z 30 % nákup pozemků, 35 % představují náklady na materiál a zbylých 35 % nákladů je vynaložených na práci. V USA je dlouhodobě nedostatek kvalitních pozemků a pracovní síly, což vede k soustavnému růstu cen. Pokud jde o materiály, významná konsolidace odvětví mezi distributory za poslední desetiletí snížila konkurenci, čímž vytvořila prostředí, kde se zvýšení cen implementuje velmi rychle, zatímco snížení je docela vzácné.

Závěr

Krátkodobá trajektorie úrokových sazeb není pro naši investiční tezi nikterak zásadní. Pokud zůstanou úrokové sazby na současné úrovni, omezí to konkurenci v nové výstavbě bytů a podpoří to poptávku po nájmech, protože nájem bude vycházet pořád výrazně levněji než nákup vlastní nemovitosti. To umožní společnosti Camden zvedat nájmy rychlejším tempem, což příznivě ovlivní její ziskovost i valuaci. Naopak, pokud úrokové sazby klesnou, sníží se i cap rate (jak bylo vidět v roce 2021), čímž se také automaticky zvýší i hodnota aktiv Camden.

Camden jsme kupovali začátkem druhého kvartálu za cenu přibližně 95 dolarů za akcii s tím, že námi odhadovaná hodnota se pohybuje mezi 130 až 160 dolary, což stále představuje zajímavý očekávaný výnos v porovnaní s aktuální cenou akcie, která je lehce nad 110 dolary.

[1] Pod Magnificent 7 spadají společnosti Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia a Tesla.

[2] Například výkonnost indexu S&P500, kde jsou společnosti ve vahách dle jejich tržní kapitalizace byla za poslední čtvrtletí +4,28 %, výkonnost indexu S&P500 equal weight, kde je každé společnosti přirazena stejná váha, byla -2,63 %.

[3] Míra kapitalizace, anglicky cap rate, je poměr čistého provozního příjmu z nemovitosti a její hodnoty.

Dopis je ke stažení také v PDF.

Právní upozornění (disclaimer)

Tento materiál je propagační sdělení a nelze jej považovat za nabídku nebo doporučení k nákupu podílových listů Fondu VAULT OPF (dále jen „Fond“), investiční doporučení, ani investiční poradenství.

Tento materiál vytvořila společnost Art of Finance investiční společnost, a.s. (dále jen “Společnost”) výhradně pro potřeby těch osob, jimž bude doručena. Podrobnější informace jsou obsaženy ve statutu Fondu a Sdělení klíčových informací (KID). Investor by neměl činit žádné investiční rozhodnutí pouze na základě údajů zde uvedených, ale měl by si zajistit další, podrobnější informace a kvalifikované investiční poradenství. Fond je určen pro kvalifikované investory (ve smyslu §272 zák. č. 240/2013 Sb.).

Informace obsažené v tomto materiálu mohou obsahovat prohlášení, která tvoří „výhledová prohlášení“ ve smyslu platných právních předpisů o cenných papírech. Tato prohlášení mohou obsahovat finanční a jiné předpoklady, stejně jako prohlášení o budoucích plánech, cílech nebo hospodářských výsledcích anebo odhady na tom založené. Jakákoli taková výhledová prohlášení vycházejí z předpokladů a rozborů provedených Společností na základě její zkušenosti a vnímání historických trendů, současného stavu a očekávaného budoucího vývoje i dalších skutečností, které považuje za daných okolností za vhodné. To, zda budou skutečné výsledky a vývoj odpovídat očekávání Společnosti a předpovědím, však závisí na množství rizik, předpokladů a nejistých skutečností. Pokud platné právní předpisy o cenných papírech nevyžadují jinak, Společnost nemá v úmyslu, ani se nezavazuje aktualizovat či upravovat výhledová prohlášení tak, aby odrážela následné informace, události, výsledky, okolnosti či jiné skutečnosti. Společnost ani žádný z jejích vedoucích pracovníků, zaměstnanců, zástupců či poradců, ani žádná jiná osoba nečiní žádné výslovné ani implicitní prohlášení a neposkytuje žádnou výslovnou ani implicitní záruku ve vztahu k přesnosti či úplnosti obsahu tohoto materiálu. Neponese ani žádnou odpovědnost (vyplývající z nedbalosti či jiné skutečnosti) za žádnou ztrátu jakýmkoli způsobem vzniklou v důsledku použití tohoto materiálu.

Výše minimální investice do Fondu je 125 000 EUR resp. ekvivalent této částky v Kč dle aktuálního kurzu ČNB. Za předpokladu, že administrátor vydá písemné potvrzení o vhodnosti investice do podílových listů vzhledem k investorovu finančnímu zázemí, investičním cílům, odborným znalostem a zkušenostem v oblasti investic, je minimální investice do Fondu ve výši 1 000 000 Kč.