Dopis fondu VAULT za 1Q 2022

Vážení podílníci,

hodnota podílového listu fondu VAULT v prvním čtvrtletí roku 2022 poklesla o 4,50 %. Akciový index MSCI World poklesl za stejné období o 4,58 %.

Jen co jsme si trochu oddechli od covidu a titulky v médiích se začaly věnovat zvýšené inflaci a růstu sazeb, tedy běžným tématům v rámci ekonomického cyklu, přišla další nečekaná událost v podobě rusko-ukrajinské války. Globální akciové trhy poklesly již v průběhu ledna a počátkem února, válka sice zpočátku způsobila další nervozitu, ale akciové trhy západní Evropy a v USA jsou počátkem dubna na úrovních před konfliktem. Vzhledem k tomu, že v portfoliu nemáme žádnou společnost s významnou expozicí na východní Evropu, válečný konflikt neměl ani na naše portfolio zatím prakticky žádný dopad.

Ještě než se rozhořela válka, byli jsme svědky výsledkové sezóny společností, která z mého pohledu byla nejzajímavější za posledních 5 let. Prezentace výsledků a poskytnuté výhledy firem byly doprovázeny velmi nestandardními pohyby cen akcií. Viděli jsme pohyby o 30, 40 ale i třeba 50 % v rámci jediného dne, kdy byly oznámeny výsledky a výhled na další podnikání. Takto prudké pohyby jsme mohli sledovat jak u menších firem (kde je volatilita akcií zpravidla vyšší), tak u velkých firem jako je Meta (Facebook) nebo Netflix. Investorům se tak opět naskytla možnost přeskupit portfolio díky vysoké volatilitě. Aktuálně jsme již na počátku výsledkové sezóny za první kvartál a ze zatím zveřejněných výsledků firem to vypadá, že velké pohyby oběma směry nás čekají i toto čtvrtletí.

Portfolio

V prvním čtvrtletí jsme v portfoliu provedli několik změn. Nově jsme nakoupili akcie společností Netflix a ASOS. Společnosti Netflix se podrobně věnujeme v příloze, její akcie jsme začali poprvé nakupovat po lednovém poklesu. Vzhledem k aktuálnímu dalšímu oslabení po výsledcích za první čtvrtletí akcie dále přikupujeme. ASOS je on-line prodejce oblečení, který mimo Velkou Británii působí zejména v zemích západní Evropy a v USA. Příběhu této společnosti se budeme věnovat v jednom z dalších dopisů. Z portfolia jsme prodali akcie General Motors (zisk 75 %), RTL Group (zisk 22 %) a eBay (zisk 19 %). Zároveň jsme přeskupili expozici na IAC výměnou naší drobné pozice v ANGI (byla pod 1 % z portfolia) za akcie IAC (ANGI je veřejně obchodovaná společnost, ale IAC vlastní 85% podíl v ANGI).

Příloha

V první části přílohy Vás čeká popis společnosti Netflix. V druhé části se věnuji tématu investičních horizontů. Náš kolega Dominik Filip byl v únoru hostem investičního podcastu, kde se věnoval detailnímu popisu naší investice do společnosti CarMax, viz odkaz.

Za celý tým Art of Finance Vám přeji úspěšný zbytek roku,

Jakub Skryja, manažer fondu VAULT

1. Investiční část – Netflix

Marc Randolph a Reed Hastings založili společnost Netflix roku 1997. Firma začala podnikat jako internetový prodejce a půjčovna DVD filmů v USA a vznikla jako jeden z mnoha Randolphových nápadů, které Hastingsovi pravidelně předhazoval na jejich společné cestě autem do práce ze Santa Cruz do Silicon Valley. Prodej filmů časem ukončila a začala se soustředit pouze na jejich půjčování. Lidé platili buď za jedno půjčené DVD anebo si mohli zaplatit předplatné, které je opravňovalo si půjčit v podstatě neomezené množství filmů. V roce 2000 model půjčování jednotlivých filmů zrušila a soustředila se pouze na model předplatného, který uplatnila i ve svém dalším byznysu.

V roce 2007 začala v USA nabízet svou streamingovou službu, kdy uživatelé mohli po zaplacení předplatného sledovat filmy přímo přes internet bez jakéhokoliv omezení. Tato služba se během pár let stala dominantním byznysem Netflixu, na který se firma soustředí dodnes. V současnosti má tato služba přibližně 222 milionů platících uživatelů a působí ve více než 190 zemích. Je tak největší službou tohoto typu a Netflix jednou z největších mediálních firem na světě.

Úpadek placené lineární televize v USA

Před nástupem Netflixu a jemu podobných služeb byla v USA dominantním způsobem sledování seriálů a filmů placená lineární televize. Ta funguje tak, že tvůrci obsahu (filmová a televizní studia jako Sony Pictures) prodají filmy a seriály televizním kanálům (v USA například stanice ABC). Televizní kanály si pak kupují distributoři (například AT&T nebo Comcast), kteří z nich udělají balíčky a prodají je koncovým odběratelům, tedy jednotlivým domácnostem. Distributoři nakupují programy pro velké množství uživatelů za velkoobchodní ceny a prodávají je jednotlivým uživatelům za maloobchodní ceny, rozdíl v ceně je jejich zisk. Televizní kanály pak kromě příjmů od distributorů ještě mají příjmy z reklamních spotů vysílaných na jejich kanálech.

Tento model fungoval výborně až do roku 2012, kdy začal počet platících uživatelů stagnovat. Od roku 2015 počet uživatelů vytrvale klesá. Na vrcholu si lineární televizi v USA platilo přibližně 101 milionů domácností, na konci roku 2020 již méně než 80 milionů domácnosti a do budoucna se očekává další pokles.

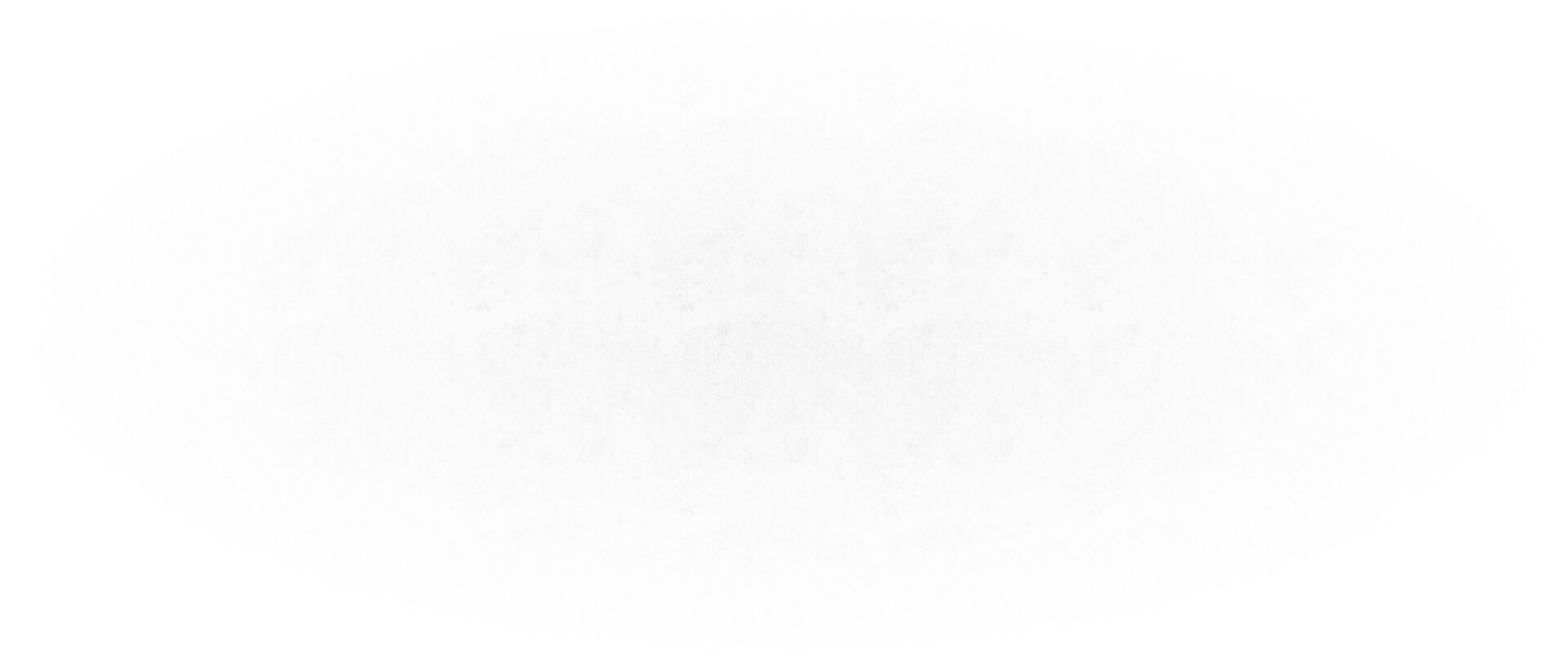

Lineární televize má řadu nevýhod, které uživatele vedly ke změně. Tou hlavní je cena. Cena kabelové televize v USA neustále roste. Vývoj ceny můžeme ilustrovat na příkladu společnosti Comcast, která je největším distributorem placené lineární televize v USA. Na začátku roku 2011 průměrný uživatel platil za televizi 71 dolarů měsíčně. Na konci roku 2021 pak 99 dolarů. Se stagnujícím či klesajícím počtem diváků televizním kanálům značně zpomalil růst reklamních příjmů. Aby televizní kanály svým investorům i nadále ukazovaly růst tržeb a zisků, začaly zvedat distribuční poplatky, za které kanály prodávají distributorům. Aby distributoři neztráceli příliš mnoho diváků, část vyšších poplatků vzali na sebe a část přenesli na uživatele. Uživatelé přesto odcházeli, protože alternativy jako Netflix se stávaly čím dál populárnějšími. Distributoři se tak časem dostali do pozice, kdy pro ně tento byznys přestal dávat finančně smysl a vyšší náklady na televizní kanály plně přenášeli do koncové ceny, což jen akcelerovalo odchod zákazníků. Lidé často přecházejí na balíčky s menším množstvím lineárních programů, které mohou sledovat přes internet. Jedná se například o YouTube TV, která stojí 65 dolarů měsíčně a nabízí tak značnou úsporu. Tyto levnější internetové alternativy nabízí řadu výhod, jako je možnost natáčet si obsah a ukládat ho na svůj vlastní cloud, sledovat programy zpětně atd. Za ušetřené peníze si mohou lidé navíc koupit streamingové služby s unikátním obsahem, jako jsou Netflix, HBO Max nebo Disney+. Lidé v USA si nejčastěji platí 3 až 5 takových služeb.

USA je dobré sledovat proto, že se jedná o největší mediální trh na světě, je domovem největších mediálních firem a udává tak celosvětové trendy. V porovnání s USA ale lidé v ostatních zemích nejsou zvyklí platit za televizi tak vysoké částky, proto je tam atraktivita služeb jako je Netflix o něco nižší, než je tomu v USA.

Jak se trh s úpadkem vypořádává

Největší distributoři lineární televize v USA mají často další byznysy, zejména se jedná o vysoce profitabilní poskytování internetového připojení. Poté, co se díky vysokým nákladům na nákup kanálů jejich marže z televizní distribuce snížila na mizivou úroveň (u Comcastu odhadujeme snížení EBITDA marže ze 17,5 % v roce 2015 na méně než 5 % v roce 2021), mají tyto firmy distribuci lineárních kanálů spíše jen jako doplňkovou činnost a o její rozvíjení do budoucna příliš nestojí. Rostoucí náklady tak budou přenášet na uživatele, kteří budou službu dále rušit a přecházet na online streamingové služby, pro které je nutné kvalitní internetové připojení.

Firmy, které vlastní lineární kanály, jsou často zároveň tvůrci obsahu. Kvůli poklesu sledovanosti lineární televize jsou nuceni hledat odbyt pro svůj obsah jinde. Musí se rozhodovat, zda své seriály a filmy umístí do kin nebo na klasické televizní kanály, které jsou v současnosti pořád obrovsky profitabilní, ale které sleduje stále méně lidí, nebo zda je umístí na některou ze streamingových platforem. Velcí hráči v odvětví si budují své vlastní platformy, ti menší obsah jen prodávají cizím platformám.

Zajímavou možností pro menší výrobce obsahu mohou být i platformy, které jsou pro uživatele zdarma a fungují jen na bázi reklam. Jedná se například o The Roku Channel, Pluto TV nebo Tubi, kde větší z nich mají dosah na více než 60 milionů domácností. V současnosti se ale zaměřují spíše na starší seriály a filmy, které jsou pro ně cenově dostupnější. Velcí hráči jim navíc svůj novější obsah neprodají, protože si ho chtějí držet exkluzivně na své platformě, aby přilákali platící uživatele.

Postavení Netflixu na trhu

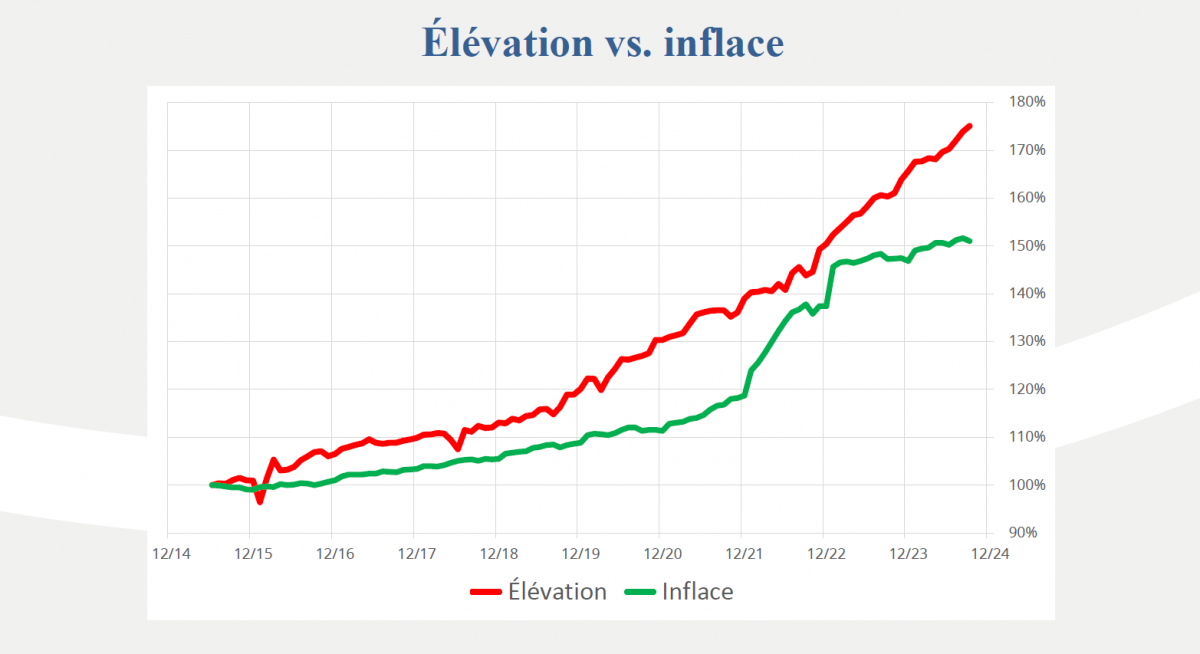

Netflix má oproti své konkurenci hlavní výhodu v tom, že její ziskovost není závislá na lineární televizi. Společnost je díky své velikosti schopna investovat srovnatelné množství peněz do nových seriálů a filmů jako její největší konkurenti (viz obrázek níže), na rozdíl od nich ale všechen obsah dává pouze na svou streamingovou platformu.

Odhadované výdaje na mediální obsah v roce 2021

Zdroj: Morgan Stanley Research

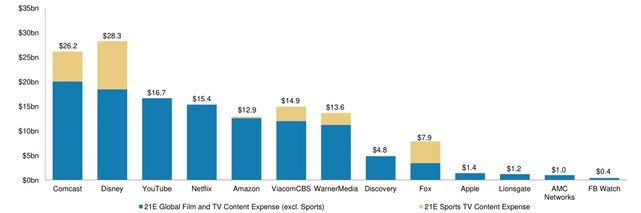

Díky tomu Netflix nabízí největší množství nových seriálů a filmů ze všech (viz obrázek níže). Toto množství obsahu pak nabízí v porovnání s konkurencí za velmi příznivé ceny. Netflix stojí v USA 15,49 dolarů měsíčně, HBO Max 14,99 dolarů a Disney Plus 7,99 dolarů. Disney má ovšem na této platformě pořád poměrně málo obsahu ke sledování. Díky velkému množství obsahu je služba Netflix brána jako základ, ke kterému si lidé přikupují další konkurenční služby v závislosti na jejich aktuální nabídce. Tuto tezi podporuje i suverénně nejnižší procento lidí, kteří si službu každý měsíc zruší (dle dat společnosti Antenna z konce roku 2021 si v USA Netflix zruší 2,4 % předplatitelů, druhé nejlepší Disney+ 3,7 %, průměr trhu je 6 %). Toto procento je navíc u Netflixu velmi stabilní, u jiných služeb naopak kolísá v závislosti na momentální atraktivnosti obsahu.

Počet epizod exkluzivních seriálů uvedených na streamingových platformách za kvartál

Zdroj: MoffettNathanson

Netflix má v současnosti 222 milionů platících uživatelů. Největší konkurent Disney+ jich má téměř 130 milionů, HBO pak 74 milionů (včetně uživatelů platících si HBO na lineární televizi). Disney má ještě další dvě streamingové služby (Hulu a ESPN+), v součtu s Disney+ má tak celkem 192 milionů uživatelů. Firma vlastnící HBO, společnost WarnerMedia, se na začátku dubna sloučila se společností Discovery a do budoucna plánují tyto firmy jednotnou streamingovou platformu, což jejich společné postavení opět o něco posílí. Do boje o uživatele mohou významně promluvit i firmy jako je Amazon, který měl loni 175 milionů uživatelů u své služby Prime Video, nebo Apple, jehož film CODA, zveřejněný na platformě Apple TV+, získal na konci března Oscar za nejlepší film.

V současnosti jsme svědky velkého utrácení za obsah, uživatelé jsou zahlceni velkým množstvím nových seriálů a filmů, jak se každá z mediálních firem snaží získat co největší počet uživatelů na svou platformu. Netflix je jedinou výrazně profitabilní streamingovou službou. Navzdory atraktivní ceně pro zákazníky dosahuje Netflix již nyní provozní marže okolo 20 %, protože je schopna investice do obsahu narozdíl od menších konkurentů rozložit mezi obrovské množství zákazníků. Disney+ je ztrátové, stejně tak jako služba Peacock od Comcastu i streamingové platformy od ViacomCBS. HBO (včetně lineárních placených kanálů) mívalo 35% provozní marži, v loňském roce už byla provozní marže necelých 6 % a společnost ohlásila další výrazné investice do obsahu, které ji pošlou s největší pravděpodobností přinejmenším v letošním roce do ztráty. Amazon své Prime Video pravděpodobně dotuje v rámci balíčku předplatného Amazon Prime a pro Apple se jedná jen o další službu, která má za úkol přilákat uživatele do ekosystému společnosti a která nemusí být samostatně profitabilní. Současná situace tak není pro mediální firmy udržitelná. Mohou si dovolit dotovat ztráty streamingových služeb jen proto, že mají velmi profitabilní byznys v klasické lineární televizi. Ten se ale bude s největší pravděpodobností dále zhoršovat a tlak na profitabilitu streamingových platforem bude narůstat. Udržet krok s velkými hráči bude do budoucna čím dál tím těžší, proto očekáváme postupnou konsolidaci odvětví. Menší hráči buď své platformy spojí ve snaze získat potřebnou škálu, nebo na svou vlastní platformu rezignují a budou jen prodávat obsah tomu, kdo nejvíce zaplatí, tak jako to již nyní dělá například Sony.

Nyní to vypadá, že se na Netflix hrne konkurence ze všech stran. Díky generovaným ztrátám a poklesu sledovanosti lineární televize to ale nebude pro většinu společností dlouhodobě udržitelné. Jak je vidět na obrázku níže, podíl sledovanosti Netflixu mezi streamingovými službami je značný a věříme, že Netflix by měl být jako současný lídr trhu mezi vítězi i v budoucnu.

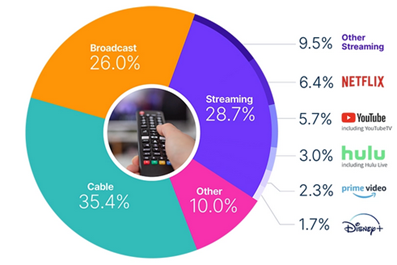

Čas strávený u televize dle jednotlivých činností, USA (únor 2022)

Zdroj: nielsen.com

V USA, které jsou jedním z nejrozvinutějších trhů, dosahují streamingové služby stále méně než 30 % z celkové doby strávené u televize. Prostor pro růst sledovanosti, a tím pádem i důležitosti pro lidi, je tak do budoucna značný. Netflixu hraje do karet i čas, protože lidé ve věku 55+ pořád stále více sledují klasickou lineární televizi, ovšem lidé do 30 let již z drtivé většiny preferují některou ze streamingových služeb.

Management a strategie

Netflix začala se streamingovou službou ještě v době, kdy lineární televize byla stále na vzestupu. Na počátku bylo pro firmu velmi snadné získat zajímavý obsah od jiných velkých studií, která Netflix nebrala jako vážnou hrozbu pro svůj byznys. Reed Hastings, dlouholetý CEO, časem pochopil, že aby budoucnost Netflixu nebyla v rukou ostatních mediálních firem, musí začít tvořit vlastní exkluzivní obsah. Zodpovědnost za tvorbu vlastního obsahu dostal Ted Sarandos. Začátkem roku 2012 společnost zveřejnila svůj první originální seriál Lilyhammer. Velký úspěch ale slavila až v roce 2013 se seriály House of Cards a Orange Is the New Black a úspěch pokračuje dále skrze celosvětové seriálové hity Stranger Things nebo Bridgerton. Postupem času budovala studia po celém světě ve snaze rozšířit svoji službu celosvětově. Dnes již utrácí více peněz za svůj vlastní obsah než za ten kupovaný a je tak stále více nezávislá na zbytku odvětví. Sarandos byl natolik úspěšný, že byl roku 2020 jmenován do funkce co-CEO a od té doby spolu s Hastingsem společnost vede.

Kultura Netflixu je postavená na tom, že firma zkouší nové věci, analyzuje je a rychle se rozhoduje, zda má daná strategie smysl nebo ne. Díky tomu, že je schopna přesně monitorovat, na co se lidé nejčastěji dívají, je schopna upravovat obsah dle zájmu lidí. Umí si také spočítat, zda se více vyplatí utrácet za nové originální pořady nebo jestli má raději koupit práva na starší prověřené pořady od jiných tvůrců.

Kouzlo Netflixu také spočívá v tom, že jako lídr trhu přirozeně přitahuje tvůrce, kteří chtějí svůj obsah dostat k co největšímu počtu lidí. Netflix tvoří například dokumenty z prostředí Formule 1, která i díky tomu zažívá opětovný vzestup své popularity. Nezávislí tvůrci také často preferují prodat svůj obsah Netflixu, protože díky svému ohromnému dosahu jim může v případě úspěchu zajistit značnou popularitu. Ukázkovým případem tohoto konceptu byl seriál Hry na oliheň (Squid Game), který se stal nejsledovanějším seriálem na Netflixu v historii (měřeno za období 4 týdnů od uvedení na platformu). Dalším příkladem je seriál Papírový dům (La Casa de Papel), jehož první dvě série společnost Netflix koupila od španělské televize Antena 3, aby následně natočila další tři série, udělala ze seriálu celosvětový hit a z herců udělala hvězdy (nejpopulárnější z nich má téměř 25 milionů sledujících na Instagramu).

V současnosti Netflix zkouší své podnikání rozšířit o hry pro mobilní zařízení. Jedná se zatím o vcelku jednoduché hry, které jsou bez reklam, zdarma a dostupné pouze pro předplatitele Netflixu. Tento byznys zatím bereme jen jako zajímavou opci do budoucna. Věříme, že management k byznysu přistoupí jako k jiným novým nápadům v minulosti, bude detailně analyzovat data a odezvu uživatelů a na základě toho se rozhodne, zda bude do herního segmentu dále investovat větší peníze či nikoliv.

Valuace a závěr

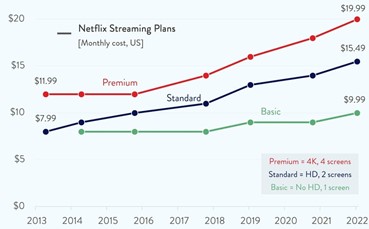

Hlavními veličinami, které ovlivňují tržby Netflixu, jsou počet uživatelů a cena předplatného. Díky růstu obou veličin byla firma schopna v posledních 10 letech zvyšovat tržby tempem 25 % ročně. V budoucnu bude růst pravděpodobně nižší a zdroj růstu se bude lišit dle regionů. V Severní Americe je služba oproti lineární placené televizi stále velmi levná, proto očekáváme, že prostor pro zvyšování cen zde bude největší. Historicky se vedly debaty, zda má Netflix schopnost zvyšovat cenu a udržet si stávající zákazníky. Ve skutečnosti i přes růst ceny předplatného počet uživatelů dále rostl. Je jasné, že firma časem narazí na strop a další zvyšování ceny by vedlo k poklesu předplatitelů. Pokud by se do roku 2030 průměrné předplatné dostalo na cenu 20 dolarů za uživatele, bude to představovat růst o 3,6 % ročně a cena bude stále velmi příznivá. Jak se zvyšovala cena historicky je znázorněno na obrázku níže. Netflix si myslí, že bude schopna v Severní Americe zvýšit počet uživatelů ze současných 75 milionů až na 90 milionů. Pokud by se jí to podařilo do roku 2030, znamenalo by to růst jen 2 % ročně. Budoucí motor růstu tržeb v Severní Americe tak bude spíše cena.

Vývoj měsíčního předplatného v USA

Zdroj: The Verge, Netflix, chartr

Mimo Severní Ameriku je situace opačná. Placená televize včetně sportů stojí v západní Evropě okolo 40 eur, ve střední a východní Evropě ještě méně. V Jižní Americe platí lidé za televizi něco přes 20 dolarů a ve zbytku světa se to velmi liší dle bohatství daných zemí, pořád je to ale výrazně méně než v Severní Americe. Netflix tak není o tolik levnější a schopnost zvedat cenu předplatného bude omezenější. Zde je však třeba zmínit, že Disney+ již nyní plánuje uvést na trh variantu předplatného, která bude levnější, ale ve které se bude uživatelům zobrazovat reklama. Je možné, že v chudších zemích bude populárnější tato varianta a v bohatších zemích si lidé připlatí za zážitek bez reklam. Netflix levnější předplatné s reklamou zatím odmítal, ale management byl historicky poměrně flexibilní a na posledním konferenčním hovoru s analytiky připustil, že reklamou dotované balíčky pravděpodobně časem spustí. Prostor pro růst uživatelů je totiž mimo Severní Ameriku stále značný.

Pokud vezmeme počet uživatelů Netflixu v Severní Americe a vydělíme ho počtem domácností s vysokorychlostním připojením k internetu, zjistíme, že 58 % z nich si platí Netflix. V regionech mimo Severní Ameriku (a Čínu, ve které Netflix nepůsobí) je to pouze 21 % z přibližně 700 milionů domácností. K tomu si je třeba uvědomit, že v některých asijských zemích mají lidé například pouze mobilní internetové připojení. Netflix tak třeba v Indii nabízí levnější model předplatného pouze pro mobilní zařízení. Celý mezinárodní trh se navíc bude časem zvětšovat s růstem populace, postupným bohatnutím a lepším internetovým připojením. Alternativně se lze podívat na počet domácností s placenou televizí, kterých je bez USA a Číny již nyní přibližně 600 milionů.

Kolik uživatelů Netflix získá je samozřejmě velmi otevřené, ale věříme že se firma bude schopna dostat do konce roku 2030 celkově alespoň na 360 milionů platících uživatelů. Počet uživatelů mimo Severní Ameriku by tedy rostl tempem 7 % ročně. Předplatné modelujeme navýšené jen o 2 % ročně, což byla běžná inflace posledních let. Pro celou firmu očekáváme v dalších 9 letech růst tržeb mírně nad 8 % ročně.

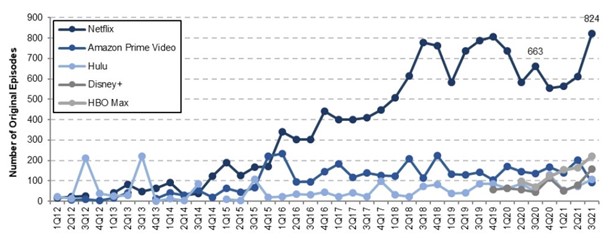

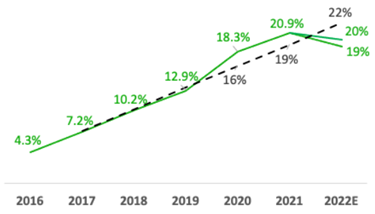

Důležitou veličinou je také provozní marže, které bude společnost schopna dosahovat. Netflix je díky svému podnikatelskému modelu (měsíční předplatné a stabilní uživatelská báze) velmi předvídatelný byznys. Pokud management odhadne alespoň přibližně počet uživatelů, které společnost v daném roce získá, je schopen velmi dobře přizpůsobit náklady růstu a poměrně přesně odhadnout provozní marži. Z pohledu na graf akcií společnosti by se zdálo, že jde o velmi cyklický byznys, ale opak je pravdou. Tržby firmy na jednoho uživatele jsou již několik let vyšší než náklady na obsah na jednoho uživatele. Díky tomu, že rostl počet uživatelů a firma k tomu byla schopna navyšovat cenu předplatného, se i přes neustále rostoucí náklady na obsah tento rozdíl zvyšoval. Ostatní provozní náklady také rostou pomaleji než tržby. Management již před lety deklaroval, že provozní marže se bude v dohledné době zvyšovat o 3 procentní body každý rok. Pro letošní a příští rok očekává marži trochu nižší (viz obrázek níže), ale v příštích letech se plánuje navrátit do minulého trendu.

Vývoj provozní marže firmy Netflix

Zdroj: Netflix

My očekáváme, že se společnost bude schopna dostat až na úroveň 35 %, což je provozní marže, kterou dosahovalo HBO před masivním nárůstem investic do obsahu a globálního rozšíření platformy HBO Max. Častou kritikou Netflixu je, že firma je sice účetně v zisku, ale cash flow je záporné. Firma historicky veškeré cash flow investovala zpět do firmy, zejména do obsahu, aby byla platforma lepší a atraktivnější pro uživatele. Tento obsah je pak z drtivé většiny (90 %) odepsán do 4 let od uvedení na platformě. S tím, jak bude růst firmy zpomalovat, by se mělo cash flow a účetní ziskovost vzájemně přibližovat a firma by měla generovat velké množství volné hotovosti, kterou již letošní rok plánuje vrátit investorům ve formě zpětného odkupu akcií.

Při námi uvedených předpokladech očekáváme i postupné navýšení výnosu na investovaný kapitál, který by se mohl dostat na úroveň 30 %. Od investice do Netflixu očekáváme výnos na úrovni 10 % ročně. Alternativně, pokud by nám stačil 7% roční výnos, by se cena akcií měla pohybovat kolem 500 – 550 dolarů, což představuje přibližně 100% výnos ze současných úrovní.

2. Investiční horizonty

V investičních materiálech uvádíme, že investiční horizont fondu VAULT je pět a více let. S investičním horizontem jsou spojeny časté dotazy, proto se pokusím vysvětlit, co si pod ním představuji, jak o něm uvažuji a co nás vedlo k tomu zvolit právě tento horizont.

Začal bych tím, co je cílem našeho akciového fondu. Osobně vnímám jako hlavní cíl se dlouhodobě podílet na úspěchu podnikání firem, na vynalézavosti lidí a na jejich schopnosti se přizpůsobit změnám. Historicky se ukázalo, že to byla vesměs dobrá volba, zvláště v zemích s rozvinutým kapitalismem. Přeložím-li předchozí věty do pragmatického jazyka investora, s podílem na úspěšném podnikání by měl být spojen nadprůměrný výnos. Pokud by byl svět jednoduchý, stačilo by vybrat si společnosti, které mají nadprůměrné produkty, které jim zajistí lepší marže, návratnost na investovaný kapitál atd. Tak snadné to však není. Stejně jako je potřeba za lepší produkt zaplatit vyšší cenu, akcie kvalitních společností se většinou obchodují mnohem dráž než akcie průměrných nebo podprůměrných společností. Svět navíc není statický, tzn. takový, ve kterém dobří zůstanou dobrými a špatní špatnými. Další rozměr v investování tak přináší dynamika jednotlivých podniků způsobená technologickým pokrokem, konkurenčním bojem, politikou, změnami ve společnosti a v chování spotřebitelů, změnou ve vedení společností atd. Naším úkolem je prokousat se všemi rozměry a pokusit se naklonit pravděpodobnost úspěchu na naši stranu. Výsledkem je portfolio sestavené z:

- rozumně oceněných kvalitních společností, které dle nás zůstanou nadprůměrné

- významně podhodnocených průměrných nebo podprůměrných společnosti, kde k vyššímu očekávanému výnosu pomůže právě nákup za nízkou cenu

- firem, u kterých věříme, že se díky vnitřní nebo vnější proměně přesunou z průměrnosti do nadprůměrnosti nebo alespoň z podprůměru do průměru

Výsledky této strategie jsou v krátkém období spíše náhodné. Proč tomu tak je? V období šesti nebo dvanácti měsíců se s firmami zpravidla stane velmi málo. Vezměme si například produktový cyklus společnosti Intel. Hlavním produktem Intelu jsou procesory, které najdeme v našich počítačích, serverech a datacentrech. V první fázi probíhá výzkum nové technologie a design nového procesoru. Následuje jeho modelování ve specializovaném softwaru, výroba prvních vzorků a jejich testování. V další fázi následuje vybudování nových produkčních linek, jejich spuštění a odladění. Od prvního výzkumu v laboratoři do doby, kdy se nový procesor dostane do našich notebooků, uplyne několik let. Intel tak v jednom okamžiku pracuje na několika generacích produktů, které má v různých fázích vývoje. Období šesti měsíců je z pohledu směřování celé společnosti opravdu málo. Jenom samotné postavení nové továrny na čipy dnes trvá několik let. K tomu, aby se mohly plně projevit změny fundamentů ve společnosti, je potřeba čas. Ať už se jedná o změnu k lepšímu nebo k horšímu. Čím kratší časový okamžik sledujeme, tím více mají na cenu akcie společnosti větší vliv náhodné jevy. Naopak čím delší časový prostor máme, tím více ustupuje do pozadí šum a do popředí se dostává kvalita produktů společnosti, schopnosti jejího managementu, zaměstnanců a kultura společnosti. Časovou závislost vlivů na cenu akcie společnosti dobře ilustruje obrázek níže.

Zdroj: IMC, Art of Finance

Horizontu do dvou let vládnou tržní nálady, makroekonomický šum a politika, který se projevuje v náhodných denních a týdenních pohybech cen různých aktiv, nejenom akcií. U akcií se změny nálad v horizontu roku až dvou promítají do změn násobků, které jsou investoři ochotní platit. To se může týkat trhu jako celku (velký strach z inflace, růstu sazeb nebo válečného konfliktu vyvolá plošný výprodej a naopak) nebo konkrétních krátkodobých změn v daném sektoru. Například boom ve výstavbě větrných elektráren způsobí, že investoři budou ochotní zaplatit za výrobce turbín místo 15násobku zisků 20násobek, protože očekávají významnou změnu v růstu tržeb a ziskovosti v odvětví.

V horizontu dvou až pěti let již krátkodobé jevy nemají podstatný vliv na výkonnost aktiva, důležitější roli hraje ekonomický cyklus a střednědobé trendy, které ovlivňují toky kapitálu do odvětví. Pod střednědobým trendem si můžeme například představit příklon k investování dle zásad ESG, sebeposilující cykly, investice do „horkých“ sektorů (třeba poskytovatelů cloudových služeb, výrobců elektrických vozidel) nebo třeba odklon od aktivního k pasivnímu investování. Zvýšená kapitálová alokace do určitého trendu nebo odvětví může vést k přehlcení (převis nabídky nad poptávku, stlačení očekávaných výnosů v odvětví) a následnému útlumu. Stále se pohybujeme v prostředí, jehož výsledek se dá poměrně těžko odhadovat a fundamenty společností nemusí hrát převládající roli. Výsledek už není náhodný, ale je podstatně ovlivněn nepředvídatelnými jevy.

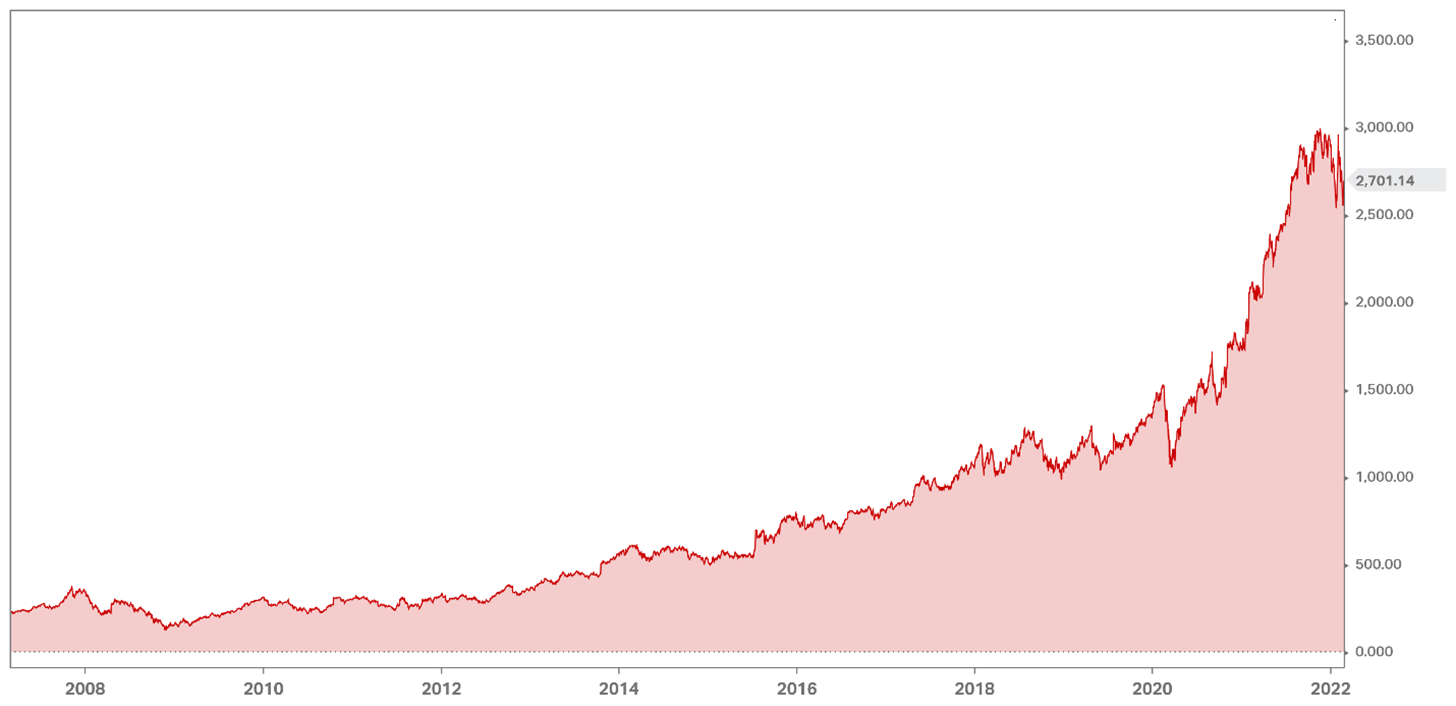

Teprve pokud se dostaneme nad horizont pěti let, začíná být výkonnost investice z větší části závislá na kvalitě společnosti a produktů, na schopnosti managementu správně alokovat kapitál, na konkurenční výhodě atd., zkrátka fundamenty hrají významnou roli. A konečně v horizontu delším než deset let zcela zásadní roli hraje dobrá firemní kultura, která je schopná lákat ten nejlepší lidský kapitál a která společnost posouvá dál.

Představme si třeba společnost ze střední Evropy, která se zabývá výrobou a distribucí energie. Management je podprůměrný, firma je polostátní, má dlouhodobě špatnou kapitálovou alokaci. Její dlouhodobý výnos v horizontu 5 až 10 let bude odpovídat její podprůměrnosti, řekněme v rozmezí 5 až 7 %. To však neznamená, že v krátkodobém horizontu není možné dosáhnout mnohem lepších výsledků. Protože je společnost podprůměrná, bude mít pravděpodobně po většinu času dost podprůměrné ohodnocení, tzn. bude se obchodovat za velmi levné násobky. Krátkodobý šok způsobí, že ceny energií skokově vzrostou. Růst cen energií se v řádu měsíců promítne díky vyšším očekávaným tržbám (a ziskovosti) do ceny akcií společnosti. Pokud trh navíc přepokládá, že se ceny energií udrží vysoko déle, budou investoři ochotni platit za společnost vyšší násobky (ať už okamžitě nebo po potvrzení trendu). Změna sentimentu může přilákat i nové toky kapitálu do odvětví, které způsobí zvýšení efektivity, objev nové technologie nebo růst produkce skrze nové kapacity. Zvýšená produkce pak může tlačit na samotnou cenu energií, která se časem ustálí nebo klesne. Pokud se nezmění kapitálová alokace, nezmění se ani snaha managementu lépe řídit společnost ve prospěch akcionářů a ekonomický či kapitálový cyklus se otočí, pak se v horizontu delším než 5 let společnost sesune valuačně zpět do starých kolejí a investoři opět nebudou ochotni platit vyšší násobky. V horizontu měsíců až několika čtvrtletí má tak investor jedinečnou šanci realizovat vysoký zisk díky změně sentimentu. V dlouhodobém horizontu se však začnou projevovat alokační chyby vedení společnosti a neefektivita. 15letý graf akcie takové společnosti může vypadat následovně. Cena akcie je po 15 letech stejná, investor pouze obdržel dividendy.

Zdroj: Koyfin

Opačným příkladem může být výborně řízená společnost se skvělou firemní kulturou a výjimečným produktem. Řekněme, že společnost nakoupíme v okamžiku, kdy je její valuace vysoká díky sentimentu (viz např. první třetina výřezu na grafu níže, výřez představuje zhruba jeden rok). Následně dojde ke změně sentimentu, na trhu zavládne strach z nejistoty a dojde i ke kompresi valuačních násobků. V horizontu jednoho roku (ale i klidně dvou až tří let) můžeme na investici ztrácet. V dlouhodobějším horizontu je však nadprůměrnost společnosti, její firemní kultura a návratnost na investovaný kapitál natolik silný faktor, že cena akcie nezadržitelně míří vzhůru a celkový anualizovaný výnos je i přes několik více než 50% poklesů významně nadprůměrný. Z 50% poklesů se v grafu stávají nevýznamné vlnky.

Zdroj: Koyfin

Jak jste asi poznali, společnost z prvního grafu je ČEZ a společnost z druhého grafu je Alphabet. Protože se jedná o grafy cen akcií, které nereflektují celkové zhodnocení, pro úplnost doplním v tabulce níže celkovou výkonnost jednotlivých investic za posledních 15 let včetně vyplacených dividend (uvedené výnosy jsou za období 1.3.2007 – 28.2.2022 v lokálních měnách).

Zdroj: Bloomberg

Výhod dlouhodobého držení nadprůměrných rostoucích společností typu Alphabet, tzn. udržení dlouhodobého investičního horizontu, je hned několik. Zaprvé, český investor je po třech letech držení osvobozen od daně z kapitálového výnosu. Zadruhé, pokud má firma dobrý produkt a management a je schopna kapitál investovat s vysokou návratností, je to pro investora výhodnější řešení než získat dividendu. Jednak nemusí investor reinvestovaný kapitál oproti dividendě danit a navíc dobrá společnost zpravidla investuje kapitál s vyšším výnosem než sám investor.

Další výhodou delšího časového horizontu je úbytek konkurence. V blízké budoucnosti, která je ovlivněna zejména změnami v sentimentu, politikou a makroekonomickými ukazateli, je naším investičním soupeřem celá řada dalších subjektů – hedge fondy, spekulanti i algoritmy. S čím delším horizontem investor pracuje, s tím méně početnou konkurencí se setkává a tím se mu odkrývá více příležitostí. Vrátím se k analogii s Intelem a jeho produkty. Řekněme, že k tomu, aby se Intel vrátil do technologického čela a významně zvýšil tržby a svůj tržní podíl, je potřeba, aby v následujících letech obětoval většinu svého cashflow a zainvestoval do nových produktových řad 100 miliard dolarů. V nejbližších letech bude mít díky tomu Intel nižší marže, nižší návratnost na investovaný kapitál, nebude zvyšovat dividendu, ani nebude dělat zpětné odkupy akcií. Ke své lepší budoucnosti se prostě proinvestuje. Pokud budeme předpokládat, že se mu to povede, kdy je ten správný čas investovat do jeho akcií? Teď, když představil ambiciózní plány, za dva roky, až budeme pozorovat zlom v tržbách a maržích anebo až za 5 let, kdy bude mít marže a tržby na vyšších úrovních a budeme s jistotou vědět, že jejich plán se vydařil? Vlivem různých faktorů, které neumíme předpovědět, nám může současná atraktivní cena utéct, a proto investujeme právě nyní. Při hodnocení investice jako je Intel je pro nás důležitější odhadnout, zda podniká kroky k tomu, aby byl za 5 let na technologické špičce a produktově relevantní, než to, jestli se během roku změní sentiment a trh firmu ocení vyšším násobkem. Nevíme s jistotou, zda se Intelu podaří realizovat své plány, ani kdy se změní vnímání investorů. Pokud ale máme dlouhý investiční horizont a nyní je cena natolik příznivá, že se podstatný úspěch ani neočekává, kupujeme si nadprůměrnou společnost s byznysovou opcí, která má nyní dle trhu nulovou hodnotu, ale může se v budoucnu významně projevit na celkovém výnosu investice. S investičním horizontem jeden rok bychom takové analytické odhady nemuseli provádět, stačilo by hrát pouze na změnu sentimentu. V tomto oboru se z mnoha důvodů silní necítíme[1], proto se soustředíme na byznys a dlouhodobější trendy.

Shrnutí

Pod investičním horizontem si představujeme časový úsek, na kterém stavíme svou investiční tezi. Čím je tato doba kratší, tím více sázíme na tržní sentiment a krátkodobé trendy. Čím je tato doba delší, tím více se snažíme sázet na kvalitu byznysu, vedení společnosti, vynalézavost zaměstnanců a firemní kulturu.

Pokud používáme krátký investiční horizont, měli bychom umět slušně odhadovat tržní náladu, vývoj inflace, růst HDP a základních sazeb atd., v tom se silní necítíme. Investiční horizont pět a více let nám umožňuje do velké míry tento makroekonomický šum odstínit a zaměřit se čistě na byznysovou podstatu jednotlivých společností, rozpitvat jejich produkty, konkurenční prostředí, výhody a nevýhody a pokusit se odhadnout, zda se bude společnostem dařit lépe nebo hůře než konkurenci v horizontu několika let.

Dlouhý investiční horizont nám dává větší svobodu a zároveň klid a čas na důležitá rozhodnutí. Taková rozhodnutí mají dle mého názoru větší pravděpodobnost úspěchu než rozhodnutí činěná na týdenní či měsíční bázi v závislosti na aktuální tržní náladě. A konečně díky dlouhodobému investičnímu horizontu se můžeme zaměřovat na investiční teze, které ke svému odehrání sice vyžadují delší časový úsek, ale mohou přinést podstatně vyšší celkové zhodnocení. Volba delšího investičního horizontu nám poskytne vyšší šanci přinést podílníkům v 5letých i delších obdobích nadstandardní výnosy, proto je důležité, aby podílníci investovali do našeho fondu se stejným záměrem. V krátkém horizontu jsou výsledky náhodné.

[1] Viz například náš dopis za 4Q2021, kde rozebíráme vliv předsudků na rozhodování investora. Předsudky mají podstatný vliv právě při rozhodnutích ovlivněných krátkodobým sentimentem.

Právní upozornění (disclaimer)

Tento materiál je propagační sdělení a nelze jej považovat za nabídku nebo doporučení k nákupu podílových listů Fondu VAULT OPF (dále jen „Fond“), investiční doporučení, ani investiční poradenství.

Tento materiál vytvořila společnost Art of Finance investiční společnost, a.s. (dále jen “Společnost”) výhradně pro potřeby těch osob, jimž bude doručena. Podrobnější informace jsou obsaženy ve statutu Fondu a Sdělení klíčových informací (KID). Investor by neměl činit žádné investiční rozhodnutí pouze na základě údajů zde uvedených, ale měl by si zajistit další, podrobnější informace a kvalifikované investiční poradenství. Fond je určen pro kvalifikované investory (ve smyslu §272 zák. č. 240/2013 Sb.).

Informace obsažené v tomto materiálu mohou obsahovat prohlášení, která tvoří „výhledová prohlášení“ ve smyslu platných právních předpisů o cenných papírech. Tato prohlášení mohou obsahovat finanční a jiné předpoklady, stejně jako prohlášení o budoucích plánech, cílech nebo hospodářských výsledcích anebo odhady na tom založené. Jakákoli taková výhledová prohlášení vycházejí z předpokladů a rozborů provedených Společností na základě její zkušenosti a vnímání historických trendů, současného stavu a očekávaného budoucího vývoje i dalších skutečností, které považuje za daných okolností za vhodné. To, zda budou skutečné výsledky a vývoj odpovídat očekávání Společnosti a předpovědím, však závisí na množství rizik, předpokladů a nejistých skutečností. Pokud platné právní předpisy o cenných papírech nevyžadují jinak, Společnost nemá v úmyslu, ani se nezavazuje aktualizovat či upravovat výhledová prohlášení tak, aby odrážela následné informace, události, výsledky, okolnosti či jiné skutečnosti. Společnost ani žádný z jejích vedoucích pracovníků, zaměstnanců, zástupců či poradců, ani žádná jiná osoba nečiní žádné výslovné ani implicitní prohlášení a neposkytuje žádnou výslovnou ani implicitní záruku ve vztahu k přesnosti či úplnosti obsahu tohoto materiálu. Neponese ani žádnou odpovědnost (vyplývající z nedbalosti či jiné skutečnosti) za žádnou ztrátu jakýmkoli způsobem vzniklou v důsledku použití tohoto materiálu.

Výše minimální investice do Fondu je 125 000 EUR resp. ekvivalent této částky v Kč dle aktuálního kurzu ČNB. Za předpokladu, že administrátor vydá písemné potvrzení o vhodnosti investice do podílových listů vzhledem k investorovu finančnímu zázemí, investičním cílům, odborným znalostem a zkušenostem v oblasti investic, je minimální investice do Fondu ve výši 1 000 000 Kč.