Dopis fondu VAULT za 2Q 2023

Vážení podílníci,

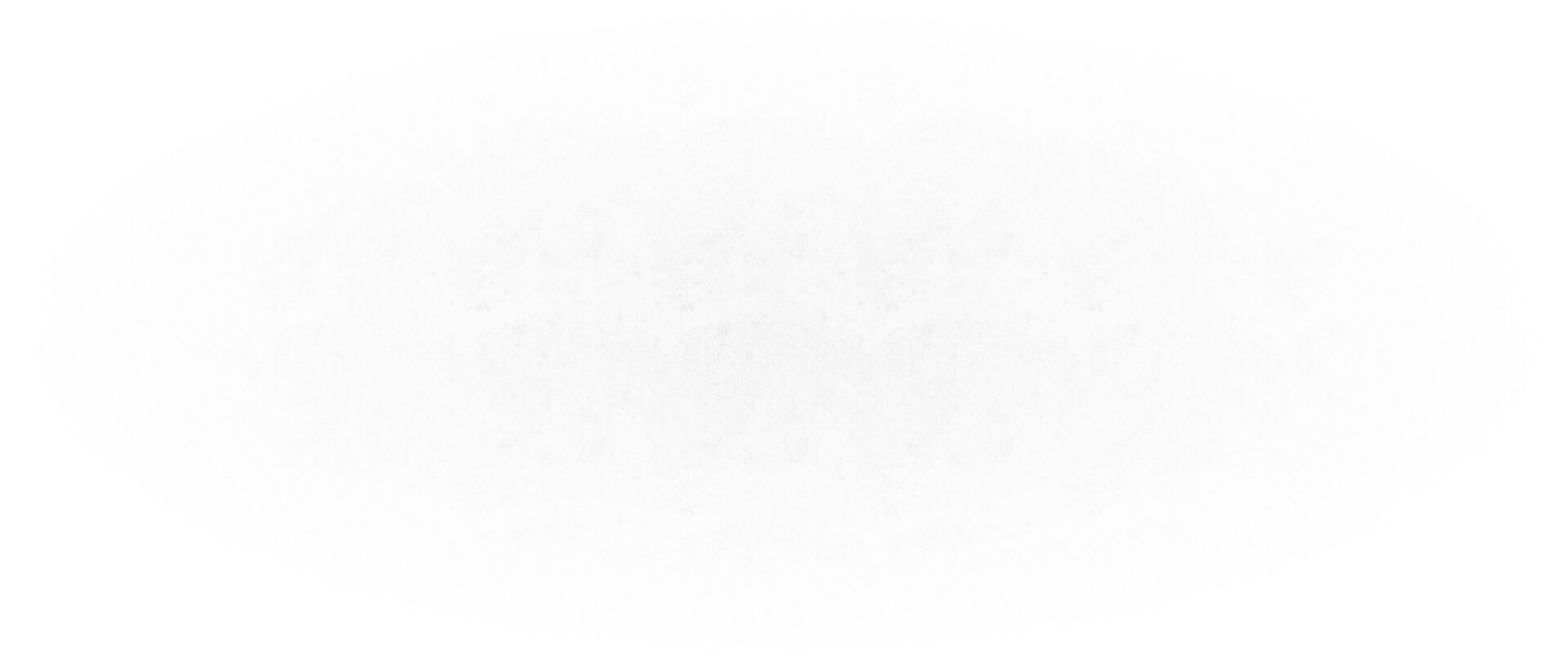

hodnota podílového listu fondu VAULT v druhém čtvrtletí roku 2023 vzrostla o 11,91 %. Akciový index MSCI World vzrostl za stejné období o 7,15 %. Jeden podílový list měl k 30.06.2023 hodnotu 1,2635 Kč.

Navzdory pesimistickým odhadům bankovních domů trhy pokračovaly i v druhém letošním čtvrtletí v růstu. Když trhy padají, většina očekává to nejhorší. Ti nejodvážnější bankovní analytici měli ve svých odhadech pro letošek maximálně jednociferný růst akciových trhů. Ode dna, které se formovalo kolem konce loňského září a kdy z některých bankovních domů létaly odvážné predikce, že i rok 2023 bude pro akcie ztrátový, se americký index S&P 500 zhodnotil o 24,1 %, námi sledovaný index MSCI World o 23,7 % a podílové listy fondu VAULT o 28,5 %. Nyní se naopak tito experti předhánějí v odhadech, kolik procent ještě akciové trhy do konce roku přidají. Inflace je nyní, zdá se, celosvětově na ústupu, ale není jisté, zda je již vyhráno. Trhy počítají s postupným snižováním úrokových sazeb, centrální bankéři jsou opatrnější a naopak říkají, že možná ještě budou sazby zvyšovat. Někteří centrální bankéři a analytici stále očekávají příchod mírné recese, další zase tvrdí, že se recesi vyhneme. Globální hospodářský růst i úrokové sazby budou zajisté hýbat s akciovými trhy i nadále.

Odhad krátkodobých pohybů akciových trhů není záměrem investiční strategie fondu VAULT. Podstatný je pro nás z pohledu výnosu především čas strávený na akciovém trhu, a proto volíme strategii plné zainvestovanosti, pokud máme dostatečný počet investičních nápadů. Z dlouhodobého hlediska by se nám měla tato strategie vyplatit a dát nám více prostoru k analýzám jednotlivých společností. To je něco, v čem se cítíme silnější a co by mělo podílníkům fondu přinést dlouhodobě lepší výsledky.

Aktivita v portfoliu

Do portfolia jsme zařadili akcie společnosti Porsche SE. Porsche SE je holdingová společnost, jejíž majetek tvoří především přímé podíly v automobilkách Porsche AG a Volkswagen a která se obchoduje s výrazným diskontem vůči hodnotě držených aktiv. Investiční tezi za společností Porsche SE se budeme ve větším detailu věnovat v některém z našich příštích dopisů. Na nákup Porsche SE jsme si uvolnili kapitál prodejem částí pozic ve firmách, jejichž akciím se v první polovině roku velmi dařilo. Jednalo se o Alphabet, Booking, Netflix a Viasat.

Příloha

V první části přílohy se věnujeme popisu společnosti Amazon, kterou jsme začali do portfolia fondu nakupovat v prosinci 2022. V druhé části přílohy se věnujeme konceptu sdílených úspor z rozsahu, jehož nejznámějším a dnes již největším proponentem jakožto firemní filozofie je právě společnost Amazon.

Za celý tým Art of Finance Vám přeji příjemně prožité léto,

Jakub Skryja, manažer fondu VAULT

1. Investiční část – Amazon.com

Amazon je jedna z největších a nejznámějších firem na světě. Mezi jeho hlavní byznysy patří internetový obchod, kde Amazon figuruje jako klasický obchodník prodávající zboží nakoupené od třetích stran (40 % prodaných produktů), ale taktéž jako platforma, přes kterou mohou jiní prodejci inzerovat a prodávat své vlastní zboží (60 % prodaných produktů). Druhým hlavním byznysem Amazonu je jeho cloudová divize s názvem Amazon Web Services (AWS).

Firemní kultura

Na firmě nám připadá nejatraktivnější její kultura. Historicky měl Amazon jako hlavní cíl být co nejefektivnější po nákladové stránce, aby mohl prodávat zboží levněji než konkurence, dostatečně vyrůst a získané úspory z rozsahu následně dál sdílet se svými zákazníky.

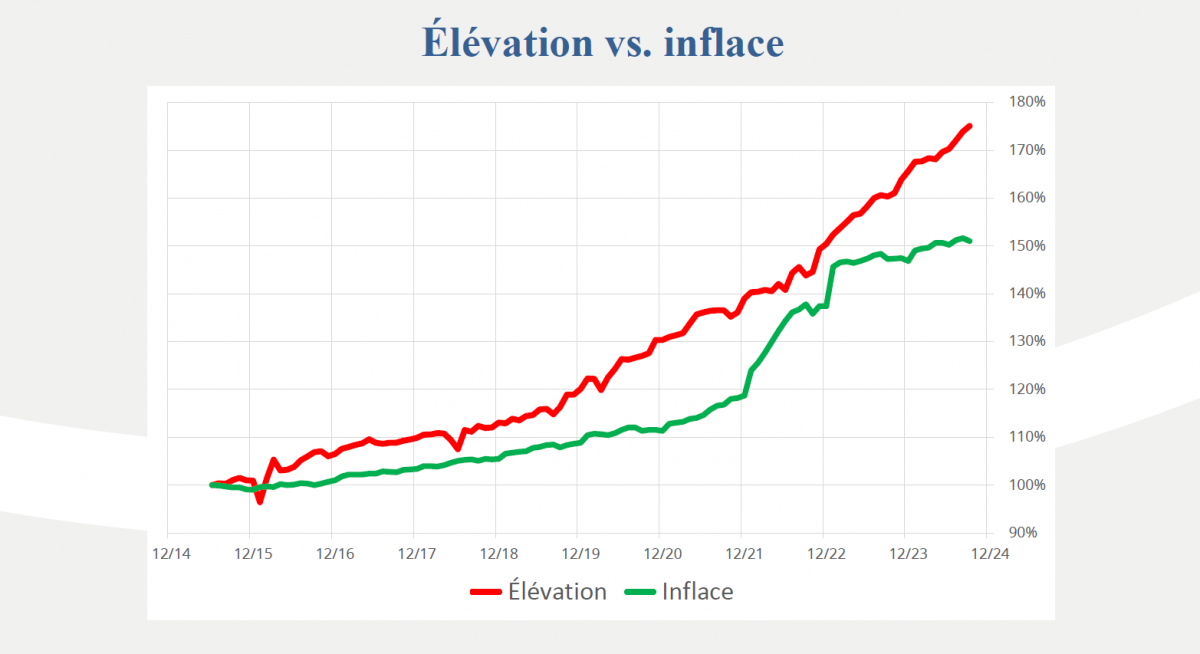

Všeobecně platformové byznysy, kterým Amazon částečně je, vytváří hodnotu díky síťovému efektu. Větší počet kupujících vede k většímu zájmu ze strany prodávajících, což vede k větší nabídce zboží na platformě, a to opět podpoří počet kupujících. Větší množství transakcí na platformě následně vede k již zmíněným úsporám z rozsahu a tím, že se Amazon o tento benefit dělí se svými zákazníky, dodatečně podporuje samotný síťový efekt i růst celé platformy. Celý tento cyklus je znázorněný na diagramu níže, který údajně roku 2001 načrtl zakladatel Amazonu Jeff Bezos na papírový ubrousek a který definuje fungování firmy dodnes.

Zdroj: Amazon.com

Výsledkem je dnes dominantní online prodejce, který na své platformě nabízí k prodeji 350 milionů unikátních produktů s obdobně nízkými cenami jako má Walmart s 75milionovým výběrem. Jediná firma s podstatně nižšími cenami je dnes Costco, jejíž byznys je ale založený na poměrně malém množství produktů (přibližně 10 tisíc), které se prodávají ve velkých objemech.

Amazon Prime

Reinvestice úspor z rozsahu nemusí být vždy vedená jen v podobě nižších cen produktů. V případě Amazonu kromě nižších cen docházelo i ke zlepšení dalších služeb, jako jsou například větší dostupnost zboží nebo jeho rychlejší dodání, a to zejména v rámci služby Amazon Prime. Amazon Prime funguje na bázi předplatného a původně při svém vzniku roku 2005 zahrnovala za 79 dolarů ročně především dopravu zboží zdarma do dvou dnů. Postupem času se do předplatného jako benefit přidávaly další a další služby jako video streamingová služba Prime Video přidaná roku 2011 nebo audio streamingová služba Prime Music přidaná roku 2016. Pouze na tyto dvě zmíněné služby roku 2022 Amazon vynaložil 16,6 miliardy dolarů.

Roku 2019 se Amazon rozhodl výrazně zainvestovat do svých vlastních logistických kapacit a předplatitelům Prime zrychlit dvoudenní dopravu na jednodenní. Snížit dobu dopravy na půlku není ale úplně triviální a ani levné, proto se roku 2020 Amazonu zvýšily roční náklady spojené s přechodem na rychlejší dopravu o 4,2 miliardy dolarů, což představovalo 1 % objemu nákupů na platformě. Na to, aby Amazon byl schopen dodávat zboží do jednoho dne od objednání, musel přiblížit své logistické kapacity blíže k centrům měst. Rozlohu skladů od konce roku 2018 do konce roku 2022 zvětšil o 140 %, což představovalo investici ve výši více než 100 miliard dolarů.

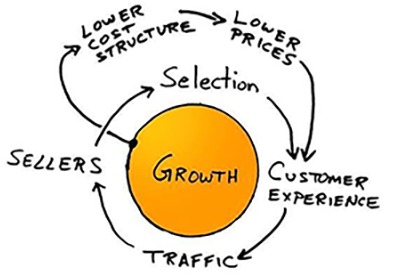

Dnes stojí předplatné Amazon Prime 139 dolarů ročně. Cena se tak od začátku poskytování služby zvýšila jen o trochu více, než kolik byla samotná inflace za toto období. Pokud bychom chtěli replikovat podobnou službu přes alternativní poskytovatele, tak bychom museli zaplatit 99 dolarů ročně za dopravu zboží od firmy Shipt, přibližně 110 dolarů za Disney+ a 120 dolarů za Spotify. To dohromady představuje 330 dolarů ročně, téměř 2,5krát více než Prime. Prime tak zákazníkům nabízí signifikantní úsporu v porovnaní s alternativami, čemuž nasvědčuje i fakt, že si jej dnes platí odhadem 80 % amerických domácností. Je pravdou, že nízká cena jde ruku v ruce i s nízkou ziskovostí služby. Pokud bychom si měli spočítat jednotlivé náklady spojené s Amazon Prime, zejména náklady na dopravu a na digitální obsah, tak je zjevné, že Amazon je na službě Prime s největší pravděpodobností ztrátový. Tato ztráta se ale na druhou stranu zrcadlí ve větším počtu zákazníků na celé Amazon platformě a taktéž v téměř dvojnásobně vyšším počtu nákupů Prime předplatitelů v porovnání se zákazníky, kteří si tuto službu neplatí. To celé vyúsťuje v robustní ekosystém s nízkými cenami a velkým výběrem zboží, ve kterém jsou zákazníci v podstatě uzamknutí díky velmi výhodnému předplatnému Prime. Výsledkem je dominantní online platforma, která konzistentně získává tržní podíl na americkém maloobchodu, jak můžeme vidět na grafu níže.

Zdroj: US Deparment of Commerce a odhady J.P Morgan

Vlastní náklady jako byznysová příležitost

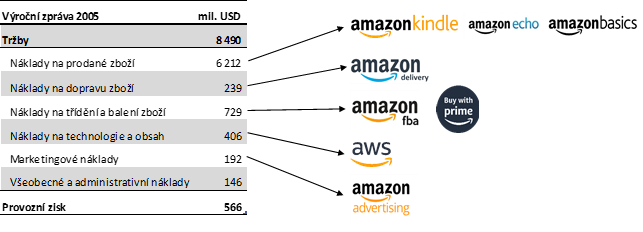

Další obdivuhodnou vlastností Amazonu je transformace jeho efektivnosti v jednotlivých nákladových položkách do tvorby produktů pro ostatní firmy. Díky tomu vzniklo několik nových byznysů, čímž společnost podpořila svůj růst i mimo maloobchod.

Zdroj: Výroční zpráva Amazon.com, grafika vlastní

Nejznámějším z těchto byznysů je Amazon Web Services (AWS). AWS původně vznikl jako interní IT platforma Amazonu sloužící ke sjednocení základních IT prvků u jednotlivých projektů, například databází, úložných systémů a vhodné výpočetní infrastruktury. Roku 2002 pak Amazon začal platformu veřejně poskytovat jiným firmám, a tak vznikl AWS. Dnes AWS generuje Amazonu 85 miliard dolarů v tržbách a je největším cloudovým poskytovatelem s téměř 33% tržním podílem v dynamicky rostoucím odvětví.

Dalším významným nákladem jsou sklady na třídění a balení zboží. Amazon roku 2006 zpřístupnil své sklady firmám prodávajícím na Amazonu pod službou Fulfillment By Amazon (FBA). Prodejci tak mohou využívat Amazon i na skladování, balení a rozvoz produktů, což je pro ně ale vykoupeno nižší marží z prodeje zboží. Ve výsledku se to prodejcům vyplatí, jelikož nemusí investovat do vlastních skladů a logistických kapacit. V dnešní době odhadujeme, že více než 80 % produktů třetích stran prodaných na Amazonu využívá FBA kapacity, z čehož Amazonu plyne přibližně 60 miliard dolarů v tržbách.

Podobně jako na skladech je maloobchodní byznys Amazonu závislý na dopravě balíků, kde byl historicky závislý při rozvozu „poslední-míle“ na kurýrních firmách USPS, UPS a FedEx. Roku 2018, motivovaný vysokými náklady i nízkou zákaznickou spokojeností, se Amazon rozhodl spustit kurýrní službu Amazon DSP. Tato služba spočívá v zasmluvnění malých firem s vlastními kapacitami, které následně rozváží balíky pro Amazon. To Amazonu umožnilo roku 2019 zcela upustit od využívání služeb firmy FedEx. Roku 2022 jezdilo pro Amazon DSP více než 3 tisíce firem zaměstnávajících celkem 275 tisíc kurýrů. Tím se Amazonu v podstatě podařilo vybudovat jednu z největších kurýrních služeb v USA s 23% podílem na rozvezených balících.

Nemalou část nákladů, přesněji 42 miliard dolarů, pro Amazon představuje i marketing, který Amazon od roku 2012 transformoval do velmi ziskové části svého byznysu generující na tržbách téměř 38 miliard dolarů. Přibližně polovina těchto tržeb pochází ze sponzorovaných produktů při vyhledávání zboží (sponzorované zboží se zobrazí před tím nesponzorovaným), čtvrtina pak plyne ze sponzorovaných značek zobrazovaných na reklamních plochách stránky Amazon.com. Zbytek tržeb je tvořený převážně reklamou na streamingových video a audio platformách a reklamou na zboží prodávaného na Amazonu, která je zobrazena na webových stránkách a v aplikacích nevlastněných Amazonem.

Závěr a ocenění

Výsledkem neustálých investic do zákazníka a tvorby nových byznysů je dlouhodobý nadprůměrný růst tržeb Amazonu, který nadále podporuje jeho celkovou škálu a tím pádem i jeho konkurenční výhodu.

Jednou z dlouhodobých kritik Amazonu je právě nízká dosahovaná ziskovost internetového obchodu. Problém spočívá v tom, že vždy, když se ziskovost začala zvyšovat, tak se Amazon rozhodl znovu zainvestovat do zákazníka a nových služeb. Tato část byznysu je ještě k tomu zatížená investicemi do nových projektů, které neustále zaznamenávají vysoké ztráty, jako je například osobní asistent Alexa. Myslíme si, že jakmile maloobchodní platforma vyčerpá svůj růstový potenciál a přestane agresivně investovat do zlepšování produktu, tak začne optimalizovat náklady a bude schopná dosahovat provozní marže na úrovni 4 až 5 %[1]. To je srovnatelné se ziskovostí dosahovanou konkurencí jako Walmart a Costco, což implikuje návratnost na investovaný kapitál mezi 12,5 a 17,5 % v byznyse, který byl za posledních 10 let schopný zvyšovat objem transakcí o více než 20 % ročně.

Druhou částí Amazonu je právě jeho cloudové řešení AWS, které je na rozdíl od internetového obchodu vysoce ziskové a historicky bylo schopné dosahovat téměř 30% provozní marže při více než 30% růstu tržeb. V poslední době růst cloudových řešení začal stagnovat, zejména kvůli optimalizaci nákladů ze strany zákazníků, což vedlo v prvním čtvrtletí letošního roku k mezičtvrtletnímu poklesu tržeb o 0,1 %. Tento nátlak na optimalizaci začal již v druhém kvartálu roku 2022, AWS se ale přes to dokázal částečně dostat díky růstu nových zákazníků. Věříme, že tyto tlaky by mohly v nejbližších čtvrtletích oslabovat a AWS by tak měl opět zrychlit svůj růst díky stále poměrně nízké penetraci cloudových řešení mezi firmami.

Koncem loňského roku jsme akcie nakupovali za 15násobek normalizovaných zisků. Při dnešní ceně akcií se Amazon obchoduje za přibližně 22násobek normalizovaných provozních zisků, což nám při předpokládaném budoucím růstu nabízí stále nadprůměrný očekávaný výnos.

2. Koncept sdílených úspor z rozsahu

Při analýze společnosti Amazon, zejména její maloobchodní platformy, jsme opět narazili na koncept sdílených úspor z rozsahu, který si zaslouží detailnější popis. Amazon je pravděpodobně nejznámější společností, které se podařilo prosadit tento koncept, ne však první.

Pro seznámení s konceptem sdílených úspor z rozsahu se vrátíme více do minulosti. Za otce myšlenky je považován Sol Price, zakladatel společností FedMart, Price Club a PriceSmart. Jedním z hlavních průkopníků však byla společnost Costco. Costco je řetězec velkoobchodů převážně v USA. Spolu s Jeffem Brotmanem firmu založil v roce 1983 Jim Sinegal, který ji řídil až do konce roku 2011, kdy odstoupil z pozice generálního ředitele. Sinegal se vyjádřil, že byznysová filozofie Costco vychází právě z myšlenek Sola Price. Costco funguje na bázi placeného členství, což je hlavní rozdíl oproti ostatním velkoobchodním či maloobchodním řetězcům. Každý zákazník si platí členství (aktuálně stojí základní verze členství 60 dolarů ročně), aby mohl vůbec v obchodech Costco nakupovat. Placení ročního členství má významný psychologický efekt. Lidé díky tomu utrácí v obchodě mnohem více, aby se jim v rámci mentálního účetnictví[2] členství vyplatilo. Větší objemy nákupů podporují i fakty, že v Costco mají velké nákupní vozíky a zároveň se většina výrobků nakupuje pouze po velkých baleních.

Pro samotnou společnost Costco je členství příjmem s takřka 100% čistou marží, protože s členstvím jsou spojené zanedbatelné náklady. Zatím to vypadá pouze jako chytrý byznys model, který ždíme zákazníka o 60 dolarů ročně navíc. Kouzlo však spočívá v něčem úplně jiném. Pokud by Costco pouze získávala 60 dolarů ročně za členství a měla by srovnatelné ceny s jinými velkoobchody, asi by nenalákala 125 milionů zákazníků, kteří si ročně členství platí. Jádrem atraktivity členství jsou nízké ceny prodávaného zboží. Společnost byla jedním z prvních řetězců, která zavedla politiku každodenních nízkých cen. Běžné řetězce se snaží nalákat zákazníky na slevové akce, v průměru drží ceny vysoko a občas sníží na několika produktech cenu natolik, aby přilákaly zákazníka do obchodu. Pak doufají, že si zákazník ke zlevněnému produktu nakoupí i další nezlevněné zboží. Costco má jinou strategii. Základním pilířem stanovení prodejních cen je fixní přirážka. Zákazník zaplatí vždy maximálně o 14 % více[3], než je cena, za kterou Costco produkt pořídila od výrobce nebo distributora. 14 % je přirážka, která Costco stačí na to, aby z ní pokryla veškeré své náklady spojené s prodejem.

Tím se konečně dostáváme ke konceptu sdílených úspor z rozsahu. Díky bezkonkurenčně nízké ceně produktů byla Costco schopna lákat do svých obchodů stále více zákazníků a postupně otevírat obchody v dalších lokacích. Díky rostoucím prodejním objemům rostla kupní síla celého řetězce a společnost byla schopna vyjednat lepší nákupní ceny zboží a díky své fixní přirážce tak poskytnout zákazníkovi zboží opět o něco levněji. Díky sdílení úspor z efektivity a rostoucí škály se zákazníky se postupně stala Costco jedním z nejvyhledávanějších obchodů v USA.

K lepší ilustraci konceptu si vypůjčím příklad, který uvedl investor Nick Sleep[4] v jednom ze svých dopisů investorům. Tento byl konkrétně z roku 2004, ve kterém se věnoval rozboru byznys modelu Costco:

Costco nakoupila 2 miliony kusů džínů za cenu 22 dolarů za kus. Tato cena byla o 10 dolarů nižší, než za jakou se prodávaly džíny v Costco v minulosti a zhruba poloviční oproti konkurenci. Tzn. nabízela se zde možnost ponechat stejnou cenu a inkasovat 50% přirážku oproti předchozím prodejům. Jeden z nákupčích navrhoval využít situace a realizovat tak významně vyšší hrubou marži na prodaném zboží oproti běžným 14 %. Zákazníci by se nic nedozvěděli a stále by měli své džíny za velmi nízkou cenu oproti konkurenci. Generální ředitel Jim Sinegal však tento návrh zamítl a trval na standardní 14% přirážce: „Pokud vás pro tentokrát nechám, uděláte to i příště“.

Tento příklad přesně zachycuje, jak sdílení úspor z rozsahu funguje a jaká je k tomu potřeba disciplína. Zdánlivě se veškerý benefit přenesl na zákazníka, ale v realitě to tak není. Nezískal pouze zákazník, získala firma a získali i její akcionáři. Ačkoliv to mohlo z krátkodobého pohledu vypadat pro akcionáře hůře (nižší realizovaná marže = nižší zisk, tzn. nižší ohodnocení akcií na burze), z dlouhodobého hlediska to bylo přesně naopak. Rostl počet spokojených zákazníků i objemy nákupů, díky kterým byla Costco schopna dále zvyšovat počet svých obchodů, zvyšovat kupní sílu, snižovat náklady atd.

K řízení společnosti popsaným způsobem je zapotřebí opravdu silného vedení, disciplíny a dlouhodobé vize. Je spousta společností, kterým se daří díky růstu realizovat úspory z rozsahu, ale velmi málo firem je ochotné úspory konzistentně vracet zákazníkovi, a tak zvyšovat pravděpodobnost, že společnost bude dlouhodobě schopna nejen přežít, ale dále prohlubovat svoji konkurenční výhodu. Costco měla například záměrně zhruba poloviční čisté marže oproti konkurenci. Firma obětovala ziskovost, aby prodloužila živostnost své značky a zvýšila dlouhodobý růst. Tato posedlost zákazníkem se promítla do větší robustnosti obchodního modelu a snížení jeho rizikovosti. Nižší rizikovost vnímáme především jako malé riziko disrupce ze strany konkurence, jelikož napodobit stejný byznys model se stejnými cenami s menší škálou je v podstatě nemožné. Pro novou firmu by to vyžadovalo investici obrovského množství kapitálu z důvodu výrazných ztrát v začátcích podnikání. Pro stávající firmy by to znamenalo zásadní pokles ziskovosti, což žádný najatý manažer, jehož odměny jsou zpravidla odvozené od zisků firmy, nikdy neudělá.

Jak jsme zmínili, koncept každodenních nízkých cen a obecně styl podnikání s nízkými maržemi není unikátní pouze pro Costco. Podobného principu využívá Amazon, Walmart a další. Zkrátka vyplatí se v byznys modelech, kde je potřeba budovat obrovskou škálu, díky které bude společnost schopna realizovat úspory z rozsahu a dlouhodobě si vybudovat dominantní tržní podíl. Tento koncept je z byznysového pohledu v kontrastu s konceptem exkluzivity. Společnosti jako Ferrari nebo LVMH (Louis Vuitton Moët Hennessy) nesdílejí úspory z rozsahu se zákazníky. Naopak ceny svých výrobků cíleně nadsazují a realizují vyšší marže. Cílem není dostupnost, ale pocit výjimečnosti, umělecké kvality a dosažení jistého společenského statusu. Počet prodaných kusů je předem omezen a v případě Ferrari se na jejich luxusní vozy čeká několik let. Oba popsané koncepty, jak koncept každodenních nízkých cen, tak koncept exkluzivity, mohou ve svých extrémech velmi dobře fungovat jak z pohledu zákazníků, tak z pohledu akcionářů. Obojí je však velmi těžké realizovat a dlouhodobě udržet, proto může být na špičce pouze velmi málo společností.

Jako závěrečný příklad konceptu sdílených úspor z rozsahu volím zkrácený komentář zakladatele Amazonu Jeffa Bezose z výroční zprávy za rok 2005[5].

… Jak naši akcionáři vědí, učinili jsme rozhodnutí rok od roku konzistentně a významně snižovat ceny pro zákazníky, jak jen nám rostoucí úspory z rozsahu a efektivita dovolí. Je to příklad velmi důležitého rozhodnutí, které nelze učinit matematicky. Pokud snížíme ceny, jdeme proti matematice, která říká, že chytřejším krokem je ceny zvyšovat. … Naše číselné pochopení cenové elasticity je krátkodobé. Dokážeme odhadnout, co snížení ceny způsobí tento týden nebo čtvrtletí. Ale nedokážeme číselně vyjádřit efekt, který budou mít konzistentně nízké ceny na náš byznys za pět nebo deset let. Náš názor je, že vytrvalé navracení lepší efektivity a úspor z rozsahu zákazníkům ve formě nižších cen tvoří mocný cyklus, který v dlouhodobém horizontu vede k mnohem vyšší hodnotě volného peněžního toku, a tedy k mnohem vyšší hodnotě Amazon.com. … Matematicky podložená rozhodnutí jsou snadno ospravedlnitelná, rozhodnutí založená na úsudku jsou oprávněně debatována a jsou často kontroverzní, alespoň do okamžiku, než jsou uvedena do praxe a demonstrována. Instituce neochotná podstoupit kontroverzi se musí omezit na rozhodnutí prvního typu. Pokud tak učiní, tak dle našeho názoru sice omezí kontroverzi, ale zároveň významně omezí inovaci a dlouhodobé budování hodnoty. …

Pro srovnání, tržby Amazonu v roce 2005 činily 8,5 miliardy dolarů, v roce 2022 již 514 miliard dolarů. Investice do zákazníka, která nebyla podložena matematickým výpočtem, nýbrž selským rozumem, se rozhodně vyplatila.

Nyní se nabízí otázka, jak ocenit společnost, která dlouhodobě nevykazuje adekvátní zisky, ale investuje úspory z rozsahu zpět do zákazníka a/nebo do růstu. S touto otázkou si lámali hlavu nejenom investoři, ale i analytici z Wall Street dlouhou dobu. Z pohledu klasického valuačního násobku P/E (cena akcie ku zisku na akcii) vykazovaly společnosti jako Costco, Walmart nebo Amazon vždy nadprůměrnou valuaci oproti trhu. Jak se ale ukázalo, tyto společnosti se měly historicky obchodovat za ještě vyšší valuační násobky, aby se ospravedlnila jejich budoucí ziskovost a růst tržeb. Investoři podceňovali dlouhodobě udržitelný nadprůměrný růst. Je pravdou, že tento růst se velmi těžko modeluje. Růst tržeb u většiny oceňovacích DCF modelů[6] je predikován maximálně na 10 let dopředu a poté se růst zpomalí v terminální fázi modelu do nízkých jednotek procent. Pokud firma udrží roční 10% růst tržeb například 30 let v kuse, DCF model značně podceňuje hodnotu takovéto firmy. Problém ale je, že lidé často neví, co se bude dít příští rok, natož za 10 let a už vůbec neví, co bude za 30 let. Oceňování není exaktní věda a ani my nemáme žádnou absolutně správnou odpověď na to, jak k takovým případům přistupovat. DCF model nikdy neděláme delší než na 10 let a marže se vždy snažíme racionálně zasadit do konkurenčního prostředí. Pokud nám i přesto některá ze skvělých firem vyjde atraktivně oceněná, akcie si koupíme a věříme, že nás třeba ještě v budoucnu pozitivně překvapí a vyděláme na jejich akciích víc, než jsme si při nákupu mysleli. To je i případ naší investice do společnosti Amazon. Myslíme si, že maloobchodní část společnosti Amazon má před sebou stále podstatný prostor k růstu, stejně jako AWS a případné skryté byznysové opce, kterými se rádi necháme překvapit.

[1] Počítané jako % z celkových transakcí.

[2] Spojení mentální (nebo psychologické) účetnictví je pojem z behaviorálních financí (viz např. náš dopis investorům za 4Q2021, kde se věnujeme psychologické výhodě). Člověk přiřazuje různou váhu svým finančním prostředkům. Pokud je získal např. výhrou v loterii, snáz je utratí, pokud má naopak sáhnout do svých úspor, utrácí se hůře. V případě placeného členství v Costco se jedná o “investici” do budoucna, která nemá okamžitý efekt, a proto v člověku budí pocit zodpovědnosti k utrácení, aby se mu členství v průběhu roku vyplatilo díky levným cenám zboží (ve srovnání s ostatními obchody).

[3] U privátních značek je maximální přirážka 15 %.

[4] Spolu s Quaisem Zakariou řídili v letech 2001 až 2014 Nomad Investment Partnership, který za dobu své existence dosáhl výkonnosti nad 20 % p.a. oproti 6,5 % p.a., kterých za stejné období dosáhl index.

[5] Celý dopis akcionářům Amazonu za rok 2005 k přečtení zde.

[6] Tato metoda je alespoň z pohledu teorie považována za základní metodu oceňování. Podstatou je, že hodnota aktiv je odvozována od současné hodnoty budoucích peněžních toků.

Dopis je také ke stažení v PDF.

Právní upozornění (disclaimer)

Tento materiál je propagační sdělení a nelze jej považovat za nabídku nebo doporučení k nákupu podílových listů Fondu VAULT OPF (dále jen „Fond“), investiční doporučení, ani investiční poradenství.

Tento materiál vytvořila společnost Art of Finance investiční společnost, a.s. (dále jen “Společnost”) výhradně pro potřeby těch osob, jimž bude doručena. Podrobnější informace jsou obsaženy ve statutu Fondu a Sdělení klíčových informací (KID). Investor by neměl činit žádné investiční rozhodnutí pouze na základě údajů zde uvedených, ale měl by si zajistit další, podrobnější informace a kvalifikované investiční poradenství. Fond je určen pro kvalifikované investory (ve smyslu §272 zák. č. 240/2013 Sb.).

Informace obsažené v tomto materiálu mohou obsahovat prohlášení, která tvoří „výhledová prohlášení“ ve smyslu platných právních předpisů o cenných papírech. Tato prohlášení mohou obsahovat finanční a jiné předpoklady, stejně jako prohlášení o budoucích plánech, cílech nebo hospodářských výsledcích anebo odhady na tom založené. Jakákoli taková výhledová prohlášení vycházejí z předpokladů a rozborů provedených Společností na základě její zkušenosti a vnímání historických trendů, současného stavu a očekávaného budoucího vývoje i dalších skutečností, které považuje za daných okolností za vhodné. To, zda budou skutečné výsledky a vývoj odpovídat očekávání Společnosti a předpovědím, však závisí na množství rizik, předpokladů a nejistých skutečností. Pokud platné právní předpisy o cenných papírech nevyžadují jinak, Společnost nemá v úmyslu, ani se nezavazuje aktualizovat či upravovat výhledová prohlášení tak, aby odrážela následné informace, události, výsledky, okolnosti či jiné skutečnosti. Společnost ani žádný z jejích vedoucích pracovníků, zaměstnanců, zástupců či poradců, ani žádná jiná osoba nečiní žádné výslovné ani implicitní prohlášení a neposkytuje žádnou výslovnou ani implicitní záruku ve vztahu k přesnosti či úplnosti obsahu tohoto materiálu. Neponese ani žádnou odpovědnost (vyplývající z nedbalosti či jiné skutečnosti) za žádnou ztrátu jakýmkoli způsobem vzniklou v důsledku použití tohoto materiálu.

Výše minimální investice do Fondu je 125 000 EUR resp. ekvivalent této částky v Kč dle aktuálního kurzu ČNB. Za předpokladu, že administrátor vydá písemné potvrzení o vhodnosti investice do podílových listů vzhledem k investorovu finančnímu zázemí, investičním cílům, odborným znalostem a zkušenostem v oblasti investic, je minimální investice do Fondu ve výši 1 000 000 Kč.