Dopis fondu VAULT za 3Q 2020

Vážení podílníci,

hodnota podílového listu fondu VAULT OPF za třetí čtvrtletí roku 2020 vzrostla o 2,6 %.

Velká část mého okolí letošní rok považuje za divný až ztracený a těší se na ten další, kdy začneme naplno žít, pracovat bez omezení a cestovat. V investičním a byznysovém světě se však v rámci jednoho roku odehrála rovnou celá dekáda. Jedna z hlavních změn je obrovská akcelerace využívání online světa. Ať už se jedná o online nakupování potravin, elektroniky či automobilů, online zábavu nebo urychlenou transformaci IT prostředí firem do online řešení (cloudové služby, online schůzky). Každý z nás se letos setkal s novými aplikacemi a pojmy. Pro většinu to myslím byla ve výsledku zábava a ohromně nám to usnadnilo život. Až skončí omezení, rádi se vrátíme k některým starým zvykům (cestování, schůzky na živo, kultura), ale podstatná část s námi již zůstane a zejména ta, která nám v něčem usnadňuje život.

Poslední půlrok se snažíme novou realitu reflektovat do portfolia VAULTu. Jedním ze základních investičních pilířů naší strategie je nakupovat rozumně oceněné společnosti. Valuace hlavních zvučných jmen urychlené online transformace se však pohybují ve spekulativní zóně. Mám na mysli jména jako Snowflake (cloudové řešení), Zoom (video konference) apod. Některé z těchto společností se možná stanou dalším Amazonem nebo Microsoftem, problém je v tom, že každá z nich soupeří v extrémně konkurenčním prostředí, ve kterém často působí již etablovaní hráči. Po nástupu internetu před začátkem milénia byl technologický svět roztříštěný do tisíců drobných firem. Stejně jako každé jiné odvětví (automobilky, letecký průmysl) i v technologiích se postupně objevili vítězové, kteří konsolidují trh, těch je nyní hrstka – Amazon, Alphabet, Microsoft, Facebook a Apple. Ať už jde o cloudové služby (AWS od Amazonu, GCP od Alphabetu, Azure od Microsoftu), operační systémy (Android od Alphabetu, Windows od Microsoftu, iOS od Applu) nebo online zábavu (Facebook + Instagram, Alphabet má YouTube, Amazon má Twitch a Amazon Prime Video a Microsoft má Xbox). Dnes je online svět do velké míry konsolidovaný mezi několik extrémně silných hráčů, kteří mají úžasné marže, prostor absorbovat krátkodobé ztráty a investovat do nových technologií. Oproti nim tu stojí zmiňovaná sorta nových, v drtivé většině ztrátových, společností. Ty se snaží konkurovat velké pětce, která každý rok generuje miliardy v hotovosti. Proč by se měl stát Zoom dominantním hráčem na poli video konferencí, když Microsoft má v rámci své Office 365 platformy aplikaci Teams, Alphabet má Meet, Apple má Facetime a Facebook má Whatsapp?

Ačkoliv se v březnu naskytla možnost zainvestovat do dalších firem z velké pětky s očekávaným výnosem kolem 7 – 9 % p.a. nebo si „zahrát Zoom a spol. kasino“, přišlo nám atraktivnější a zodpovědnější zaměřit se na společnosti, které budou rovněž těžit z urychlených trendů, ale jejichž aktuální cena nám nabízela dvouciferný očekávaný p.a. výnos. Většina z těchto společností je v porovnání s velkou pětkou titěrná a obvykle déle trvá, než si jich trh začne všímat. U některých z nich (viz Cars.com v investiční příloze) již začínáme postupně sklízet ovoce anebo jsme už sklidili (viz eBay v minulém dopisu). Díky tomu, že trh je posedlý hledáním dalšího Amazonu, máme stále dost času k nalezení atraktivních investic.

Aktivita v portfoliu

V průběhu čtvrtletí jsme doplnili portfolio o společnost Cars.com (viz Investiční část dopisu). Tři největší pozice ke konci kvartálu byly Comcast (viz Investiční část dopisu), Alphabet a Booking Holdings.

Za tým Art of Finance Vám přeji úspěšný zbytek roku 2020.

Jakub Skryja, manažer fondu VAULT

Investiční část

Comcast Corporation („Comcast“)

Comcast je firma, kterou držíme ve fondu od samého začátku. Dle našeho názoru je to dobře řízená a velmi kvalitní firma, jejíž akcionáři v minulosti dosáhli nadstandartních výnosů. Ty očekáváme od této firmy i do budoucna. V současnosti by se dalo říct, že je to firma dvou tváří. Jedna část firmy, ta větší, přímo těží z celé situace kolem viru COVID-19, druhá část je naopak virem zasažena.

Část firmy, které se nyní lépe daří, je kabelová divize, která především prodává kabelovou televizi a internetové připojení. Ta tvoří přibližně 53 % tržeb (data bereme za rok 2019, jelikož rok 2020 je značně pokřiven probíhající pandemií), ale téměř 72 % provozního zisku. U této divize dlouho panovala obava, že kabelová televize, která je dlouhodobě pod tlakem levnějších a modernějších alternativ (služby typu Netflix nebo levnější programové balíčky, které lze sledovat přes internetové připojení) a která stále tvoří největší část tržeb této divize, zapříčiní stagnující tržby a ziskovost. Internetové připojení ale velmi rychle nahradilo televizi jako motor růstu a tržby vytrvale rok co rok rostou. Kabelová televize se díky nutnosti nákupu televizních kanálů, které přeprodává v balíčku svým zákazníků, vyznačuje výrazně nižší ziskovostí než zbylé části této divize. Odhadovaná EBITDA marže u kabelové televize je pod 10 %, kdežto u zbytku divize je kolem 60 %. Snižující se podíl kabelové televize na tržbách této divize má pozitivní vliv na ziskovost a do budoucna tak lze očekávat další zlepšování marží.

COVID-19 trendy z minulých kvartálů a let jen urychlil. Comcast měl nejlepší druhý kvartál za posledních 13 let co do přírůstku nových zákazníků platících si internetové připojení. Naopak lidí, kteří si zrušili kabelovou televizi, přibylo. Meziročně tak tržby zůstaly stabilní, ale EBITDA vzrostla díky růstu lépe maržového byznysu o více než 5 %. CEO společnosti Brian Roberts v nedávném rozhovoru zmínil, že ve třetím kvartálu internetových zákazníků přibylo ještě podstatně více než v kvartálu druhém a bude se tak v tomto ohledu jednat o úplně nejlepší kvartál firmy v její historii (firma za druhý kvartál přidala 323 tisíc zákazníků, ve třetím kvartálu by to mělo být více než půl milionu).

Druhou část firmy tvoří mediální společnost NBCUniversal a satelitní společnost Sky, známá především v západní Evropě. NBCUniversal vlastní televizní kanály, filmová studia a zábavní parky. Významným příjmem televizních kanálů jsou reklamy a ty jsou cyklické, letošní mírný propad tržeb je tak logický. Ziskovost ale díky nižším nákladům na televizní obsah byla dokonce mírně vyšší než loni. Filmová studia zůstala také zisková, i když tržby a provozní marže za první polovinu roku byly výrazně nižší než loni. Sky zaznamenala snížení počtu zákazníků o 214 tisíc, především díky tomu, že plno předplatitelů této služby si ji platí kvůli sportovním přenosům a ty se v první polovině letošního roku téměř nekonaly. Nejvíce zasaženy byly zábavní parky, které byly buď úplně zavřené nebo fungovaly s omezenou kapacitou. Parky jsou z této části firmy nejvíce kapitálově náročný byznys, vyžadují neustálé investice, údržbu a přítomný personál, proto pokud není návštěvnost dostatečně vysoká, náklady se nerozpustí a ziskovost jde rapidně dolů. Loni za druhý kvartál byl zisk EBITDA parků na úrovni 590 milionů dolarů, za letošní druhý kvartál naopak parky vygenerovaly ztrátu ve výši téměř 400 milionů dolarů.

Firma je dobrou kotvou portfolia ve volatilních časech, protože kabelová divize není téměř vůbec cyklická a ani současná ekonomická krize ji nevykolejila ze soustavného růstu. Provozní zisk divize by měl dále meziročně růst ve vyšších jednotkách procent, navíc s nižším podílem kabelové televize se i mírně snižuje kapitálová náročnost této divize, což povede k vyššímu růstu generované hotovosti. Mediální část firmy má za vinu to, že akcie společnosti Comcast letos výrazně zaostávají za svým největším konkurentem na poli kabelového připojení, společností Charter Communications. Pokud bychom na zisk EBITDA kabelové divize společnosti Comcast použili valuační násobek, za který se obchoduje Charter Communications, dostaneme v současnosti zbytek firmy, tedy NBCUniversal a Sky, za méně než 3,5násobek zisku EBITDA. Společnost Disney, která má velmi podobný profil jako NBCUniversal, se historicky obchodovala za 10 až 12násobek zisku EBITDA. Takový diskont nám přijde neopodstatněný. CEO Comcastu navíc avizoval, že společnost již koncem letošního roku nebo začátkem příštího roku přidá k pravidelné dividendě opět zpětný odkup akcií, což nám při jejich současné ceně dává smysl.

Cars.com, LLC („CARS“)

CARS je online platforma na prodej automobilů v USA. Firma vydělává na účtování poplatků prodejcům za umístění automobilů k prodeji na platformu a na prodeji online reklamních ploch výrobcům automobilů v rámci webové stránky CARS. V průměru CARS účtuje 2 000 USD měsíčně jednomu prodejci, což v ekonomice automobilových dealerů představuje zhruba 1 % jejich hrubých zisků. Na oplátku dostane dealer spojení s množstvím potenciálních zákazníků.

Vysoké ceny automobilů (5 až 9násobek průměrného platu) způsobují, že zákazníci jsou při jejich výběru cenově senzitivní. Zákazník je motivován k tomu, aby strávil podstatně více času hledáním a porovnáváním alternativ, protože 10% úspora může znamenat rozdíl měsíčního platu. Díky tomu pozorujeme v automobilovém průmyslu podstatně větší cenové tlaky než u spotřebního zboží. Na senzitivitě zákazníků je postavena přidaná hodnota platformy typu CARS, která vytváří ekosystém s téměř dokonalou transparentností cen. Důsledkem je fakt, že přibližně 90 % zákazníků vyhledává automobily přes online platformy a celkový čas na nich strávený představuje téměř 60 % nákupního procesu.

Dodatečný pozitivní mechanismus platformy je tzv. síťový efekt, který funguje tak, že čím větší počet zákazníků navštěvuje platformu, tím vyšší je přidaná hodnota pro prodejce. Čím vyšší přidaná hodnota pro prodejce, tím více prodejců je ochotných zveřejnit svoji nabídku na platformě, což dále zvýší počet dostupných vozů a naláká více zákazníků. Tak se celý proces replikuje znovu a přidaná hodnota platformy se zvyšuje. Problém spočívá v tom, že celý proces funguje i opačně, pokud se počet zákazníků snižuje, snižuje se i atraktivita platformy pro dealery.

Tím se dostáváme k problematice platformy CARS, která zaznamenala propad návštěvnosti o cca 8 % mezi roky 2015 až 2017. Pokles byl primárně způsobený růstem konkurenčních tlaků ve formě marketingové expanze konkurence skrze placenou Google reklamu. Tento nátlak vnímáme z větší části jako neefektivní a dlouhodobě neudržitelný. Naše úvaha se pojí s frekvencí využívání online platformy na prodej automobilů, kdy průměrný zákazník navštíví trh s automobily jednou za 5 až 6 let. Šance na to, aby zákazník získaný pomocí Googlu, kde iniciuje vyhledávací proces většina uživatelů internetu, navštívil v budoucnu stejnou platformu už napřímo, je výrazně menší než u platforem prodávajících produkt s vyšší frekvencí nákupu (např. Amazon). Benefit placené reklamy na Googlu u platforem s nízkou frekvencí nákupu jen lehce převyšuje náklad na reklamu. Při momentální míře konverze automobilových platforem a průměrné ceně „cost-per-click“ (náklad kliknutí na reklamu) v této kategorii odhadujeme, že tržby na prodaný vůz představují cca 95 USD a marketingové náklady spojené s Googlem jsou 90 USD. Po započtení dalších nákladů je pak taková transakce pravděpodobně ztrátová. CARS místo drahé reklamy přes Google optimalizuje vyhledávací mechanismus, tzn. snaží se, aby se odkaz na web CARS objevil po zadání klíčových hesel uživatele ve výsledcích co nejvýše.

Pokles návštěvnosti se se zpožděním projevil i v poklesu upsaných dealerů. Ten v posledních 3 letech poklesl o více než 10 % a způsobil významný pokles hodnoty CARS. Dalším faktorem, který částečně vedl k poklesu počtu dealerů, byla změna části distribučního systému CARS z velkoobchodního na kompletně retailový. U velkoobchodní distribuce figurovala kromě dealera a zákazníka ještě třetí strana, která vlastnila výhradní právo prodávat služby CARS v dané lokalitě. To umožnilo třetím stranám udržovat přímý kontakt s dealery a jako odměnu si brali 40 % z celkového poplatku. V roce 2017 se CARS rozhodla postupně ukončit kontrakty s třetími stranami a převést dealery přímo pod sebe. Proces přeměny byl náročný a došlo při něm ke ztrátě některých dealerů.

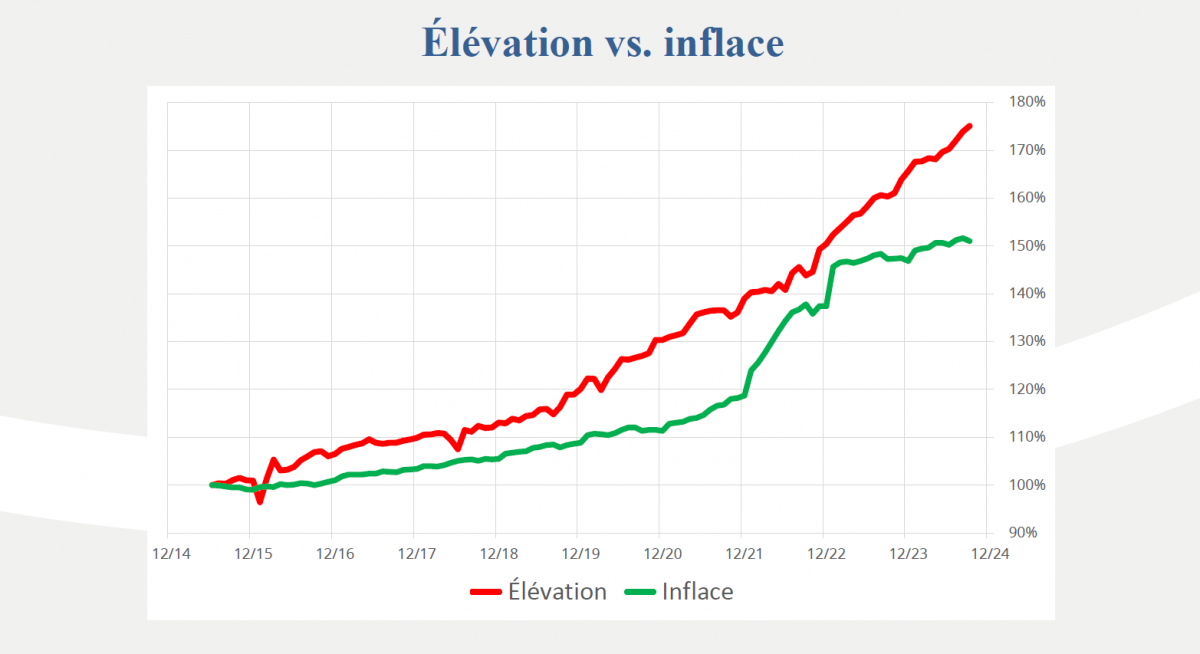

Investice do optimalizace vyhledávacího mechanismu se postupně projevila na zvýšení návštěvnosti platformy, ta je od roku 2017 o 40 % výše. Se zpožděním reagoval na růst i počet dealerů, který od třetího čtvrtletí roku 2019 opět mírně roste. Až do pandemie tedy bylo vše na dobré cestě. V průběhu druhého čtvrtletí letošního roku přišla platforma CARS o 5 % dealerů. Tento pokles je do velké míry spojený s ekonomicky náročnou situací prodejců automobilů, kdy velká část z nich byla nucena svůj byznys uzavřít. Na tuto situaci zareagoval CARS rychle a podpořil prodejce poskytnutím finanční pomoci ve formě 30 až 50% slevy z ceny služeb po dobu druhého čtvrtletí. To se následně zobrazilo v 33% poklesu tržeb společnosti. I přesto byla CARS schopna dosáhnout na 23% EBITDA marži.

Schopnost udržet si marže i přes tak markantní propad tržeb reflektuje silnou odolnost byznys modelu platforem. Tyto byznysy často operují s vysokou návratností na investovaný kapitál a CARS není výjimkou. Historicky firma dosahovala operačních marží na úrovni 40 % a návratností na investovaný kapitál vyšší než 50 %. Zpomalením návštěvnosti a negativním efektem operační páky se marže snížily na 25 %, přičemž věříme, že normalizovaná ziskovost bude kolem 30 %.

Společnost jsme poprvé nakupovali v červenci za cenu pod 6 USD na akcii. Při aktuální ceně kolem 9 USD a normalizovaných tržbách i ziskovosti dle nás nabízí CARS stále atraktivní očekávaný výnos. O prodeji bychom uvažovali v případě, že by se hodnota dostala na 15 USD.

Dopis je také ke stažení v PDF.

Právní upozornění (disclaimer)

Tento materiál je propagační sdělení a nelze jej považovat za nabídku nebo doporučení k nákupu podílových listů Fondu VAULT OPF (dále jen „Fond“), investiční doporučení, ani investiční poradenství.

Podrobnější informace jsou obsaženy ve statutu Fondu a Sdělení klíčových informací (KID). Investor by neměl činit žádné investiční rozhodnutí pouze na základě údajů zde uvedených, ale měl by si zajistit další, podrobnější informace a kvalifikované investiční poradenství. Fond je určen pro kvalifikované investory (ve smyslu §272 zák. č . 240/2013 Sb.).

Informace obsažené v tomto materiálu mohou obsahovat prohlášení, která tvoří „výhledová prohlášení“ ve smyslu platných právních předpisů o cenných papírech. Tato prohlášení mohou obsahovat finanční a jiné předpoklady, stejně jako prohlášení o budoucích plánech, cílech nebo hospodářských výsledcích anebo odhady na tom založené. Jakákoli taková výhledová prohlášení vycházejí z předpokladů a rozborů provedených Společností na základě její zkušenosti a vnímání historických trendů, současného stavu a očekávaného budoucího vývoje i dalších skutečností, které považuje za daných okolností za vhodné. To, zda budou skutečné výsledky a vývoj odpovídat očekávání Společnosti a předpovědím, však závisí na množství rizik, předpokladů a nejistých skutečností. Pokud platné právní předpisy o cenných papírech nevyžadují jinak, Společnost nemá v úmyslu, ani se nezavazuje aktualizovat či upravovat výhledová prohlášení tak, aby odrážela následné informace, události, výsledky, okolnosti či jiné skutečnosti. Společnost ani žádný z jejích vedoucích pracovníků, zaměstnanců, zástupců či poradců, ani žádná jiná osoba nečiní žádné výslovné ani implicitní prohlášení a neposkytuje žádnou výslovnou ani implicitní záruku ve vztahu k přesnosti či úplnosti obsahu tohoto materiálu. Neponese ani žádnou odpovědnost (vyplývající z nedbalosti či jiné skutečnosti) za žádnou ztrátu jakýmkoli způsobem vzniklou v důsledku použití tohoto materiálu.

Výše minimální investice do Fondu je 125 000 EUR resp. ekvivalent této částky v Kč dle aktuálního kurzu ČNB. Za předpokladu, že administrátor vydá písemné potvrzení o vhodnosti investice do podílových listů vzhledem k investorovu finančnímu zázemí, investičním cílům, odborným znalostem a zkušenostem v oblasti investic, je minimální investice do Fondu ve výši 1 000 000 Kč.