Dopis fondu VAULT za 3Q 2022

Vážení podílníci,

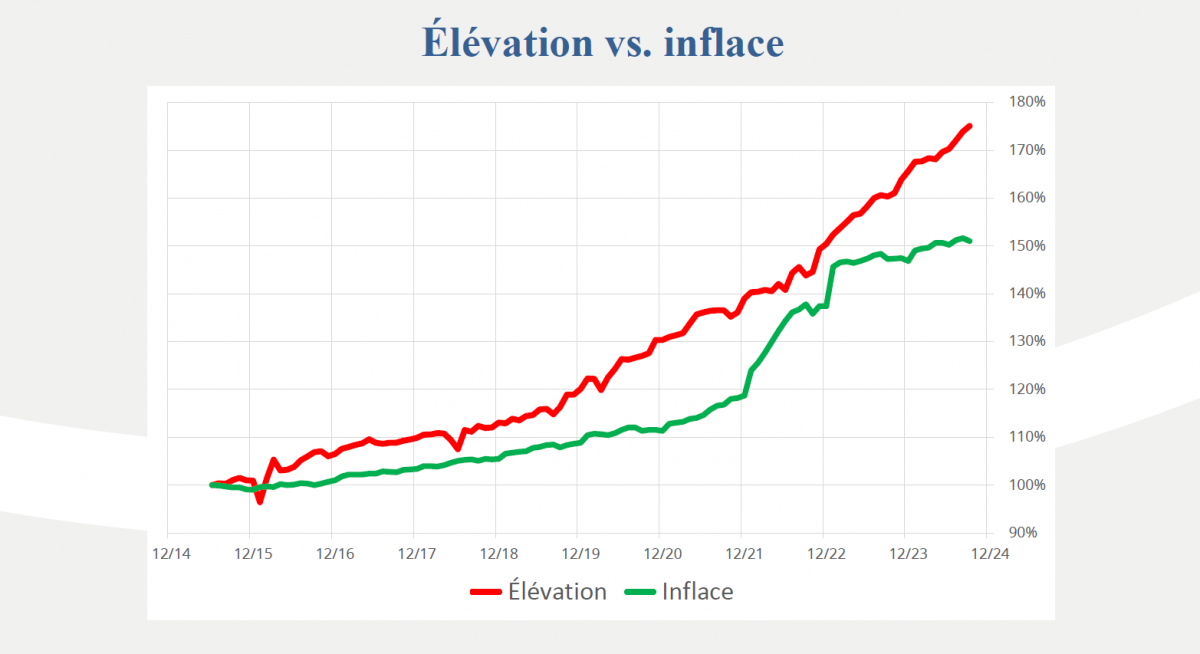

hodnota podílového listu fondu VAULT ve třetím čtvrtletí roku 2022 poklesla o 5,35 %. Akciový index MSCI World poklesl za stejné období o 4,42 %. Jeden podílový list měl k 30.09.2022 hodnotu 0,9834 Kč.

Vypadá to, že letos si investoři po dlouhé době hojnosti vytáhnou na většině tříd investičních aktiv černého Petra. Akcie nebudou výjimkou. Po více než deseti letech prakticky nepřerušeného (covidový šok skončil dříve, než se investoři stačili rozkoukat) a silného býčího trhu, kdy ceny akcií soustavně rostly, nás letos dostihl medvěd. Medvědí trhy jsou nedílnou součástí života každého akciového investora. Je to daň za dlouhodobě vyšší výnosy, které akciová třída přináší.

Jako obvykle jsou dvě cesty, jak na poklesy můžeme nahlížet. Buď můžeme malovat čerta na zeď a extrapolovat současné problémy do budoucna, anebo se na věc dívat konstruktivně a pozitivně. Ve fondu vždy volíme druhou možnost. Stačí se podívat na růst životní úrovně, růst doby dožití a na technologický pokrok za posledních 50 let. Všechno jde kupředu především díky lidem, kteří hledí do budoucnosti, a nejinak tomu bude i v tomto cyklu. V příloze o medvědích a býčích trzích jsme se pokusili zanalyzovat předchozí býčí a medvědí trhy a přiblížit Vám, jaké fáze tyto cykly mají a co se v nich děje. Hlavní poznatek z této studie, který přenášíme i do strategie VAULTu, je, že stejně jako je třeba si užít celý býčí trh i s jeho výnosy, je potřeba občas spolknout hořkou pilulku medvědího trhu a nepokoušet se časovat trh. Většina firem v našem portfoliu má velmi silný byznys model a zároveň velmi nízké zadlužení (nebo přímo čistou hotovost) a věříme, že překonají blížící se zpomalení a vyjdou z něj posíleni do dalšího ekonomického cyklu. Kvalita našich firem by se měla postupně propsat i do ocenění jejich akcií, a tak bychom se měli v následujících letech těšit na nadprůměrné zhodnocení.

Aktivita v portfoliu

Ve třetím čtvrtletí nedošlo k významnějším změnám v portfoliu. Vzhledem k plošnému výprodeji na akciových trzích je pouze několik málo firem v našem portfoliu, jejichž akcie se letos drží v zisku. Váha těchto firem oproti ostatním neúměrně roste. Obdobně jako v minulém čtvrtletí, kdy jsme uprodali akcie energetické společnosti Delek US, jsme proto ve třetím čtvrtletí zredukovali expozici na pojišťovnu Progressive. Tím jsme vrátili její váhu zpět k 5 % a získané prostředky jsme reinvestovali do společností HHC a IAC.

Příloha

V první části přílohy Vás čeká popis společnosti Intel. V druhé části se věnuji zmiňovaným medvědím a býčím trhům. Dále přikládám odkaz na podcast o investování, jehož jsem byl počátkem září hostem. Hlavní část podcastu se věnuje podílovým fondům, jak je vybírat a na co si dávat pozor. Na závěr mi dovolte ještě upozornit na blížící se 9. ročník České investiční konference, kde budu 7. listopadu prezentovat jednu z našich firem v portfoliu.

Za celý tým Art of Finance Vám přeji úspěšný závěr roku,

Jakub Skryja, manažer fondu VAULT

1. Investiční část – Intel

Intel je jedním z největších integrovaných výrobců polovodičových zařízení a čipů na světě. Založen byl v roce 1968 dvěma legendárními inženýry G. Moorem (autor Moorova zákona[1]) a R. Noycem. Za svou více než 50letou historii byl Intel po většinu času technologickým a inovačním lídrem ve svém oboru. V současné době se firma potýká s několika problémy, které do velké míry způsobilo vedení pod taktovkou B. Krzanicha (CEO v letech 2013 až 2018). Prvním problémem je ztráta technologického náskoku před konkurencí (TSMC a Samsung), zadruhé firma kvůli několika větším akvizicím ztratila soustředěnost na své hlavní produkty a za třetí firemní kultura za vlády Krzanicha (a posléze B. Swana) postupně uvadla. V očích investorů a analytiků je aktuálně Intel vnímán jako další IBM, tzn. gigant, jehož zašlá sláva se nevrátí. Tomuto scénáři aktuálně odpovídá i ocenění akcií společnosti. Loňský návrat bývalého šéfa technologického rozvoje Intelu Pata Gelsingera na pozici generálního ředitele, představení nové strategie, postupné dotahování technologického dluhu skrze investice a pokus o obnovu pozitivní firemní kultury v našich očích vytváří solidní investiční příběh s atraktivním očekávaným výnosem vůči podstupovanému riziku.

Základní informace a tržní prostředí

Intel je znám především výrobou procesorů (CPU) do osobních počítačů a serverů. Tržby společnosti se ale dělí do šesti segmentů. Největším segmentem je Client Computing Group (CCG), který představuje 50 % celkových tržeb (data za první polovinu roku 2022). Většinu tržeb CCG představují procesory pro stolní počítače a notebooky s architekturou x86[2]. Intel má v této oblasti dominantní tržní podíl, který se v posledních 8 letech pohyboval mezi 78 % až 91 %. Jediný významný konkurent s architekturou x86, který přežil více než 25letou dominanci Intelu, je společnost AMD, která aktuálně drží tržní podíl kolem 20 %. Apple je se svými produkty Mac a MacBook prakticky jediným dalším hráčem v oblasti stolních a přenosných počítačů a staví je na vlastní architektuře procesorů. Apple jich ročně prodá kolem 30 milionů. Segment stolních a přenosných počítačů s architekturou x86 je relativně stabilní a v průměru se jich ročně prodá kolem 250 milionů. Výjimkami byly roky 2020 a 2021, kdy se kvůli covidu významně zvýšily prodeje na 270 až 300 milionů kusů. Kvůli vyčerpání nadměrné poptávky způsobené covidem (práce a škola z domu) letos a v příštích letech očekáváme pokles prodejů a následnou stabilizaci k průměru. Růstový potenciál v této oblasti tak představuje změna ceny za prodanou CPU jednotku, ta rostla v průměru o 4 % ročně.

Druhým segmentem je Data Center and AI Group (DCAI), který představuje 25 % celkových tržeb. Většina tržeb pochází z prodeje procesorů a dalších zařízení pro počítačové servery s architekturou x86. Vzhledem ke globální transformaci IT do cloudových řešení je tento segment mnohem dynamičtější. Počet prodaných procesorů za posledních 8 let rostl průměrným tempem 8,6 %. Intelu se navíc podobně jako u osobních počítačů daří své produkty postupně zdražovat, a proto dokázal segment DCAI růst tempem 13 % p.a. Konkurence v této lukrativní a rychle rostoucí oblasti pochopitelně roste. Hlavním konkurentem je opět společnost AMD. Mezi lety 2014 až 2018 si dokázal Intel udržet více než 99% tržní podíl v prodejích procesorů do serverů s architekturou x86. Poslední 4 roky ztrácí tržní podíl na úkor AMD, která v roce 2019 měla tržní podíl 3 %, dnes už je to kolem 14 %. Důvodem je jednak špičková produktová řada od AMD pod názvem EPYC, která díky lepšímu výkonu překonává nejlepší procesory od Intelu, ale také celková změna vnímání společnosti AMD jako relevantního konkurenta Intelu. AMD se ještě v roce 2015 potácela na pokraji bankrotu a její produkty byly vnímány spíše jako levná alternativa k Intelu. Díky preciznímu vedení charismatické Lisy Su (nastoupila jako generální ředitelka v roce 2014) a tzv. fabless strategii se z AMD stal respektovaný hráč jak na poli procesorů pro servery a osobní počítače, tak na poli grafických karet. Fabless strategie spočívá v tom, že společnost nevlastní továrny na výrobu samotných čipů, ale pouze vyvíjí jejich design. O samotný výrobní proces se pak postará externí společnost zvaná foundry (český překlad slévárna není v kontextu čipů úplně trefný). Zde má více než poloviční globální tržní podíl tchajwanská společnost TSMC (přesněji 56 %), následuje Samsung (18 %), Global Foundries (7 %) a UMC (7 %). Právě z technologického náskoku výrobních procesů, který si TSMC oproti Intelu v posledních letech vybudovala, těží zejména AMD, protože její procesory jsou nyní vyráběny pokročilejší technologií miniaturizace než procesory Intelu.

Mimo konkurenci ze strany AMD čelí Intel v segmentu DCAI tlaku na dominantní tržní postavení i ze strany serverů, které nejsou postaveny na architektuře x86. Z hlavních technologií se aktuálně jedná o architektury ARM a RISC-V, které jsou částečně otevřené, co se týče možnosti vlastního designu čipů. Společnosti jako Amazon, Alphabet, Apple a další si proto vyvíjí vlastní čipy na specifické úlohy v cloudu nebo do dalších vlastních zařízení (u Applu hlavně iPhone, Mac, MacBook), které jsou postavené právě na architekturách ARM nebo RISC-V. Důvod nástupu specializovaných výpočetních jednotek (nelze je v tomto případě nazvat klasickými procesory, používá se spíše termín akcelerátory) je jednoduchý. Ještě donedávna platilo, že Moorův zákon fungoval velmi přesně a pokrok ve výpočetním výkonu při každé nové generaci procesorů byl natolik významný, že prakticky nikomu se nevyplatilo si designovat čipy určené na speciální úlohy. Nový procesor svou výkonností uspokojil poptávku všech možných úloh za rozumnou cenu. Běžný procesor je však takový desetibojař, umí všechno (aritmeticko-logické výpočty, paralelní výpočty, výpočty s plovoucí čárku, vektorové výpočty atd.), ale není specializovaný na konkrétní úlohu. Některé úlohy, kterým čelí datacentra, mají dnes velmi úzce definovanou činnost. Například tzv. TPU akcelerátor je specializovaný na trénování neuronových sítí a na umělou inteligenci. Pro velkou společnost, jakou je například Google, který takových akcelerátorů potřebuje statisíce do svých datacenter, se vyplatí si takový specializovaný akcelerátor vyvinout. Klasický procesor by sice tuto úlohu zvládl také, ale většina jeho dalších výpočetních částí by ležela ladem a bylo by zbytečné za nevyužitý výkon ostatních částí platit. Vývoj takového akcelerátoru je velmi nákladná věc dosahující až na stovky milionů dolarů, proto si ji mohou dovolit jenom ti největší hráči.

Dominance architektury x86 v serverech započala v roce 2009, kdy tržní podíl ostatních architektur klesl pod 50 % (v té době byly na trhu servery s architekturou Power, SPARC, MIPS a další). Od roku 2018 se růst tržního podílu architektury x86 v serverech ustálil na cca 90 % a nyní kvůli strojům postavených na ARM a RISC-V technologii začíná lehce klesat a dá se předpokládat, že bude klesat i nadále. To však nemusí nutně znamenat pokles tržního podílu pro AMD a Intel. Obě společnosti reagují na novou poptávku a vyvíjejí vlastní specializované akcelerátory, které budou nabízet těm, kteří si nebudou moct vlastní design dovolit.

Poslední významný segment tržeb společnosti je Networking and Edge (NEX) a představuje 15 % z celkových tržeb. Segment zahrnuje portfolio specializovaných čipů pro síťové zařízení, energeticky nenáročné procesory vhodné do mobilních zařízení, dále zařízení pro zdravotnictví a průmysl. Zbývajícími třemi segmenty jsou Mobileye, IFS (foundry služby) a AXG (grafické karty). Divize Mobileye se zabývá vývojem technologie pro samořiditelná auta. Mobileye Intel koupil v roce 2017 za 15,3 miliardy dolarů a v rámci zeštíhlení společnosti letos uvedl malou část akcií společnosti na burzu. Aktuální hodnota Mobileye na burze je 23 miliard dolarů[3] a Intel stále vlastní více než 90 % společnosti. Divize IFS je zatím nemateriální byznysová opce. Intel chce nabízet vlastní výrobní kapacity zákazníkům bez továren podobně jako TSMC. Tato divize by mohla v budoucnu kladně ovlivňovat celkovou ziskovost společnosti, pokud by zajistila vyšší utilizaci továren. A konečně AXG je divize Intelu, která vyvíjí a prodává dedikované grafické karty do stolních počítačů. Vzhledem k tomu, že společnosti Nvidia a AMD mají na tomto poli více než 95% tržní podíl, si myslíme, že Intel bude mít těžkou roli prosadit se a konkurovat zavedenému duopolu.

Provozní marže jednotlivých segmentů se liší a vyvíjí se v čase v závislosti na atraktivitě produktových řad, fázi ekonomického cyklu a tlakům konkurence. Zatímco provozní marže v segmentu DCAI postupně klesla z 51 % v roce 2014 až na 27 % v roce 2021, v segmentu CCG naopak vzrostla z 30 % na 36 %. Celková provozní marže Intelu v posledních 8 letech osciluje kolem 28 %, což je i střednědobý cíl, který si společnost stanovila. Vzhledem k letošnímu významnému poklesu poptávky a nadměrnému objemu neprodaných zásob očekáváme pokles provozní marže pod 20 %, v následujících letech pak očekáváme stabilizaci a postupný růst marže k dlouhodobému průměru v horizontu dalších 10 let.

Kořeny současných problémů společnosti

Dvojice inženýrů Moore a Noyce vytvořila skvělé prostředí pro otevřenou a inovativní společnost. Pravým lídrem společnosti se však stal zaměstnanec číslo tři Andy Grove (maďarského původu, s pravým jménem András István Gróf). Grove byl generálním ředitelem v letech 1987 až 1998 a dále působil jako předseda správní rady v letech 1997 až 2005. Grove zavedl několik zcela nových manažerských konceptů, které přejaly i další významné společnosti. Jedním z nich byla konstruktivní konfrontace, kdy každý mohl vystoupit se svým názorem, aniž by se musel bát o svou budoucnost ve společnosti. Tím si Intel udržel obrovskou míru inovace, zhruba 3letý technologický náskok a zároveň včasný systém upozornění, pokud se některé projekty ubíraly nesprávným směrem nebo hrozilo zpoždění produkce.

Tento způsob vedení byl v kontrastu s vedením Krzanicha, který působil velmi arogantně, veřejně zesměšňoval kolegy, propustil několik schopných manažerů, nesnesl kritiku a vytvořil prostředí řízené strachem, ve kterém se zaměstnanci báli přednést své nápady nebo upozornit na problémy. Dobře namazaný stroj z dob vedení Grovea měl ještě několik let slušnou setrvačnost a těžil z technologického náskoku před konkurencí, a proto i na počátku Krzanichovy vlády Intel navenek působil nedotknutelně a vykazoval rekordní výsledky. Situace se obrátila v okamžiku, kdy Intel potřeboval přejít na další stupeň miniaturizace.

Snadná miniaturizace byla po dlouhá desetiletí tahounem platnosti Moorova zákona, v posledních letech však začala narážet na zásadní technologické problémy. Technologický náskok se stal Intelu osudným. Intel jako první vyvinul 10nm proces výroby čipů[4]. Jedním z hlavních výrobních procesů čipu je šablonování pomocí optické litografie. V podstatě se jedná o leptání struktur logických obvodů, které z křemíkového substrátu vytvoří polovodičový čip. Až do výrobního procesu 22nm se bez problémů používala tradiční optická litografie. S příchodem procesů 14nm a 10nm však složitost šablonování začala neúměrně růst (nutnost vícečetného šablonování). Pokročilá technologie, která měla umožnit výrobní procesy od 10nm do 3nm, byla tou dobou již dlouho ve vývoji nizozemskou společností ASML. V okamžiku, kdy chtěl Intel spustit výrobu 10nm čipů, ale stroje od ASML postavené na tzv. extrémní UV litografii (EUV) ještě nefungovaly.

Intel se rozhodl nečekat a vydal se vlastní cestou. Nezbylo mu však než dále využívat náročné a chybové vícečetné šablonování pomocí optické litografie. Použití staré technologie vyústilo ve významné pozdržení masové výroby čipů s 10nm technologií a vysokou zmetkovost. Místo spuštění v roce 2017 tak Intel začal vyrábět 10nm procesory až na přelomu let 2019 a 2020. Mezitím ASML dokončila vývoj svých EUV strojů a jedním z prvních zákazníků byly společnosti TSMC a Samsung, které zajišťují výrobu čipů pro společnosti AMD, Nvidia, Apple a další. Přešlap spojený s přechodem z optické litografie na EUV stál Intel celý technologický náskok a také významný tržní podíl. TSMC i Samsung dnes z 10nm procesu plynule přešly na 7nm a 5nm výrobní procesy a v roce 2023 má TSMC spustit první továrnu s výrobním procesem 3nm. Intel je aktuálně ve fázi plné adopce EUV pro svůj 7nm výrobní proces a plánuje srovnat krok s ostatními hráči během následujících 3 až 4 let. V mezidobí se neostýchá pro své top čipy využívat služeb TSMC (Intel je aktuálně šestým největším zákazníkem TSMC a představuje 7 % jeho tržeb). V jedné z posledních zpráv Intel uvádí, že si zarezervoval významnou kapacitu v právě dokončované 3nm továrně TSMC a snaží se pro sebe zabrat maximum, aby mohl konkurovat čipům od konkurence, dokud sám nebude disponovat srovnatelnou technologií.

Mezi problémy Intelu bychom ještě měli zařadit kategorii čipů pro mobilní zařízení. Intel tento trend, který nastoupil s příchodem smartphonů, významně podcenil. Když Steve Jobs plánoval vydat první iPhone a oslovil Intel s poptávkou po mobilních procesorech, Intel tento návrh odmítl jako neperspektivní. Architektura x86 je vhodná spíše pro náročné výpočty a není optimalizovaná na nízkou energetickou spotřebu, která je v mobilních zařízeních nezbytná. Díky nepružnosti Intelu se do popředí v mobilních zařízeních dostala právě architektura ARM a nyní celý trh mobilních zařízení ovládá. Intel sice vyrábí čipy vhodné pro mobilní zařízení pod jménem Atom, ale výkonnostně za ARM řešením pokulhávají. Vyrovnat síly by mohly až čipy od Intelu, které budou využívat nově vyvinutou technologii Foveros (viz popis této technologie níže). Budou určené primárně do notebooků (budou mít vyzařovací výkon 7 wattů, což je pořád příliš pro smartphony, kde je potřeba cca poloviční vyzařovací výkon), ale budoucí generace by mohly poskytovat porovnatelný výpočetní výkon i spotřebu jako čipy od ARMu nebo Samsungu.

Příležitosti a nové produkty

Temnější část příběhu Intelu bychom měli za sebou, nyní si představíme, v čem tkví naše investiční teze. Základní předpoklady k napravení výše popsaných problémů jsme již nastínili a jistě bude trvat několik pololetí, než se loď podaří otočit správným směrem. Řízení kormidla bylo svěřeno Patu Gelsingerovi, který se vrátil do Intelu vloni na pozici generálního ředitele a rozhodl se představit odvážnou strategii. Gelsinger patří do staré gardy a vyrůstal jako ředitel technologického rozvoje po boku obou zakladatelů i Grovea. Gelsinger byl zvažován na post CEO v letech 2012 a 2013, přednost ale dostal průbojnější Krzanich a Gelsinger postupně s dalšími vysoce postavenými manažery odešel. Nyní se vrací pln nadšení a elánu s cílem postavit Intel na nohy a za své krátké působení stihl nalákat zpět i několik bývalých kolegů a tisíce nových inženýrů.

Novému vedení držíme palce, pojďme se ale nyní podívat na technologie, které aktuálně Intel nabízí a vyvíjí. Rozhodně se nejedná o firmu, která patří do starého železa. Neplatí, že technologický pokrok se točí pouze kolem miniaturizace výrobního procesu. Záleží také na celkovém designu integrovaných obvodů, jejich vzájemnému propojení a sladění, aby mezi sebou efektivně komunikovaly (obecně se nazývá tento segment advanced packaging, česky pokročilé zapouzdření, a Intel je v něm na světové špičce).

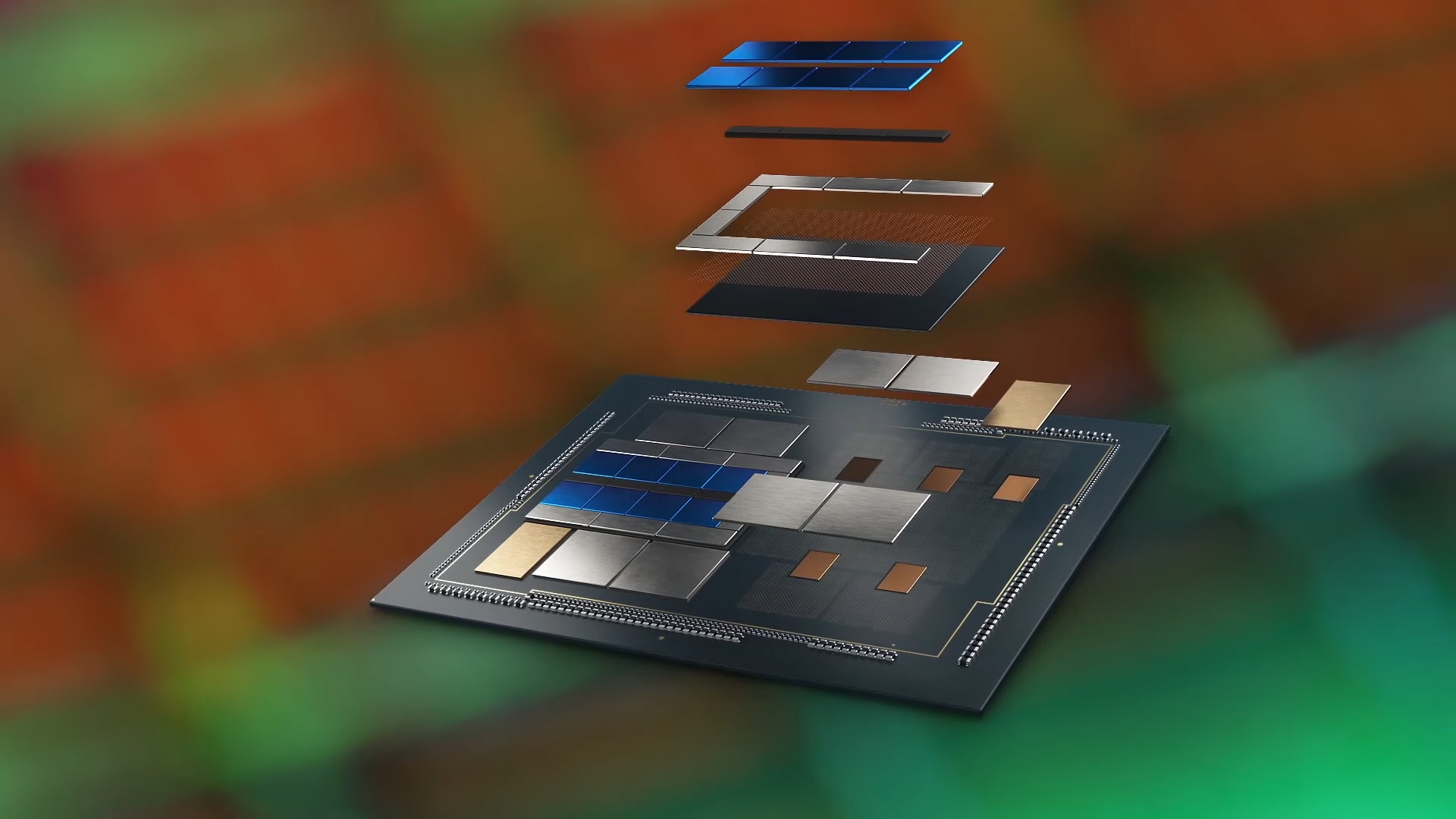

Hlavní inovací posledních let, která má obrovský potenciál k dalšímu rozvoji a vyžaduje nejpokročilejší technologii zapouzdření, je takzvaná dlaždicová architektura integrovaných obvodů. Asi nejlépe je možné tuto technologii představit na příkladu grafické jednotky Intelu pod názvem Ponte Vecchio (viz obrázek níže), která bude použita pro náročné výpočty v serverech nebo v super počítačích.

Zdroj: Intel

Systém Ponte Vecchio se skládá ze 47 vzájemně propojených čipů. Takové sestavě se obecně říká chiplet. Intel jde se svou technologií zapouzdření ještě dál. Místo aby se jednotlivé čipy skládaly na desku obvodů pouze vedle sebe, jak tomu bylo zvykem, skládají se některé čipy do více vrstev. Tato 3D technologie s názvem Foveros umožňuje zvýšit datovou propustnost celého systému čipů. Čipy, u kterých je potřeba nejrychlejší vzájemná komunikace, se navzájem přímo dotýkají. Typicky je to vhodné například u jednotky starající se o výpočty a paměť. Výsledná dlaždicová skládačka má další skrytou výhodu. Umožňuje míchat mezi sebou čipy různých výrobních procesů. Intel tak může většinu čipů dodávat sám a ty nejpokročilejší (5nm a 3nm) zatím nechat vyrábět u TSMC nebo Samsungu. Závislost v případě Intelu na TSMC nebo Samsungu je tak pouze částečná. Společnosti AMD, Nvidia, Google, Amazon a další, které nemají vůbec žádné vlastní továrny, jsou na TSMC a Samsungu plně závislé. Bylo železným pravidlem, že u každého nového výrobního procesu TSMC každé čtvrtletí snižovala ceny (úspory z rozsahu, menší zmetkovost). Toto pravidlo letos skončilo a okamžitě se propisuje do marží společností bez vlastních továren. Díky loňskému převisu poptávky nad kapacitami TSMC byly navíc firmy jako Nvidia a AMD nuceny zarezervovat si kapacity až na 18 měsíců dopředu. V okamžiku, kdy se letos poptávka nasytila, musela Nvidia za část rezervované kapacity platit, ačkoliv nebude vyrábět předem smluvené objemy. Tato situace bude dlouhodobě nahrávat Intelu, pokud bude schopen držet vysokou vytíženost svých vlastních kapacit.

Intel vyvíjí celou řadu dalších produktů, které by mohly zatraktivnit jeho platformu. Po vzoru Nvidia a její platformy CUDA se snaží vyvinout podobnou platformu, která umožní vývojářům snadnější přístup k technologii a programování jednotlivých produktů Intelu. Tento krok je v ostrém kontrastu s historickou „uzavřeností“ technologie od Intelu (dokud měl Intel technologický náskok a více než 90% tržní podíl, nebylo potřeba nikoho lákat).

Oblastí, kde má Intel značný technologický náskok, je vývoj optického propojení vodivých cest (Silicon Photonics). Jak v rámci jednotlivých čipů, tak na desce obvodů je nejčastějším přenašečem signálu měděná cesta. Čip si můžete představit jako obrovský mrakodrap, kde jsou jednotlivé místnosti (tranzistory, logické obvody) propojeny chodbičkami z mědi a jiných materiálů. Čím větší stupeň miniaturizace, tím užší a více spletité měděné cesty musí být. Problém nastane v okamžiku, kdy vodivé cesty budou tak titěrné, že již nebudou dostačovat pro datovou propustnost. Uvádí se, že maximální objem informací, které měděná cesta dokáže přenést za jednu časovou jednotku, je 200Gb. Ačkoliv se jedná o obrovské číslo a u procesorů a dalších čipů na tento limit zatím nenarážíme, jsou aplikace, kde je třeba už nyní hledat alternativu. Tou je nahrazení měděných drátu optickými cestami, kde signál povede světlo (laser). Analogií je nahrazení telefonní linek optickými kabely pro přenos internetu. Typickou aplikací této technologie jsou již dnes síťové přepínače v datových centrech, kde je třeba pracovat s obrovskou datovou propustností. S příchodem sítí 5G a s dalšími nároky na vyšší datovou propustnost se počet aplikací Silicon Photonics bude zvyšovat. TSMC tuto technologii zatím pouze vyvíjí.

Intel se v rámci své vývojové laboratoře zabývá několika dalšími unikátními technologiemi, například kvantovými počítači nebo vývojem procesoru, který bude fungovat podobně jako lidský mozek, tedy na bázi neuronů a synapsí. Takový procesor by mohl mít značné využití u samoučících se systémů. Shrneme-li závěrem této sekce produkty ve vývoji, tak díky 15 miliardám dolarů ročně vkládaným do výzkumu a vývoje by měl Intel mít dlouhodobě větší šanci na úspěch při vývoji nových technologií než konkurence. Pro srovnání AMD ročně utratí za R&D kolem 3 miliard dolarů, TSMC 4,5 miliardy dolarů a Nvidia 5 miliard dolarů.

Návrat k foundry byznysu

Jedním z dalších pilířů atraktivity Intelu do budoucna a zároveň větší flexibility je znovuspuštění foundry byznysu. Intel tak kromě vlastní výroby bude nabízet část svých kapacit i ostatním společnostem. Intel obdržel po oznámení k návratu do foundry byznysu přímé uznání od vedoucích představitelů Amazonu, Microsoftu, IBM a dalších. Díky nedostatku čipů v letech 2020 a 2021 si velká část společností, zejména ze západního světa, uvědomila velkou závislost na Tchaj-wanu, Jižní Koreji a Číně. V rámci diverzifikace dodavatelských řetězců dává znovuspuštění foundry byznysu ze strany Intelu smysl. Předchozí nabídka outsourcingu výroby čipů dopadla velmi špatně, Intel totiž nechtěl pro ostatní klienty významně měnit své výrobní procesy, nenabízel prakticky žádnou úpravu dle požadavků klienta a snažil se vnutit svou technologii ostatním firmám. Proto o jeho foundry služby nebyl tak velký zájem, navíc byl Intel díky svým vlastním problémům ve zpoždění s dodávkou. Nyní na to jde Intel jinak, nebrání se větší škále produktů, dokonce ani nelpí na výrobcích postavených na architektuře x86. Zákazníci si tak budou moci navrhnout čip na architektuře ARM nebo RISC-V, což by mohlo rezonovat u velkých hráčů jako je Alphabet, Microsoft, Amazon a spol., kteří jsou dnes závislí na Samsungu a TSMC. Že to Intel myslí s foundry byznysem vážně potvrdil v letošním roce akvizicí společnosti Tower Semiconductors (jedna z předních 10 společností v oboru).

Další konsolidace hráčů ve foundry byznysu je přitom velmi logická (viz obrázek níže). V roce 2002 existovalo celkem 26 společností, které se zabývaly výrobou špičkových čipů (v té době šlo o výrobní proces 130nm). V roce 2011 byl za nejpokročilejší považován 28nm výrobní proces a ten už ovládalo pouze 10 hráčů. Od roku 2017 se výrobními procesy pod 10nm zabývají pouze tři hráči – Intel, Samsung a TSMC. Poslední z konkurentů UMC a GlobalFoundries to „vzdali“ na 14nm.

Zdroj: Yole Développement

Hlavním důvodem je fakt, že postavit novou továrnu s technologií výrobního procesu pod 10nm stojí desítky miliard dolarů, a to už si dnes mohou dovolit jenom ti nejsilnější. Oligopol o třech hráčích je z pohledu vyjednávacích podmínek s odběrateli a potažmo z pohledu marží rozhodně atraktivnější než situace před dvaceti lety. Podobně je na tom i situace v samotném vývoji čipů. Vytvořit design čipu, který je postaven na 3nm technologii, stojí kolem 600 milionů dolarů, zatímco navrhnout čip s 28nm výrobním procesem stojí kolem 40 milionů dolarů. S čím dál pokročilejší miniaturizací tak budou odpadávat i slabší fabless hráči. Ti se doteď drželi jen díky tomu, že nemuseli vynakládat desítky miliard na stavbu továren a mohli se soustředit pouze na navrhování čipů (díky tomu v podstatě přežila firma AMD). Nyní je ale třeba i za samotný návrh utrácet stovky milionů dolarů v rámci R&D.

Byznys modelu a vyjednávací pozici Intelu by mělo dále pomoct jeho strategické umístění výrobních kapacit. Intel má většinu svých továren přímo v USA a plánuje v USA i v západní Evropě stavět další, především díky pobídkám, dotacím a daňovým úlevám. Evropa a USA si od těchto pobídek slibují postupné snížení závislosti na dodávkách čipů z Asie. Intel jako jediný plně integrovaný výrobce čipů tak funguje jako zajištění pro případ, že by se Čína rozhodla zabrat Tchaj-wan a jeho čipové klenoty pro sebe. V posledních měsících vláda USA významně zpřísnila vývoz klíčových technologií pro výrobu čipů do Číny a dá se tedy očekávat, že eskalace bude pokračovat. Tyto kroky podporují naši tezi o strategické významnosti Intelu pro západní Evropu a USA.

Ocenění a závěr

Prakticky celý sektor polovodičů dostal letos kvůli poklesu poptávky silný zásah, který se nevyhnul ani Intelu. Očekáváme, že Intelu letos poklesnou tržby o 20 % a operační marže klesne pod 20 %. Dále předpokládáme, že tržby se pouze pozvolna vrátí zpět do růstové trajektorie a operační marže se k 28% dlouhodobému průměru přiblíží až za 10 let. I za těchto konzervativních předpokladů se Intel obchoduje s očekávaným výnosem kolem 20 % p.a. To je velmi lákavý výnos na společnost, která je stále lídrem v oboru, není zadlužená, má návratnost na investovaný kapitál kolem 20 % a je schopná si z provozní činnosti bez zadlužování pokrýt náklady na výzkum, vývoj a výstavbu nových továren i v této nepříznivé době. V lepších letech pak zbyde i na dividendu nebo zpětný odkup vlastních akcií. Společnost jako je Intel by se dle nás měla obchodovat s očekávaným výnosem kolem 8 až 10 %, což by odpovídalo ceně akcie kolem 66 dolarů (současná cena je 27 dolarů). Náš základní scénář nebere v úvahu žádný rychlý obrat (neočekáváme růst tržního podílu v dohledné době a předpokládáme dotažení na technologickou úroveň TSMC až v roce 2025) ani realizaci byznysových opcí (úspěch foundry byznysu, nových produktových řad, asymetrický růst tržeb oproti TSMC kvůli geopolitické eskalaci a přesunu výroby z Asie). V případě realizace některého z optimističtějších scénářů by se cena akcií společnosti Intel mohla pohybovat kolem 80 dolarů.

2. Rok medvěda

Po více než deseti letech prakticky nepřerušeného a silného býčího trhu, kdy ceny akcií soustavně rostly, nás letos dostihl medvěd. V následujícím článku Vám přiblížím, jak se na medvědí trh díváme my, co říkají historické statistiky o medvědích trzích, co by měl investor v rámci medvědího trhu dle nás dělat a na co si dát pozor.

Za medvědí trh je označováno období, ve kterém ceny akcií (nebo jiného aktiva) setrvale klesají. Často se zmiňuje hranice 20 %. Pokud tedy akcie nebo index poklesnou od svého vrcholu o více než pětinu, říkáme, že jsou v medvědím trhu. Naopak za býčí trh považujeme období setrvalého růstu, kdy od svého dna akcie nebo index vzrostly o více než 20 %. Vzhledem k tomu, že jako celek akcie dlouhodobě rostou, se po většinu času nacházíme v býčím trhu. Jednou za čas (zpravidla jednou za 6 až 7 let) se však z krátkodobého hlediska růstový potenciál vyčerpá a ceny akcií si „oddychnou“ v medvědím trhu. Medvědí trh tak není žádná tragická událost, jak nám barví senzacechtivá média, ale běžná součást akciového trhu. Je to daň, kterou akciový investor platí za dlouhodobě nadstandardní zisky, které akciový trh přináší.

Média z medvědího trhu činí senzaci pokaždé. Negativní informace rezonují mnohem více než ty pozitivní. Každý medvědí trh navíc doprovází nečekaná anebo nepříjemná událost. Pojďme se podívat na USA, kde máme k dispozici nejlepší a nejdelší data[5]. Od roku 1835, tedy za posledních 187 let, jsme byli na amerických akciích svědky celkem 29 medvědích trhů, včetně toho letošního. Medvědí trhy můžeme v základu rozdělit na 3 typy:

- Cyklický – nejčastěji se vyskytující typ (16 pozorování), který následuje po vyvrcholení ekonomického cyklu. Je často doprovázen vyšší inflací, rostoucími sazbami, následnou recesí a poklesem zisků společností. S nejvyšší pravděpodobností patří i letošní medvědí trh do této skupiny. Akciím v průměru trvá kolem 4 let než překonají přechozí maxima.

- Strukturální – medvědí trh, který spustí strukturální změna, nejčastěji ve finančním systému. Může být spuštěn například prasknutím finanční bubliny, bývá doprovázen bankovní krizí nebo změnou finančního systému. Příkladem může být finanční krize z let 2008 až 2009, rozpad Brettonwoodského měnového systému v 70. letech nebo splasknutí internetové a telekomunikační bubliny v roce 2000. Z tohoto typu medvědího trhu se zpravidla akcie vzpamatovávají nejdéle, průměrná doba k překonání předchozího maxima je více než 9 let.

- Šokový – nečekaná událost, která může krátkodobě vykolejit ekonomický cyklus nebo spustit recesi. Příkladem jsou války, ropný šok anebo třeba covidová pandemie. Akcie se většinou z šokové události vzpamatují velmi rychle, průměrně jim to trvá 1 rok.

Je zajímavé, že poslední medvědí trh označovaný jako cyklický jsme zažili v roce 1990. Následovala internetová bublina, finanční krize a covid. Není to tak, že by se za posledních 30 let neodehrávaly ekonomické cykly, jenom nebyly doprovázeny medvědím trhem. Důvodů, proč nebyly konce cyklů doprovázeny většími poklesy akcií, bylo hned několik. Za posledních 30 let nám totiž do zad vanul spíše příznivý vítr:

- Globalizace – jedním z hlavních tahounů byl trend globalizace, který příznivě působil na ziskovost amerických firem, globalizaci napomohla především vyšší geopolitická stabilita

- Digitalizace – nástup výpočetní techniky a internetu způsobil protiinflační tlak a růst produktivity

- Pokles úrokových sazeb a nízká inflace – díky protiinflačním tlakům z globalizace a digitalizace mohly centrální banky držet základní úrokové sazby nízko, s klesajícími sazbami roste ocenění rizikových aktiv

- Rostoucí zadlužení – jak firmy, tak státy si díky nízkým sazbám přivykly více půjčovat a využít tak efektu finanční páky (se kterou roste návratnost na vlastní kapitál)

- Monetární experimenty – kvantitativní uvolňování, tištění peněz ve finanční krizi a v covidu dále pozitivně působily na ocenění rizikových aktiv

Vzhledem k tomu, že některé z pozitivních trendů se pozastavily nebo vyčerpaly, by se mohlo zdát, že nás čekají těžké časy. Nutno přiznat, že období „snadných“ výdělků, kdy stačilo zainvestovat do indexu a vézt se na globalizační, digitalizační a úrokové vlně, je pravděpodobně za námi. Neznamená to však, že bychom měli na akciové investice zanevřít. Každý medvědí trh jednou skončí, vytlačí ho z ringu nový býk a stejně tomu bude i tentokrát. Inflace utichne, sazby klesnou a začne nový cyklus. V každém medvědím trhu se navíc rodí investiční příležitosti. Pokles poptávky, rostoucí inflace a vyšší sazby prověří sílu byznys modelů společností a jejich konkurenční výhody. Slabá konkurence odpadne, systém se pročistí a nejzdravější hráči půjdou do dalšího cyklu o něco silnější. V těžších dobách je také příhodné poohlédnout se po nějaké akvizici za rozumnou cenu.

Mohlo by se zdát, že pokud si dobře zanalyzujeme makroekonomickou situaci a budeme schopni určit, kde se v cyklu nacházíme, mohli bychom předvídat i medvědí trhy a správně časovat trh. Realita je taková, že správně předvídat ekonomické cykly jde pouze zhruba a správně načasovat reakci akciového trhu neumí nikdo. Občas se někdo trefí v duchu následující fráze:

„Ekonomové správně předpověděli deset z posledních pěti recesí.“

Není ani tak těžké určit, v jaké fázi ekonomického cyklu se nacházíme, k tomu máme spoustu objektivních a měřitelných nástrojů, kamenem úrazu je však předvídání tržních pohybů. Někdy akciový trh daleko předbíhá fázi cyklu, jindy naopak zůstává pozadu. I délka medvědích a býčích trhů je různá. Nejkratší medvědí trh (covidový šok) měl délku pouhého jednoho měsíce, ten nejdelší trval téměř 7 let. A konečně hloubka medvědích trhů je také náhodná. Od medvědích trhů, které sotva překonaly zmiňovanou 20% hranici, až po extrém 85% poklesu z doby velké hospodářské krize z 30. let minulého století. Vzpomeňte si na odhady analytiků a ekonomů z dubna 2020. Kdo z nich předvídal, že recese bude trvat jedno čtvrtletí a ještě před koncem roku se dočkáme na akciích nových maxim? Zkrátka pohyby cen akcií v krátkodobém horizontu ovlivňuje tolik proměnných a neočekávaných událostí, že se člověk v tomto šumu snadno ztratí[6]. Myslím, že následující citát od slavného ekonoma J. K. Galbraitha tuto problematiku dobře shrnuje.

„Jsou dva druhy lidí, kteří činí předpovědí. Ti, kteří nevědí a ti, kteří nevědí, že nevědí.“

Pokud přijmeme fakt, že rychlost, délku a hloubku medvědího trhu nedokážeme předpovědět, můžeme se zamyslet alespoň nad několika věcmi:

- Dá se sestavit portfolio, které odolá recesím?

- Má smysl dle fází ekonomických cyklů portfolio upravovat?

- Kdy dochází v rámci medvědího trhu k největším propadům a kdy naopak u býčího trhu k největším ziskům? Dá se toho využít?

Začněme od konce. Studií charakteru medvědích trhů docházíme k ne moc překvapivému závěru, že každý medvědí trh je svým způsobem unikátní. Tak například covidový šok byl náhlý a pokles akcií velmi rychlý. Během jediného měsíce došlo k více než 35% poklesu od vrcholu až na dno. A během dalších 5 měsíců jsme zpět dosáhli nového maxima. Oproti tomu stojí medvědí trhy, kde byl pokles akcií velmi pozvolný a trval několik let. Intenzita a délka je tedy vesměs náhodná.

U býčího trhu lze identifikovat několik fází, které se z hlediska výnosů a délky pravidelněji opakují. První fáze býčího trhu, která navazuje na konec trhu medvědího, většinou bývá velmi krátká (řádově několik měsíců), bouřlivá a dojde u ní v průměru k realizaci více než jedné třetiny (přesněji 37 %) všech zisků z celého býčího trhu. Trh v této fázi, ke které zpravidla dochází ještě v právě probíhající ekonomické recesi, prudce naceňuje budoucí růst zisků společností. V druhé fázi, v období růstu, se situace uklidní, recese je už za námi a zisky společností skutečně rostou. Tato fáze trvá zpravidla několik let, zhodnocení v této fázi je v průměru 27 % z celkového zisku býčího trhu. A konečně zbývajících 36 % zisků je realizováno v poslední fázi býčího trhu, která trvá několik měsíců nebo kvartálů. V této fázi analytici hýří optimistickými odhady do budoucna, zatímco zisky společností už příliš nerostou. Ceny akcií stále rostou, valuace se zdražují, trh se přehřívá, ekonomika už je za svým cyklickým vrcholem. Z pohledu realizovatelného p.a. výnosu jsou tedy nejvýhodnější první a třetí fáze. Ty trvají relativně krátce a dochází v nich navíc k o něco vyššímu absolutnímu zhodnocení než v růstové fázi, kdy je zisk pozvolna rozprostřen do několika let. Konkrétně z pohledu anualizovaného výnosu získáme v první fázi býčího trhu v průměru výnos ve výši 62 % p.a., v růstové fázi „pouze“ 8 % p.a. a ve finální fázi 36% anualizovaný výnos. Jak dlouho budou jednotlivé fáze přesně trvat, kdy nastanou a jaké absolutní výnosy nám přinesou už je zase zcela náhodný jev. Rozdělení na jednotlivé fáze lze určit až zpětně. Stejně jako je medvědí trh protkán různými falešnými signály a protipohyby, které by mohly předznamenat jeho konec, tak i jednotlivé fáze býčího trhu od sebe dokážeme odlišit, až když skončí. A proto se můžeme v průběhu býčího trhu setkat s více než 10% poklesy, které někteří označí za rodící se medvědí trh, abychom vzápětí poskočili na nová maxima.

To důležité, co je třeba si ze studia fází býčích a medvědích trhů odnést, je dle mého názoru následující. Vzhledem k tomu, že skoro tři čtvrtiny zisků z býčích trhů se realizují v relativně krátkých obdobích, které bezprostředně navazují nebo předchází medvědímu trhu, je nezbytné, aby v těchto fázích byl investor naplno zainvestovaný. Snažit se opustit trh před koncem býčího trhu a předvídat pokles může investora stát více než třetinu zisků. Stejně tak ho může stát více než třetinu zisků snaha vyhnout se dalším poklesům v rámci medvědího trhu s vidinou, že do trhu naskočí zpět, až se situace uklidní a vyhlídky budou jistější. V okamžiku, kdy se ekonomická situace uklidní a jsme na prahu růstové fáze, je už první fáze býčího trhu za námi a na stole jsme nechali 37 % zisků nového býčího trhu. Logicky pak následuje trochu nudnější, ale jistější fáze růstu, kdy během několika let investor obdrží zhruba čtvrtinu celkových zisků, z pohledu p.a. výnosu je to však velký podprůměr a oprávněně. Zisky se tvoří v nejistotě, za relativní jistotu nás trh odmění podprůměrně.

Studium fází býčích a medvědích trhů nás tedy vedlo ke dvěma základním stavebním kamenům naší investiční strategie:

- Je potřeba být zainvestován po celou dobu, protože poklesy z občasných medvědích trhů jsou vždy více než nahrazeny zisky z jednotlivých fází býčích trhů

- Pravidelně předvídat a reagovat na jednotlivé fáze býčího trhu anebo se snažit částečně nebo úplně vyhnout trhu medvědímu držením hotovosti je nadlidský úkol

Tím se dostáváme ke zbývajícím dvěma otázkám, na které si můžeme shodně odpovědět ano. Ano, dá se sestavit portfolio, které odolá recesím[7]. Ano, dá se v rámci fází ekonomického cyklu portfolio upravovat tak, abychom měli alespoň šanci realizovat o něco vyšší zisk. Vše má svoji cenu. Například není tak těžké sestavit portfolio z firem, které skoro s jistotou překonají menší i větší recese. Stačí se zaměřit na dekády prověřené spotřební značky a na nezbytné služby[8]. Pokud budou navíc tyto firmy málo zadlužené, máme prakticky jistotu, že přežijí anebo bude jejich úpadek pozvolný a budeme mít čas to zpozorovat. Byznysové riziko odolných firem bude nízké, valuační riziko ale může být v některých fázích cyklu vysoké a napříč cykly pravděpodobně získáme zhruba průměrný výnos.

A jak je to s upravováním portfolia v rámci ekonomického cyklu? Zde si myslím existuje možnost, jak může aktivní správce vytvořit hodnotu, a my se o to snažíme pomocí metody stock pickingu[9]. Kromě toho, že vybíráme firmy, které plánujeme držet po velmi dlouhou dobu (např. Alphabet, Diageo, Progressive) napříč cykly, snažíme se portfolio okořenit o akcie společností, které více ovlivnila současná situace (ať jde o pokles způsobený obavami z recese, z inflace, z vyšších sazeb nebo jde o cyklické problémy, se kterými se potýkají jednotlivé sektory a společnosti). Například v covidu jsme se odvážili investovat část prostředků do více cyklických společností, jejichž akcie poklesly podstatně více než akcie robustnějších podniků (kupovali jsme akcie General Motors, BMW, DXC Technology, Technogym). Naopak v roce 2021 jsme se postupně cyklických sázek zbavovali, protože se jejich diskont vůči kvalitnějším firmám podstatně snížil. Namísto nich jsme navýšili váhu u společností se silnějším byznys modelem (například Alphabet, Diageo, Compass Group nebo Nintendo).

Závěr

Větší poklesy na akciových trzích, tedy medvědí trhy, jsou nedílnou součástí života každého investora. Je to daň za dlouhodobě vyšší výnosy, které akciová třída přináší. Myslíme si, že akciový investor by se neměl pokoušet medvědím trhům vyhýbat, časovat je a předvídat je. Špatným načasováním, často o pouhých několik měsíců, se může investor připravit až o tři čtvrtiny dlouhodobých výnosů. Investor by se dále neměl nechat příliš zlákat odhadováním reakce akcií na nové události a na změny ekonomického cyklu. Stejně jako si investor rád vysedí celý býčí trh a veze se na jeho výnosech, měl by přijmout fakt, že občas je třeba si dát trochu oddych a vysedět si i trh medvědí. Na ekonomický cyklus je vhodné reagovat úpravou portfolia, ale ani to by se nemělo přehánět a příliš spoléhat na vlastní predikce. A konečně každý medvědí trh přináší nové příležitosti a je vhodným obdobím k navýšení akciových investic, aby investor mohl sklidit plody nově přicházejícího býčího trhu, který je již za dveřmi.

[1] V původním znění Moorův zákon říká, že počet tranzistorů, které mohou být umístěny na integrovaný obvod, se při zachování stejné ceny zhruba každých 18 měsíců zdvojnásobí. Mimo jiné z toho plyne, že díky miniaturizaci se bude neustále zvyšovat výpočetní výkon.

[2] Architektura nebo instrukční sada je v podstatě takový slovník, který má programovací jazyk k dispozici k zadávání příkazů procesoru. Instrukční sada x86 patří do rodiny CISC (Complex Instruction Set Computing), ta využívá poměrně komplexní sadu instrukcí. Naopak ARM a RISC-V patří do skupiny RISC (Reduced Instruction Set Computing), která pracuje s jednodušší sadou příkazů. Pokud to zjednodušíme, tak hlavním rozdílem mezi instrukčními sadami je, že architektury s CISC mají obecně vyšší spotřebu, ale jsou rychlejší, kdežto procesory s RISC architekturou mají nižší spotřebu, ale horší výkon. Rozdíly se však v poslední době postupně stírají.

[3] Je zajímavé, že Mobileye představuje zhruba 1 % celkových tržeb Intelu a jednotky procent provozního zisku, ale jeho tržní hodnota je přes 20 % tržní kapitalizace Intelu.

[4] Výrobní proces zjednodušeně udává hustotu tranzistorů na jednotku plochy. Současné označení v nanometrech je už velmi zavádějící, protože každý výrobce si pod ním představuje něco jiného. Kdysi se označoval výrobní proces dle délky brány tranzistoru, dnes se z označení výrobních procesů udělal pouze marketingový nástroj a neodpovídá žádné standardizované měřené délce části tranzistoru. Tak například 10nm proces Intelu má srovnatelnou hustotu tranzistorů jako 7nm výrobní proces od TSMC. Obdobně plánovaný 7nm výrobní proces Intelu by měl odpovídat 5nm od TSMC nebo Samsungu. Ve zbytku článku však přijmeme označení tak, jak je označují samotní výrobci.

[5] Naše analýza čerpala z dat o býčích a medvědích trzích ze studií od Goldman Sachs a Compound Capital Advisors.

[6] Viz dopis investorům za 1Q2022, kde jsme se věnovali investičním horizontům.

[7] Odolností máme na mysli, že většina společností přežije a nemusíme se tedy strachovat o to, zda firmy budou na konci recese existovat či nikoliv. To však neznamená, že nemohou poklesnout ceny jejich akcií. I portfolio odolné vůči recesím není imunní tržním výkyvům.

[8] Typově firmy jako je McDonald’s, Walmart, Microsoft, Johnson & Johnson, Coca-Cola, Nike, Unilever apod.

[9] Více o stock pickingu viz náš dopis investorům za 2Q2021.

Dopis je také ke stažení v PDF.

Právní upozornění (disclaimer)

Tento materiál je propagační sdělení a nelze jej považovat za nabídku nebo doporučení k nákupu podílových listů Fondu VAULT OPF (dále jen „Fond“), investiční doporučení, ani investiční poradenství.

Tento materiál vytvořila společnost Art of Finance investiční společnost, a.s. (dále jen “Společnost”) výhradně pro potřeby těch osob, jimž bude doručena. Podrobnější informace jsou obsaženy ve statutu Fondu a Sdělení klíčových informací (KID). Investor by neměl činit žádné investiční rozhodnutí pouze na základě údajů zde uvedených, ale měl by si zajistit další, podrobnější informace a kvalifikované investiční poradenství. Fond je určen pro kvalifikované investory (ve smyslu §272 zák. č. 240/2013 Sb.).

Informace obsažené v tomto materiálu mohou obsahovat prohlášení, která tvoří „výhledová prohlášení“ ve smyslu platných právních předpisů o cenných papírech. Tato prohlášení mohou obsahovat finanční a jiné předpoklady, stejně jako prohlášení o budoucích plánech, cílech nebo hospodářských výsledcích anebo odhady na tom založené. Jakákoli taková výhledová prohlášení vycházejí z předpokladů a rozborů provedených Společností na základě její zkušenosti a vnímání historických trendů, současného stavu a očekávaného budoucího vývoje i dalších skutečností, které považuje za daných okolností za vhodné. To, zda budou skutečné výsledky a vývoj odpovídat očekávání Společnosti a předpovědím, však závisí na množství rizik, předpokladů a nejistých skutečností. Pokud platné právní předpisy o cenných papírech nevyžadují jinak, Společnost nemá v úmyslu, ani se nezavazuje aktualizovat či upravovat výhledová prohlášení tak, aby odrážela následné informace, události, výsledky, okolnosti či jiné skutečnosti. Společnost ani žádný z jejích vedoucích pracovníků, zaměstnanců, zástupců či poradců, ani žádná jiná osoba nečiní žádné výslovné ani implicitní prohlášení a neposkytuje žádnou výslovnou ani implicitní záruku ve vztahu k přesnosti či úplnosti obsahu tohoto materiálu. Neponese ani žádnou odpovědnost (vyplývající z nedbalosti či jiné skutečnosti) za žádnou ztrátu jakýmkoli způsobem vzniklou v důsledku použití tohoto materiálu.

Výše minimální investice do Fondu je 125 000 EUR resp. ekvivalent této částky v Kč dle aktuálního kurzu ČNB. Za předpokladu, že administrátor vydá písemné potvrzení o vhodnosti investice do podílových listů vzhledem k investorovu finančnímu zázemí, investičním cílům, odborným znalostem a zkušenostem v oblasti investic, je minimální investice do Fondu ve výši 1 000 000 Kč.