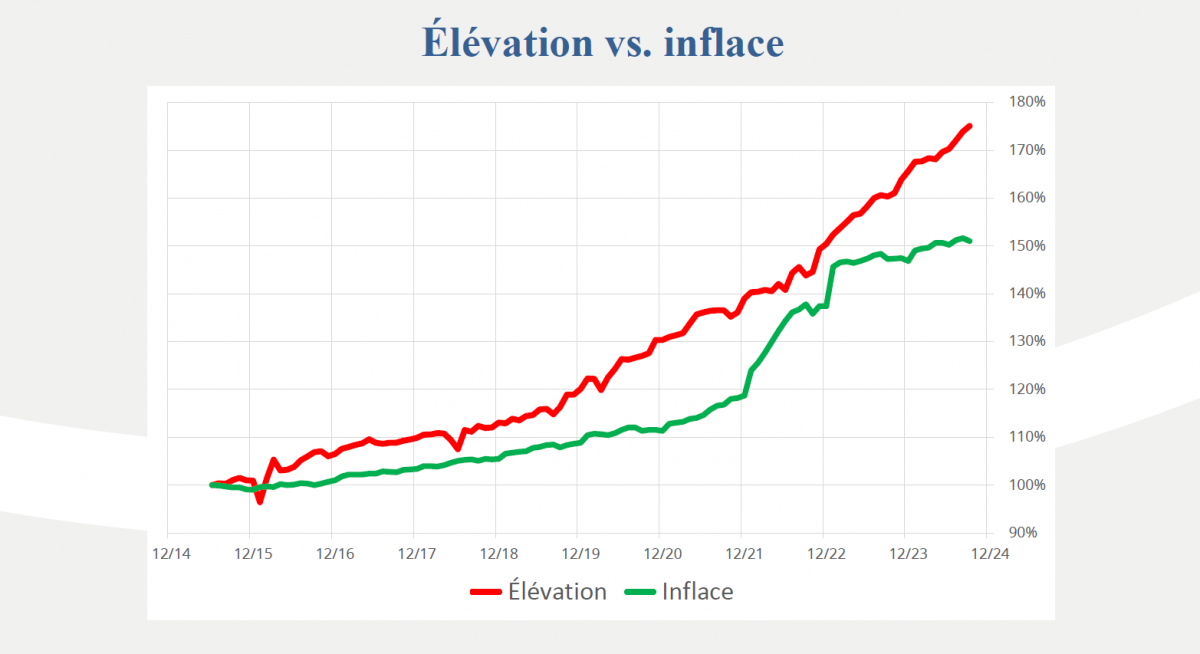

Fond Élévation

Cílem fondu je dlouhodobé zhodnocení kapitálu na úrovni 5 až 10 % ročně prostřednictvím investic do dluhopisů a směnek úspěšných českých firem, státních dluhopisů a do středoevropských měn.

aktuální cena podílového listu

zhodnocení od začátku roku

zhodnocení od založení

-

Konvergence střední Evropy k EU

Fond investuje do dluhopisů a měnových obchodů (převážně eura vůči koruně)

-

Výše zhodnocení

Naší ambicí je dlouhodobě dosahovat zhodnocení 5–10 % p.a.

-

Diverzifikace rizika

Výjimečná možnost diverzifikace rizika, které není korelované s většinou ostatních investičních instrumentů

-

Dlouholeté a prokázané výsledky portfolio manažera

Portfolio manažer má více než 25 let zkušeností s obchodováním české koruny pro významné české exportéry a miliardáře

-

Odměna za výsledky

Naše odměna má přímou vazbu na dosažené výnosy

-

Výjimečná skupina stávajících investorů

Většinu našich investorů známe osobně, máme velkou úctu k jejich dosaženým úspěchům a důvěru bereme jako náš velký závazek